コツコツ貯めて手元に100万円あるんですけど、何に投資しようかな~?

エリコ先生は将来設計はしっかりできてる?何で運用するかを決めるにも、ライフプランをしっかり見直して運用目的を考えると良いですよ!

まとまったお金って10万、100万、1000万など人によって様々だと思います。

金額の大小に関わらず、頑張って貯めてきた大切なお金なはずです。

何で運用をするかを探す前に、そもそも投資する必要性があるのかを考えてから、運用商品を検討すべきと私は考えています。

今日の授業はまとまったお金の運用について考えるよ!

- 2種類の投資スタイルについて

- ライフプランを考える

- ライフプランに沿った目標利回り

- 目標利回りに合った金融商品

運用先の検討も大切ですが、それ以上に投資スタイルやライフプランについての理解の方が重要だと思うので先に紹介していきます!

まとまったお金の運用の必要性を検討

資産運用に関しては、運用方法や金額の大小問わず、まずはしっかりと運用目標を持つという事が大切です。

私自身、資産運用で最も大切なことは何でどう運用するかではなく、運用目標が明確であることの方が遥かに重要だと考えています。

その上で、まとまったお金の運用で迷っている方にお伝えしたい事は下記の3点です。

- 運用には2つの投資スタイルがあることを理解する

- ライフプランを考えて運用目標を明確にする

- 目標に合った運用商品を選ぶ

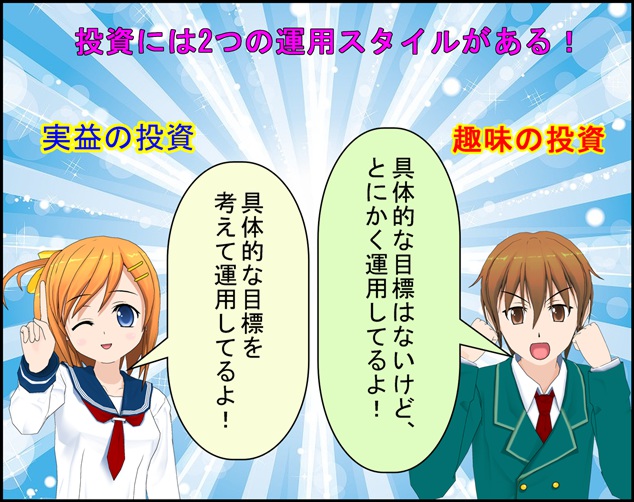

投資には趣味でギャンブル的に行うものと、堅実に安定した運用スタイルの2つがあると考えています。

また、自分のライフプラン(人生計画)を立てて、将来に必要なお金(目標金額)を試算し、それが不足するのであれば、堅実な投資をする必要があります。

最後に、現在の貯蓄ペースでは目標金額到達が見込めない場合、必要な利回りを考えてから、それに合った運用商品を選ぶというのが良いと思っています。

それでは、1つずつ内容を詳しく紹介していきますね!

運用には2つの投資スタイル

上図のように投資には2タイプの考え方があると思っています。

実益の投資は、運用目標を明確にして余剰金をなるべく堅実に運用するタイプです。

趣味の投資は、とくに目標はないけどお金を増やしたい!減ったら悲しいけど、余剰金だから大丈夫と思って運用するタイプです。

両者の違いは、目標があるかないかの違いです。

ここで言う目標とは、『老後の資産のために、25年間で、手元資金100万円と毎月5万円の積立てで、3000万円まで増やしたい!そのためには利回りは約4.4%必要だ!』といった具体的な数値を指します。

なーんとなく、今手元に使わない100万円があって将来の年金問題とか不安だからお金を増やしておきたいんだよね。というのは目標ではなく願望です。

なので『いつまでに』、『いくら欲しいか』これと運用金額と期間が決まると、目標利回りが見えてきます。

そんなこと急に言われても、目標なんて特にないですよ・・・。

急に言われると難しいですよね。余っているお金を銀行に寝かせておくのは勿体無いから運用したいって考える人も多いと思います。

運用目標を明確にして実益の投資をしたい方、とにかく余剰金を運用したい趣味の投資をしたい方、どちらにしても次に紹介するライフプランを考えてはいかがでしょうか。

ライフプランを考えて運用目標を決める

ライフプランは現在から将来に渡って、年単位で必要なお金を計画していくものです。

年齢が高い方に比べて、若い方ほど、いつ結婚するか、子供が産まれるか、家を買うかなど将来の見通しが立てにくいです。

でも、これに関しては願望が入っても構いません、今、彼氏・彼女はいないけど、5年後には結婚するんだ!それから、3年後に1人目の子供が産まれて、その翌年には2人目、それから1年後には車を買って、家を買って・・・。

と、こんな感じで今現在から、亡くなるまでのライフイベントを考えます。

また、年単位で毎年の支出と収入も合わせて考えます。

ライフプランを決めるなら、『プラチナコンシェルジュ-ライフプラン&キャッシュフロー表 (未来家計簿)』を使うと便利です。(私も利用させて頂いています。)

この表を活用するのがちょっと手間だなと思われる方は『知るポルト-生活設計診断』で計算してみるのもアリだと思います。(とても便利です。)

ライフプラン設計してみると、ある年齢において生活が苦しくなったり、まとまったお金が必要になっていませんか?

それがあれば、実益の投資をするために、先程の目標設定をして目標利回りを決める必要があります。

もし、特に将来の見通しで金銭的な不安がないのであれば、あとで紹介する資産運用の商品を趣味の投資として参考にしてみてください。

目標利回りってどうやって決めるの?

目標利回りの決め方

目標利回りを決めるには、下記の点を知るる必要があります。

目標金額はいくらか・・・3,000万円

運用期間は何年か・・・25年

毎月いくら運用資金を用意できるか・・・5万円

初期投資に使える余剰金はいくらか・・・100万円

記載した金額や期間は目標利回りをお伝えするための例です。

この情報が分かれば、下記のサイトで簡単に目標利回りを求めることができます。

モーニングスター-金融電卓

https://www.morningstar.co.jp/tools/simulation/index_spn.html

ほんとだ!利回り4.4%って簡単に計算できた!

目標利回りが決まったら、それに合った運用商品を選んでいきましょう!

目標に合った運用商品を選ぶ

では、目標利回りが決まった所でそれに合った金融商品(運用先)を選んでいきましょう!

資産運用の方法は沢山ありますが、運用商品を大別すると次の3つです。

- 証券投資(目に見えない資産)・・・株、債券、投資信託、FX、仮想通貨など

- 不動産投資・・・区分マンション、一棟アパート、戸建てなど

- 銀行預金・・・普通預金、定期預金、外貨預金など

私自身が主に投資信託で運用をしているため、他の資産運用には精通していませんが、この中で、ハードルが高いのは不動産投資かと思います。

基本的にはローンを組んで物件を購入して、誰かに賃貸するという手法になります。

多くの書籍を読んだ限り、購入時に、諸経費として手数料やローンの頭金を合わせて、20~30%必要です。

1,000万円の物件を買ったら、200万~300万程度は現金で必要となるので、それ以上の資金は必要になりますが、オーバーローンと言ってそれらの諸経費も合わせてローンを組むことも不可能ではないです。

ローンに関してはご自身の属性(収入状況等)によって組めるかどうかも分かりませんので、誰でもできる運用ではないです。

となると、取り組みやすいまとまったお金の運用先として証券投資と銀行預金が現実的な所です。

ここからは私が知っている範囲で利回りが分かりやすい金融商品で高利回りの運用先から紹介していきます。

(※先程もお伝えしましたが、私自身は投資信託をメインでやっていて、他の運用は詳しくないので予めご了承ください。)

(※利率や利回りという言葉がでてきますが、先程立てた利回りは、これから紹介する運用商品の利益を再投資した複利で考えたもので、利率として紹介しているものは単利なので、目標利回りに沿った運用をするなら運用益を再投資し続ける必要があります。)

利回り10%以上を目指す

貸株・・・高いもので利率15%以上

FX(スワップ)・・・高いもので利率20%以上

貸株

株って簡単に言うと、安く買って高く売る売却益で儲けるイメージがあると思います。

これだと、年間で10%以上儲かるかどうかは分かりませんよね?

実は株って『貸株』っていうサービスというのがあって、自分が持っている株を他人に貸すことができて、その代わりに年間◯◯%還元しますという仕組みがあります。

優良企業であれば、貸株金利は0.1%と低いのですが、そうでなければ10%以上の金利がついている企業もあります。

ただし、その企業の株価が下がると元本割れする可能性がでてきます。

貸株で高金利の企業は、先行きが怪しい所が大半です。もしかしたら、倒産して元本割れどころか全て失う可能性もあるハイリスク・ハイリターンということを理解しておいてください。

FX

FXも株と同様に、外貨が安い時に買って、高い時に売るという為替差益で儲けるイメージが強いと思います。

ですが、FXも保有しているだけでお金が入ってくるサービスがあります。

スワップ金利とかスワップポイントって呼ばれ、日本の金利と諸外国の金利差でお金を受け取る事ができます。

『外為どっとコム-外為情報ナビ』を参照にさせて頂くと、2019年3月時点で日本の政策金利は0.1%です。対してトルコは24.0%です。

FXは各国の金利差でもお金が入る仕組みがあるので、日本円をトルコリラにして保有すれば差額の23.9%程度の利率が期待できます。

日本は低金利のため、ほとんどの他国の通貨でも2%~8%程度の利率が期待できます。

スワップは取引先によって設定が異なるので、厳密に言えばこの利回りにはならない事と、為替変動によっては外貨を日本円に戻した場合、元本割れするリスクがあります。

政策金利が高い国ほど、国の破綻リスクが高く、為替レートも不安定です。トルコリラに関しては年々落ちています。保有により高い利回りが得られる反面、為替相場によって日本円に換金した時に元本が減っている可能性もあるハイリスク・ハイリターンの運用先としてお考えください。

利回り2%~8%程度の運用先

貸株やFXのスワップでも2%~8%の利率を狙うことは可能ですが、5%前後の利回りを狙うのであれば、投資信託がおすすめです。

というのも、『投資信託の利回りとは?平均値をご紹介!』でも紹介した通り、投資信託の平均的な利回りは4%~6%だからです。

(※インデックス投資をした場合)

投資信託

投資信託は様々な運用方針を持った複数のファンドに長期分散積立投資をしていく事が基本だと考えています。

運用方針が海外の株式に投資するファンドであれば、利回りが高くなる分、リスクも高くなります。

一方で、国内債券に投資するファンドであれば、利回りが低くなり、リスクも低くなります。

このように組み入れるファンドを調整することで、期待利回りも調整でき、私もこの手法で資産運用をしています。

バブル崩壊後、リーマンショックなどの世界経済に大きなイベントがなければ割と安定して資産を増やすことができるミドルリスク・ミドルリターンの運用方法だと考えています。

利回り1%~3%程度の運用先

銀行預金では物足りない、でも投資信託ほどの利回りは必要ない!という方は、保険や債券での運用もありだと思います。

どちらにしても、元本確保型の商品なので会社が倒産するなどの特定の条件を除けば元本割れする事はありません。

保険・・・高いもので最低利回り3%以上保証のものもある

債券・・・利率3%以上のものも多々ある

保険

保険に関しては『保険相談ニアエル』などで、近所の保険の窓口で相談すれば、最低利回り保証がついた保険を紹介してくれると思います。

私自身も以前は外貨建ての終身保険で最低利回り保証が3%ついているものに加入していました。

債券

ここで紹介する債券は、個人向け国債ではなく、社債や海外の国債になります。

購入は証券会社で行う事になりますが、社債はいつでも買えるわけではなく、募集している期間が決まっています。

海外の債券は運用利率の保証はありますが、為替変動リスクがあり、購入時・償還時(換金時)のレートによっては元本割れする可能性もあります。

利回り0~1%未満の運用先

ほぼ利回り0%で良いというのであれば、お察しの通り、1,000万円まで元本保証される銀行預金がベストだと思います。

他にも個人向け国債を買うという選択肢もあります。

銀行預金や個人向け国債であれば銀行の倒産、日本の破綻がなければ基本的に元本保証されますので安心です。

銀行預金

2019年4月現在の銀行の普通預金の金利は0.001%~0.01%程度ですが、定期預金をすれば0.2%程度の所もあります。

預ける金額によって金利が上がる銀行もあります。

googleなどで「定期預金 金利 比較」と検索すれば金利が一番高い銀行が見つかるはずです。

個人向け国債

2019年4月現在の利率は0.05%で、元本確保されながら金利を受け取れます。

銀行預金も国債も元本保証されることがメリットではありますが、インフレ傾向にある時だとお金の価値が下がります。

例えば、昔は100円で買えた缶ジュースも、いまや130円します。

今も昔も変わらない100円玉を持っていても、今では缶ジュース1本買うことができなくなっています。

こうしたインフレリスクを考えると、預金や個人向け国債であっても国の経済動向によっては実質元本割れするリスクがあることを知っておかないといけません。

利回り無限&ほぼノーリスクの運用先

さきほどは、高い利回りを狙うほどリスクが高くなると言いましたが、実はほぼノーリスクでハイリターンの運用方法があります。

それはIPO(新規公開株)を買って、上場直後に売る手法です。

IPOでほぼノーリスク・ハイリターンを狙う

IPOは東証一部とかマザーズ・JASDAQに上場する前の企業の株のことです。

基本的に、IPOは上場前に買って、初値売りと呼ばれる上場直後に株を売る事で利益が出るとされ、その利益がプラスになる確率は過去の統計から80%程度とされています。

私の場合、過去3年間ですが勝率100%の法則を見つけることができ、ほぼノーリスク・ハイリターンの運用法として行っています。

ただし、IPO株は誰でも買えるわけではなく、抽選で購入権を得ないといけません。

これが、なかなか当たらず、年間で数回しか当たっていません。

運の要素が大きいですが、当たれば利益が数万円、時には100万円を超えることもあります。

利回りを考えるという観点ではズレますが、リスクを極限まで抑えて、高いリターンを得たいと考える趣味の投資をしたい人にはピッタリです。

IPOの仕組みや過去3年において勝率100%の法則については下記の記事でまとめています。10万円程度から始められるので、銀行に預けるお金がもったいないと思うなら、IPOにチャレンジしてみると良いと思います。

⇒IPO株は儲かるの?ゼロから始めるIPO入門!

今日の授業を動画で復習

まとめ

- ライフプランをしっかり立てて運用スタイルを検討する

- 将来不足する金額があるなら『実益の投資』で運用

- 現在の貯蓄ペースで将来のお金に困らないなら『趣味の投資』で運用

- 将来お金に困りそうにないなら運用をしないという手もある

- 目標利回りに沿った運用商品を選ぶ

今回紹介した運用先以外にも、外貨預金、MMFなど様々な運用商品があり、運用の選択肢は広がっています。

また、最近は預金から投資へという考えが強まり、運用をしない人は金融リテラシーの低い人だと言わんばかりの風潮さえあるように思います。

そうした流れもあり、まとまったお金ができると、ついつい資産運用をしてみたいと考えがちです。

私としては資産運用は将来に不足するお金を補うためのものであって、漠然とをお金を増やせば良いというものではないと思っています。

今回のようにライフプランを立てて、将来に不足するであろう分を投資で補うことは素晴らしい事だと思いますが、特に不足もないのに無理に運用して、将来のお金が足りなくなっては元も子もないですよね。

運用を検討している方は、①ライフプランを立てる、②将来不足するお金を知る、③実益の投資として『いつまでに』・『いくら欲しい』から必要な運用利回りを明確にする、④運用利回りに沿った商品を選ぶという流れが大切だと思います。

どんな金融商品であっても、基本的には利回りが高いほどリスクが高い(=元本割れする可能性も高くなる)ですが、しっかりと勉強すれば、失敗するリスクは下げることができると思いますよ!