投資信託って貯金よりも金利がでるみたいだからやってみようと思うんですけど、投資って何となく怖くて・・・。

しっかりと勉強して自信を持って投資すれば怖さは無くなりますよ!

最近はテレビや雑誌などでNISAやiDeco(イデコ)で資産運用しよう!投資信託を始めよう!といったものをよく見かけます。

内容を読むと、銀行の利息よりも遥かに儲かるからやった方が良いというものばかり。

『投資』って言葉が付くくらいなので、元本割れして損をする可能性があるから何となく怖いですよね。

そんな方でも、勉強してどこの証券会社でどんなファンドを選べば良いのかが分かれば、その恐怖心も薄れると思います。

今日の授業は『初めての投資信託 入門編』レベルに応じて基礎を紹介していくよ!

- レベル0:投資信託ってどういうもの?

- レベル1:自分は投資信託をすべき?

- レベル2:そもそも投資信託で良いのか?

- レベル3:証券口座を開設しよう!

- レベル4:購入前に知っておきたいこと

- レベル5:どのファンドを買えばいい?

- レベル6:ファンドを買ってみよう!

- レベル7:ファンドを買ったその後に

- レベル8:ファンドを売ってみよう!

- レベル9:余ったお金はどうするか?

今、自分が知りたい内容のレベルからチェックしていきましょう!

レベル0:投資信託ってどういうもの?

レベル0は投資信託の仕組みについて紹介します。

これから始めるかもしれないのに、そもそも投資信託ってどんなものか分かってないと投資への恐怖心がでて自信を持ってできないかもしれません。

投資信託の仕組みを知って、次のレベル1に進みましょう!

そもそも投資信託って何?

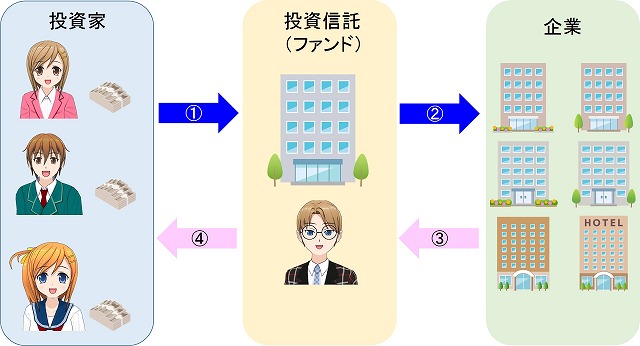

一言で投資信託のことを言うなら、『投資のプロにお金を預けて資産運用してもらう』ことです。

イメージとしてはこんな感じです。

上図のファンドに投資するために、銀行や証券会社が窓口となっています。

ですので、投資信託をするには、証券会社や銀行、ゆうちょなどの金融機関で口座開設をする必要があります。

また、投資対象となるのは、ざっとですが下記の通りです。

図にあるインデックスファンドって何?

簡単に言うと日経平均とかTOPIXの指数に連動するファンドだよ!1つの会社の業績に左右される株と違って、国や世界全体の景気が関係してくるよ!

投資信託の主な投資先は日本、先進国、新興国の株・債券・リート(不動産投資)です。

ファンドと言っても、色々なスタイルがあります。

- 日本国内の全ての株を買うもの

- ファンドマネージャーの裁量で伸びそうな株を厳選して買うもの

- トヨタグループに投資するファンド

- 日本の株だけを投資対象とするファンド

- 新興国全体の債券だけを対象とするファンド

- 先進国の株も債券にも投資するファンド

このように投資スタイルは異なりますが、1つのファンドで複数の株や債券を買うのが投資信託です。

それぞれのファンドには『基準価額』と呼ばれる株価のようなものがあって、運用成績によって日々変動します。

株のようにまとまったお金は必要なく、証券会社によっては100円からでも購入が可能です。

100円だったら失敗しても平気ですね!試しにやってみるのも良さそう!

100円だったら失敗しても良いけど、何十万、何百万円の投資は怖いな・・・。

銀行預金のように投資信託は100%元本保証があるわけではありません。預けたお金がマイナスになることだってあります。

ただし、少ない資金で始められて、1つのファンドでプロに任せて複数の金融商品に投資できるのが投資信託のメリットです。

一方でプロに任せるので、その分の手数料がかかるのがデメリットでもあります。

ざっと投資信託の仕組みが分かった所で、次のレベルに進みましょう!

投資信託が儲かる確率やどういう人に向いているのかなどを下記の記事で詳しく紹介しています。参考にしてみて下さい。

⇒投資信託が儲かる仕組みって?詳しく解説していくよ!

レベル1:自分は投資信託をすべき?

レベル1は雑誌やテレビ、周りの友人、親戚のおじさん、おばさんなどから投資信託を勧められて何となく興味を持っている方が対象の話です。

たぶん、聞いた話の内容は、

『老後にもらえる年金は少なくなるから今のうちに投資信託で貯めといた方が良いよ!』

『銀行にお金を預けておくよりも投資信託の増えやすいよ!』

『今、◯◯ってファンドが激アツなんだ!絶対やった方が良いって!!』

上手に投資信託の話をされると、さも自分も儲かりそうな気がしてきます。

ですけど、しっかりと勉強してからじゃないと損して泣くことになるかもしれません。

投資信託をすべきかどうか迷ったら、次の事を明確に言えれば投資信託を初めても良いと思います。

- お金が欲しい理由を明確に回答できる

- いつまでに、いくら欲しいかが具体的である

この2点がとても重要です。要するに、投資の目的、期間、目標金額を持ちましょうということです。

目的:年金が少なくなる将来の老後の資金に備える

期間:現在35歳で定年(65歳)を迎えるまでの30年間

目標金額:投資信託で65歳までに3,000万円貯める

このような投資目標を決めましょう!気をつけたいのは、特に目標金額です。

上記の例では何の根拠もなく3,000万円としたのではなく、一般的に老後に不足するお金は3,000万円と言われているからです。(余裕がある方は、自分がもらえそうな年金の額や退職金などと照らし合わせると、より具体的な金額が計算できると思います。)

こうした目標がなくて『闇雲にお金を儲けよう!』という心構えでは、ハイリスクなファンドに手を出してしまったり、買い時・売り時を見誤ることになります。

投資目標が決まったら次のレベルに進みましょう!

レベル2:そもそも投資信託で良いのか?

レベル2では投資目標が決まっていて、資産運用をする上で本当に投資信託で良いのか検討していきます。

世の中には投資信託以外にも、株式投資、FX、不動産投資など沢山の投資手法があります。

当ブログ内で紹介し続けている投資信託の運用手法は『インデックスファンドへの積立て投資』です。

インデックスファンドってそもそも何?なんでインデックスに積立てるの?具体的にどうやるの?と言った情報は下記の記事で詳しく紹介しています。

投資信託はインデックスファンドで積立てよう!その理由は?

この手法だと年平均で4~6%程度の利回りが期待できます。

投資対象とするファンドによって期待値は異なりますが、高くても8%程度が限度です。また、利回りが高いほど損失がでるリスクも高くなるので注意しましょう!

リスクを下げるために利回りを低くすることはファンドの組み換えで調整できますが、8%以上狙いたい場合は株やFXなどのハイリスクな投資をすべきだと思います。

モーニングスターの金融電卓とか、楽天証券の積立かんたんシミュレーションを使ったら、投資目標に対する必要利回りはすぐに計算できますよ!

ここまでで、自分の投資目標に必要な利回りが8%以下の方は次のレベル3にお進みください。

レベル3:証券口座を開設しよう!

レベル3では、投資信託をやることは決めたけど、どこの証券会社で口座を開けば良いのか悩んでいる方が対象です。

投資信託を買うことができる先は証券会社だけではありません。

- 証券会社(店頭・インターネット)

- 銀行(都銀・地銀、他)

- 郵便局

上記の金融機関で投資信託は買えます。

ただし、気をつけないといけないのは投資信託を取り扱っている本数です。

証券会社であれば数千本以上の取り扱いがあるのに対して、みずほ銀行や郵便局など有名なところでも100本~200本程度しかありません。

証券会社の中でも取り扱い本数が異なり、多い所は楽天証券かSBI証券です。

ファンドの取り扱い本数だけでなく、使い勝手の良さも含めて楽天証券かSBI証券で口座開設をしておけば、まず大丈夫だと思います。

口座開設は銀行ではなくネット証券がおすすめで、中での楽天証券とSBI証券は投資信託の取り扱い本数が多いだけでなく、様々なサービスがあります。銀行と違って具体的にどんなメリットがあるのかは下記の記事を参考にしてみて下さい。

⇒NISAは銀行と証券会社どっちで開設?答えは簡単です!

投資信託をこれから始める方は、合わせてNISA口座も開設しましょう!

投資信託で儲かったお金には税金がかかりますが、NISA口座で運用していれば非課税で済みます。初めて投資をするならNISA口座を利用しないのはハッキリ言って損です。詳しい紹介は下記の記事を参考にしてみて下さい。

⇒投資信託をNISAで!初心者にわかりやすく解説!

投資信託の口座は複数の金融機関で作れますし、開設料金、維持手数料などのお金はかかりません。(銀行の口座を作るのと同じ感覚ですが、NISA口座は1つの金融機関しか開設できません!)

投資信託の最大の手数料である信託報酬料はどこの金融機関から買っても変わりありません!

ってことは、楽天やSBIが気に入らなかったら後で違う所で口座を作ればOKってことだね!

口座開設の方法は簡単です。

それぞれの証券会社のホームページに口座開設というボタンがありますので、そちらから申込みができます。

住所や名前を入力すると、数日で申込書類が届きます。

あとは、銀行口座を作るような感覚で、住所・氏名・生年月日等を記入して、身分証明書のコピー(マイナンバーカードのコピー、なければマイナンバーの通知書+運転免許証や保険証のコピー)を返送すればOKです。

2週間ほどで口座開設が完了するはずです。

余談ですが、カブドットコム証券とマネックス証券にも口座を開いておくと便利ですよ!

この2つの証券会社は、無料のWEBセミナーをやっています。今後、投資信託や他の資産運用に関する勉強をしたい方は開設しておいて損はないと思います。

口座開設の申込みができたら、その間に購入するファンドを決めておきましょう!

レベル4:購入前に知っておきたいこと

口座開設の申込ができたら、あとは購入するファンドを決めて注文するだけですね!

ここまで来ると、これから投資家になる実感が少しは湧いているのではないでしょうか。

そうなると、あれやこれやの疑問がいくつかでてきます。

レベル4では、ファンドを購入する前に知っておきたいこととして、私がよく受ける質問を紹介していきます。

- いくらからスタートすればよいのか?

- NISA口座は複数持てるのか?

- 手数料について

それぞれについて回答していきます。

①いくらからスタートすればよいのか?

投資というと何十万円というまとまったお金が必要だと考えている方が多いように感じます。

ですが、投資信託の場合は1万円からできます。楽天証券やSBI証券などは100円からでも投資可能です。

普通はいくらから投資を始めるんですか?

人によって色々かな?いくらから投資すべきかと言うよりも、どれだけお金を回せるかが大切だよ!

投資は全力でするものではなく、余剰資金(余裕資金)で行うものです。

『投資したお金が減ったら、生活できない!学費やローンが払えない!!』なんて状況は避けるべきです。

目安ですが、日頃かかっている生活費の6ヶ月分~2年分を銀行預金に預けておいて、残った額を運用すると良いです。

このくらいの余裕があれば、今勤めている会社を辞めることになったり、事故などで働けなくなっても当面の生活費はカバーできます。

でもさぁ、、、最低でも6ヶ月分いるってことでしょ?月の生活費が30万円なら180万円も貯金しなきゃいけないんだよね?

そうだね!いきなり大きな額を用意するのは難しいだろうけど、頑張ってコツコツやれば貯まると思いますよ!

以前の記事でお金を無理なく貯める方法を紹介しています。投資信託を始める前に、まずは最低でも6ヶ月分の生活費を確保したい方は参考にしてみて下さい。

⇒お金が貯まる方法は?主婦の貯蓄の悩みはコレで解決!

②NISA口座は複数持てるのか?

レベル4まで来た方は、おそらく『NISA』という言葉を耳にしていると思います。

レベル3でも少し触れましたが、NISAは運用利益が非課税になる口座です。

これは一人一口座しか作れないですが、複数の証券会社でこっそりとNISAを申し込めばバレずに非課税で運用しまくれるんじゃないの?って思う方もおられます。(私がそうでした(汗))

ですが、NISAは最初に開設した金融機関でしか作られず、あとで申し込んだ所では申請が受理されません。

NISAを複数の金融機関で申込むと、想定外の事態が起こる可能性があります。その詳細は下記の記事で紹介しています。私のように複数開設しようと思った方はご注意ください。

⇒NISA口座は複数の証券会社で持てる?2つ目を開設したい方へ!

③手数料について

投資信託には販売手数料、信託財産留保額、信託報酬料の3つの手数料がかかります。

それぞれの手数料の種類を簡単に言うと、購入手数料、売却手数料、維持手数料です。(手数料の詳細は『投資信託にかかる手数料の目安は?運用成績を少しでもあげるために』を参照下さい。

特に維持手数料はファンドも持っているだけで、ずっとかかり続けるので投資信託の中で最も大きな手数料になります。

投資信託の勉強を始めていくと、『手数料がバカらしいからやめておけ!』そんな風に書いている雑誌やブログもあります。

たしかに、手数料はかかりますし、人によっては高いと感じるかもしれません。

でも、私は良い投資手法だと思っています。

『投資信託はやめておけ!』と言う人や雑誌に向けて、私なりの意見を下記の記事でまとめています。投資信託はやらない方がいいのか?と、心が揺らいだ時に見て下さい。

⇒投資信託が儲からないと言う人の理由!その根拠をぶった切り!!

ここまでが購入前によくある質問でした。

次からは本題のどのファンドを買えばいいのかを紹介していきます。

レベル5:どのファンドを買えばいい?

レベル5からは実践的な内容です。どこのファンドに投資するかを決めていきましょう!

ファンドを選ぶ上での注意点は次の通りです。

- インデックスファンドかどうか

- リターンは投資目標に沿っているか

- 複数の資産クラスに投資する

- 色々な指標を見てファンドを選ぶ

これらの点を注意して選びましょう!

それぞれを簡単に紹介していきます。

①インデックスファンドかどうか

投資信託のファンドは大別すると2種類あります。

インデックスファンド:TOPIXや日経平均株価などの指数に沿った投資を行う

アクティブファンド:上記のような指数を上回る投資を行う

当ブログではインデックスファンドによる積立投資を推奨しています。

一見するとアクティブファンドの方が良さそうですが、なぜインデックスファンドの積立て投資がおすすめなのかと言うと、その一番の理由が、アクティブファンドはインデックスファンドに比べて勝率が低いからです。

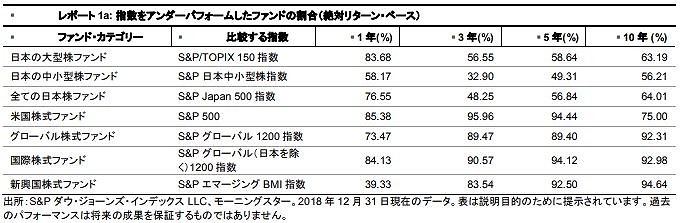

◆アクティブファンドがインデックスに負けた割合(2018年)

上記の表を見て頂くと、例えば米国株のファンドは3年で約95%、10年で75%も指数に負けています。

アクティブファンドと違ってインデックスには信託報酬料がが掛かっていないことが負けている要因の1つにもなりますが、約9割のアクティブファンドがインデックスファンドに負けているとも言いかえても差し支えないと思います。

他の指数に関しても似たような結果です。

投資信託初心者の方がインデックスに勝っているたった1割のアクティブファンドを見抜くのは至難の技だと思います。

こうした観点から当ブログ内ではインデックスファンドを推奨しています。私自身もアクティブファンドを見抜く力はないのでインデックスファンドに投資しています。

また、ファンドは保有していると分配金という、定期的に支払われるお金があります。

これが、年に1回だったり、毎月もらえたりするファンドがあります。(毎月分配金を出すファンドを毎月分配型ファンド言います。)

分配金が出ると儲かった感じがしますが、長期投資においては支給されるほどデメリットとなります。

分配金を出さないファンドは、その金額を一部の人が私利私欲のために使っているわけではなく、投資資金として使用しています。

ですので、分配金が出る頻度は少ないファンドの方が投資効率は良くなります。

②リターンは投資目標に沿っているか

レベル2で立てた投資目標のリターンに沿ったファンドであるかも大事なポイントです。

選んだインデックスファンドが一体どのくらいのリターンを期待できるかは、下記の表を参考にしてみて下さい。

■主要インデックスのリターン実績(2017年8月27日時点)

各指数はできるだけ長い期間を参考に見ると良いです。

これを見て、どの指数に連動するファンドに資金を投資すれば期待リターンがどのくらいあるのか目安が分かります。

私が作成した『利回り_資産配分計算シート』を使用すると、どの指数にいくら投資すれば何割のリターンが期待できるかが簡単に計算できます。

次に紹介しますが、投資は複数の資産クラス(指標に沿ったインデックスファンド)に行うとより良いです。

そういった観点からも『利回り_資産配分計算シート』はどの資産クラスに投資額の何割を使えば、どれくらいのリターンが期待できるかが分かりやすいです。

③複数の資産クラスに投資する

1つの資産クラスのみに投資するインデックスファンドをずっと保有するのもアリと言えばアリなんですが、世界経済の動向によって値動きの変動に偏りがでます。

そうならないためにも、複数の資産クラスを組み合わせることで、偏らない投資ができます。

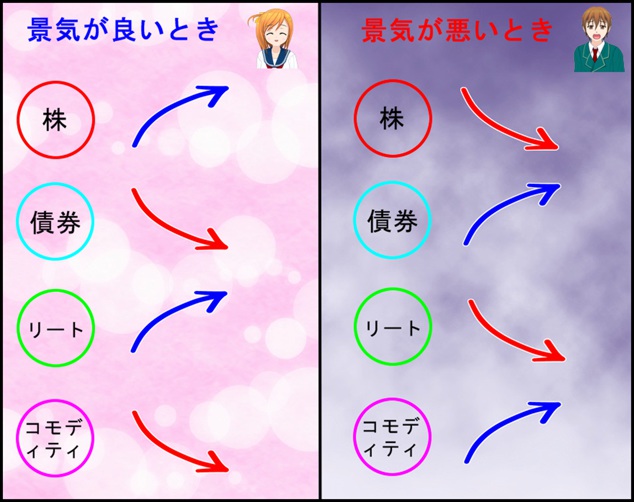

各資産クラスの相関関係は次のようになっています。

■各資産クラスの相関関係

各資産クラスのトレンドは景気だけでは説明ができませんが、概ねこんな感じです。

景気が良い時は株価が上昇しますよね?対して債券価格は下がるものです。逆もしかりです。

また、ここにあるコモディティとは金(ゴールド)などの現物資産を指しています。

全部の資産クラスに投資したら上がり分と下がり分で帳消しされてリターンがなくなるんじゃないの?

世界経済は上げ下げしながら少しずつ成長しているから、長い目で見ると上がり分の方が多くなることが期待できるよ!

どの資産クラスにどのくらいの資金を投資するかが決まったら、あとは次からの手順で具体的なファンドを選んでいきましょう!

④色々な指標を見てファンドを選ぶ

ここまでで、自分の投資目標を達成するためにどの指標(インデックス)に何割投資したら良いかが分かってきたと思います。

次からは複数のデータを参考に具体的にファンドを選んでいきます。

- 信託報酬料・・・安いほど良い

- 純資産・・・多いほどよい

- トラッキング・エラー・・・小さいほどよい

- シャープレシオ・・・高いほどよい

データを見る時の優先順位

まずは同じ資産クラス内で『信託報酬料』が安いファンド複数(最低でも3つ以上)あげて、他のデータも見比べて一番良さそうなファンドを選ぶと良いです。

下記の記事で日本株に投資するインデックスファンドを例に具体的な選び方の手順を紹介しています。まずは、こちらを参考にしてファンドを絞るやり方を身につけてみてください。

⇒投資信託は運用実績で比較しよう!ファンドの絞り込み方を紹介するよ

先生!はっきり言って面倒くさい!もっとさぁ、おすすめのファンドはコレ!!みたいなのないの?

面倒くさいって・・・。自分の大切なお金なんだからしっかり考えようよ。でも、おすすめのファンドはどれ?って聞かれたら紹介したいのはあるよ!

おすすめのファンドは?

私がおすすめのファンドは『eMAXIS Slim 先進国株式インデックス』と『『eMAXIS Slim 新興国株式インデックス』』です!

実際に私は2018年末からつみたてNISAでこれらに先進国:新興国=9:1で投資しています。

eMAXIS Slimシリーズは信託報酬が同じ資産クラスの中で常に最安値水準を目指すという方針があるので、その内容に嘘がない限りはずっとこれらで行こうと思っています。

あれ?債券とリートが入ってないけど良いの?さっきは分散投資って言ってたくせに!

債券とリートもあった方が良いと思うけど、個人的にはそこまで重要と思ってないです。

債券は金利が下がると価値があがるという性質があります。先進国の金利は軒並み低金利なのでこれ以上下がりにくいです。(=先進国の債券はあがりにくい)

また、リートは人口が増えないと価値があがりにくいです。アメリカを除く先進国は人口が減少傾向です。(=先進国のリートはあがりにくい)

新興国に関しては、債券もリートも上がるかと思うのですが不安定な要素が強いです。

こうしたことから、私はこのファンド1本に投資しています。とは言え、おすすめしたいのは分散投資でこの1本ではありません。

上記の内容は以前に20代の方に、どれかファンドを1本に絞るならどれが良いかという記事を要約したものです。このファンド1本に絞った理由をもっと詳しく知りたい方は下記の記事を参考にしてみてください。

⇒投資信託|20代におすすめのファンドはたったの1本だけ!

ここまできたら買いたいファンドは決まっているはずです。次のレベルに進みましょう!

レベル6:ファンドを買ってみよう!

ここではファンドを実際に買ってみましょう!

買い方の流れは、ネット証券にログイン→ファンド選択→積立て注文でOKです。

途中で目論見書の確認を要求されると思いますが、読めばOKです。

下記の記事で楽天証券での積立て注文のやり方を実際の取引き画像を使って紹介しています。やり方が分からなかったり、自信がない方は参考にしてみてください。

⇒投資信託で積立てる!始め方の基本と心構えがココにある

ここまでで注文は完了なのですが、いざ注文しようとなると、

『今は本当に買い時なんだろうか』

『手元にある資金は買うタイミングを少しずつズラして分割しようか』

『こんなに高い基準価額なのに買っていいの?』

などなど、様々な考えや疑問が湧いてくると思います。

その回答についてそれぞれについて紹介していきます。

買い時や買い方について

買い時はいつ?

買い時について、たしかに安く買った方がお得なので迷う気持ちは分かります。

ですが、この記事を読んでいる方は相場のプロではないでしょうし、私も明日の株価がどうなるかなんて分かりません。

インデックスファンドは世界経済のゆるやかな成長に沿ってジワジワと長期的に上がるものとされています。

購入タイミングによっては短期的に損をすることもあるかもしれませんが、いつ買っても長い目で見れば気になるような損失にはならないと思います。

一括・分割どっちで買う?

これまでインデックスファンドの長期積立て投資を紹介していきました。

第一回目の注文時に、ある程度まとまったお金がある方はこの分を一括投資するのか?分割投資するのか?迷う所だと思います。

私としてはスタート資金は一括投資の方が良いと思っています。

どのみち、長期で積立していくと最初に投資する額というのは最終的に受け取る金額から見ると微々たるものだと思います。

インデックスファンドは上げ下げしながら、長期的に伸びていくことが期待されるものです。

ですので、多少高い所で買ったとしても長い目で見ると大きな損失にはならないと思います。

逆に今が安い時期の可能性だってあります。

こうしたことから、まとまったお金を分割するのは、投資機会の損失だと思うので一括投資の方が良いと考えています。

基準価額が高くても買いなのか?

投資信託はどんなファンドでも、通常は10,000円からスタートします。

楽天証券内の2018年1月9日時点で基準価額が最も高いファンドは73,202円、次いで68,484円、67,184円と続きます。

一方で最も安いファンドは826円、次いで928円、961円でした。

何となくですが、基準価額が高いとこれ以上伸びそうにないし、逆に安いと不安になります。

ですが、投資信託において現在の基準価額はいくらが適正というのはありません。

インデックスファンドのように指数に沿った投資をしているファンドであれば、上がり幅も下がり幅も大きな差はありません。

(例)日経平均株価に連動するAとBのファンドがあったとします。

Aファンド:基準価額は5,000円

Bファンド:基準価額10,000円

日経平均株価が20,000円から22,000円に上がったら(10%あがったら)、

Aファンド:基準価額6,000円(+20%)

Bファンド:基準価額12,000円(+20%)

こんな感じで、どっちも同じ割合で伸びます。下がるときも同様です。

同じ指数に投資しているのに基準価額が異なるのは、ファンドが設立された時期が違ったり、分配金を出す頻度や額が異なるからです。

ですので、基準価額が高くても安くても良いファンドだと思えば買うべきです!

レベル7:ファンドを買ったその後に

レベル7ではファンドを購入(積立て設定)した後はどうすればいいのかを紹介していきます。

購入後は基本的にはほったらかしでOKです。景気の良し悪しで基準価額は上下しますが気にしなくてOK!!

ファンドの基準価額が下がってきて『ヤバイ!』と思って、売って・買っての繰り返しは逆に投資効率が悪くなると言われています。

投資期間中は元本を割ってマイナスになることもあるかもしれませんし、もしかしたら積立て早々からそういう事態になるかもしれません。

ですが、インデックスファンドの積立て投資は世界経済全体に投資する手法です。

世界経済全体の景気が悪いときもあれば、良いときもあります。上げ下げしながら上昇していくものです。

ですので、どんな時でも忍耐力を持って緩やかに成長を続ける世界経済の恩恵を受けていきましょう!

基準価額が下がってもじっと我慢できるよう今のうちから決心しておきましょう!

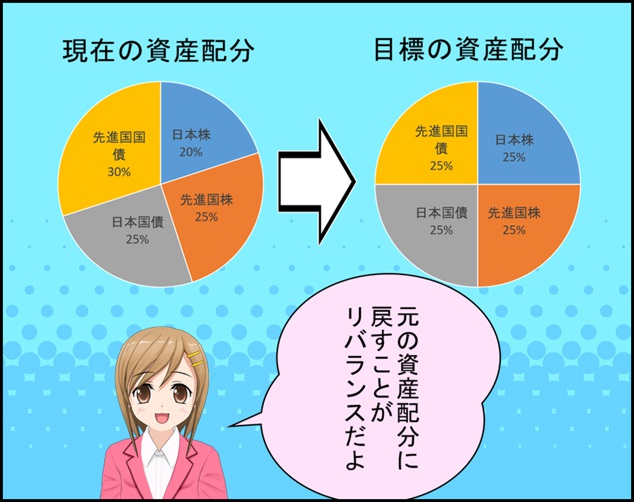

実践的な所では、リバランスという作業が必要になることがあります。

リバランスとは?

例えば日本と先進国の株・債券を25%ずつ投資していたとします。

日本を含め、世界経済の動向によって投資しているインデックスファンドの基準価額は上下します。

そうなると、上図の左側のように保有比率が変わってきます。

図の内容だと日本株が5%下がり、その分先進国債券が上がっています。

そこで、先進国債券の5%を売り、その分で日本株を買い足すという資産配分を元の状態に戻すのがリバランスです。

日々若干のズレが生じてきますが、5%を超えた場合にリバランスをすると良いですよ!

資産配分の比率は急激に変わることはまずないので、毎日チェックする必要なく半年~1年に1回程度でOKです!

購入後に気をつけたい所は大体こんな感じでしょうか?

また、翌年のNISA枠も同じファンドの積立てでOKですが、信託報酬料が安くて良いファンドが出てるかもしれません。

場合によっては、投資目標を変更するケースもあるかもしれません。

ですので、翌年のNISAで積立てする時はレベル5のファンド選びをもう一度検討した上で同じファンドに積立てるかを考えましょう!

レベル8:ファンドを売ってみよう!

レベル8ではファンドの売り時について紹介します。

レベル7でお伝えしたように、投資信託は忍耐です!調子が悪い時でもじっと耐えるのが成功への近道です。

ですが、投資目標の金額を達成した場合は売り時です!その時は売却を検討してみましょう!

どうやって売るの?

売り方は購入方法と同じような流れでできるので割愛します。

ここでは、一括売却・分割売却の方法について紹介します。

投資信託で貯まったお金は次の3パターンの売却方法があります。

- 一括で売却して現金保有

- 運用継続しながら少しずつ解約

- 低リスク資産(日本債券)に資金を移して運用しながら少しずつ解約

運用したお金をすぐに全部使う場合は、①の一括売却を選択することになると思いますが、老後の資金などで少しずつ使用する場合は②か③のパターンが良いです。

下記の記事で3パターンの売却方法のメリット・デメリットを紹介しています。売り方まで考えた上で投資を始めたい勤勉な方は、ぜひご確認ください。

⇒投資信託の利益確定のタイミングは?出口戦略を考える!

また、投資信託を売った時はNISA口座以外だと税金が発生します。

場合によっては確定申告も必要ですので、予め知っておいた方が良いです。

特に主婦の場合、ケースによっては旦那さんの扶養から外れることもあります。

一定の条件下で投資信託は税金を払う必要がでてきます。場合によっては扶養から外れることもありますが、それを回避する方法もあります。投資信託を始めてからでは手遅れになことがありますので、予め確認しておくと良いと思います。

⇒投資信託にも税金がかかる?!確定申告しないといけないの?

ここまでで、投資信託の入門編は終わりです。次のレベルは余談です。

レベル9:余ったお金はどうするか?(余談)

レベル9は余ったお金をどうするかについて考えます。余っていると言うと聞こえは良いですが、イメージとしてこんな感じです。

- 毎月5万円投資していたサラリーマンの方が、昇進や昇給があって+1万円くらい増やしてもいいかな?という状況

- 臨時収入があって使いみちのないお金ができた

こんな時は、今積立てているファンドに更に投資して、投資目標期間よりも早くにゴールを目指すと良いです。

というのが一般的だと思いますが、私は余剰金ができたらIPOに回しながら現金保有をしています。

下記の記事で私の運用方針を紹介しています。なぜ現金保有をしているのか?IPOとは何なのか?そのあたりも踏まえて紹介しています。参考までに。

⇒現在の投資状況と今後の投資方針(2017年11月)

まとめ

- 投資信託の仕組みを知って投資への恐怖を少なくする

- 投資目標(目的・金額・期間)を明確にすること

- 利回り8%以上狙うなら投資信託以外の資産運用がよい

- 口座開設は楽天証券かSBI証券がおすすめ

- レベル5のファンド選定は特に重要!

- インデックスファンドの積立て投資は買い時を気にしなくて良い

- ファンドを買ったら必要に応じてリバランスを検討

すごく長い記事になって読みづらくなっちゃいましたね。すいません。

今回は『初めての投資信託 入門編!』ということで、一連の流れを紹介しました。

このページの黄色枠で囲んだ所は各レベルの補足説明としてサイト内の各記事にリンクが貼ってありますので、そちらも是非確認しておいて下さい。

分かりにくいところがあったら、コメント欄かメールでご連絡下さいね!