子供の教育費や老後の生活費が心配で効率良く貯蓄したいけど、投資は何となく怖いから嫌なんだよね・・・。っていう相談を受けてどうしたら良いか困ってます。

投資は怖いイメージがあるから、手を出しにくい人は多いと思います。そんな人には元本保証の保険なんかはどうかな?

今の日本の銀行預金の金利だと、子供の教育費や老後の生活費のためにお金を預けて増やすということは難しいです。

だからといって、株や投資信託などで資産運用はするには知識も経験もないし、何より元本割れしそうで怖い・・・。

そんな方には株や投資信託よりも馴染みがある、『保険』を活用してはいかがでしょうか。

保険には様々なタイプがあり、病気や死亡時の保障だけでなく元本保証がついた貯蓄タイプのものも多くあります。

今日の授業は元本保証の保険商品について紹介するよ!

- 元本保証の保険商品って何がある?

- 保険を途中で解約したくなった場合

- 保険会社が倒産したらどうなる?

- どこの保険に入ればいいの?

- 保険商品に関するQ&A

それじゃ、早速これらを見ていきましょう!

元本保証の保険商品って何がある?

元本保証がある保険商品は上記の通りいくつかあります。

それぞれの特徴を簡単にまとめます。

養老保険

貯蓄性 × 医療・死亡保障 ◯

死亡保障メインのため、貯蓄性はほとんどない。

学資保険(こども保険)

貯蓄性 △ 医療・死亡保障 ◯

医療保障と死亡保障も兼ね備えた貯蓄性のある保険。こども保険と学資保険があるが、一般的に後者の方が貯蓄性が高く、医療保障等の保険としての役割は低い。

積立利率変動型終身保険

貯蓄性 ◯ 医療・死亡保障 △

貯蓄性を重視した終身保険。死亡保証に加え、最低ラインの利率が保障されている。

個人年金保険

貯蓄性 ◯ 医療・死亡保障 ×

名前に保険とついているが、いわゆる生命保険のような医療保障や死亡保障は基本的にはない。貯蓄性に最も比重をおいた保険。

それでは、ここから各保険についてもっと詳しく紹介していくね!

養老保険

これ1つで死亡保障がついており、特約(オプション)で医療保障も追加できるものもあります。元本保証ありと言っても、満期時にお金が増えて返ってくることは少なく、増えても微増のため、払った保険料が戻ってくるイメージです。つまり、満期まで掛け続けることで、死亡保障のある保険が結果としてタダで加入できたことになります。

デメリット

加入期間が10年未満だと元本割れすることが多く、貯蓄性という点では他の保険商品の方が優秀。また、死亡保障と医療保障を付けたいなら、それぞれ別の保険に入った方が割安だと思われる。特約(オプション)で医療保障をつけると満期時に受け取れる金額は元本割れする可能性が高くなります。総じて、後述する積立利率変動型終身保険の方が死亡保障がついた上に貯蓄性に優れています。

こんな人におすすめ

正直言うと、おすすめしたい人が思いつかないです。しいて言えば、現時点でどの保険にも入っておらず、死亡保障や医療保障を別々の保険会社で組み合わせるのが面倒な方は良いかも知れません。長期間(10年以上)加入しないと元本割れする可能性が高いので、その期間以上は保険料を払い続けられるある程度若い方に限定されると思います。

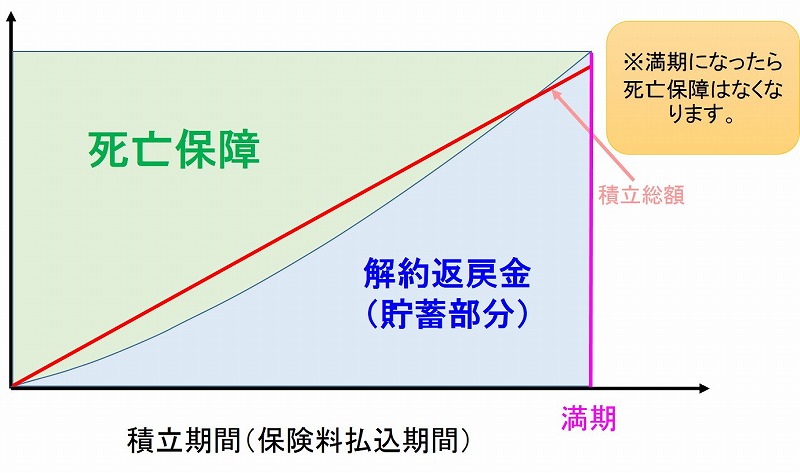

養老保険のイメージ

上図の解説をすると、満期までの期間に契約者が死亡したり、高度障害になると保険料の払込はストップされ、満期時の保険金が受け取れます。

満期を迎える前に解約すると、元本割れする可能性が高く、保険料払込期間が短いほど損失額は大きくなります。

また、養老保険の一番の特徴である死亡保障は満期を迎えると無くなってしまいますので注意が必要です。

例えば、65歳で満期を迎えた方は、その時点で死亡保障と同額のお金を受け取れますが、それ以降の保障がなくなるので、無保険のままでいるか、新規で別の保険に加入する必要がでてきます。

年齢が高くなると、加入条件や保険料が高くなるので、満期以降も継続して死亡保障・医療保障に加入したいなら養老保険は避けた方が無難です。

ソニー生命などの多くの保険会社や郵便局のかんぽで取り扱いがあります。

学資保険(こども保険)

子供の入園や入学に合わせた貯蓄性を重視した保険であり、満期を迎えた時だけでなく、契約者(親)や子供の医療保障・死亡保障がついている。また、子供が進学する毎にお祝い金がもらえる制度もあり、満期時には積立てた額以上のお金が戻ってくる。

デメリット

死亡保障・医療保障が手厚いほど、積立てた額の戻り率は悪くなる。加入時の子供や親の年齢に制限がある。(子供の年齢は6歳まで、親の年齢は60歳未満であることが多い)加入時の子供の年齢が高いと、保険料は高くなり、満期時の返戻率は低くなる。また、途中解約すると元本割れする可能性がある。

こんな人におすすめ

保険の名前の通り、子供の教育費のために10年以上一定額を毎月貯蓄に回せる人。老後資金の確保のためには向かいない。

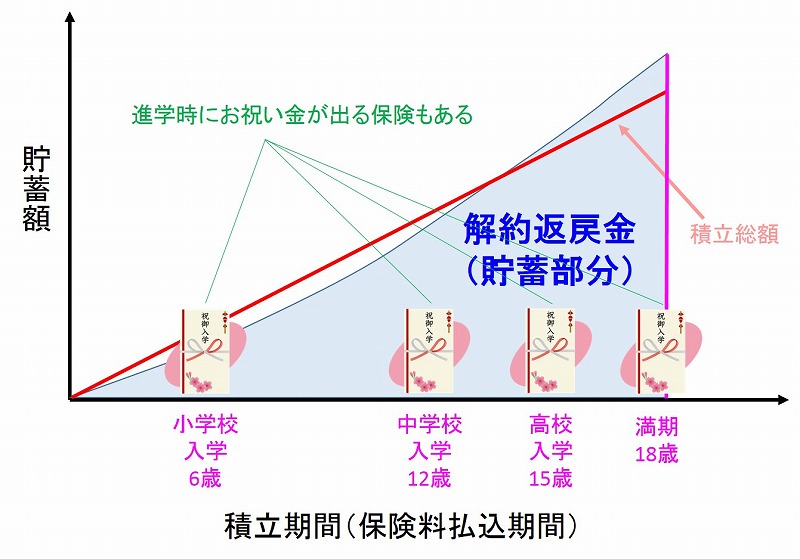

学資保険のイメージ

上図の通り、毎月定額を積立てることで満期時にはお金が増えて返ってきます。また、進学の度にお祝い金を出す保険もあり、物入りな時期となる入学に合わせた臨時収入となります。

契約者(親)が死亡したり高度障害になると、保険の払込は不要となり、満期を想定した金額を受け取ることができるのも特徴です。

学資保険という言葉が一般的ですが、こども保険というのもあります。

こども保険は医療・死亡保障を手厚くした学資保険であり、保険料が高く、貯蓄性はやや劣ります。

また、貯蓄性を重視した学資保険に入るならば、保険金の受け取りタイミングが重要です。

- 大学在学の4年間に渡って分割して受け取る

- 満期時に一括で受け取る

- 進学時にお祝い金をもらいながら満期時に受け取る

①が最も貯蓄性が高い受け取り方で、③が最も低くなります。

ようするに、積立期間中にお金を受け取らず、できるだけ貰うタイミングを後にした方が返戻率は高くなります。

積立利率変動型終身保険

終身保険であるため、養老保険と異なり、一生涯に渡って死亡保障がついてきます。保険料を払い込んだ後は、終身保険だけでなく、年金として受け取りも可能です。一定の利率が保証されているので、途中解約しない限りは元本割れせずに増えていきます。基本的に国の政策金利に合わせて利率が上下するので、インフレが起きて物価が高くなっても受取時の金額も増えるので安心です。

デメリット

途中解約すると元本割れする可能性があります。また、積立利率変動型終身保険は外貨建ての物も多く、為替の影響によっては元本割れするリスクがあります。(例:1ドル=100円で5,000ドル支払い(50万円)、受取は6,000ドルで1ドル=80円(48万円))

こんな人におすすめ

終身保険に加入しておらず、貯蓄メインで行いたい方におすすめです。また、株や投資信託をしたくても元本割れが怖くてできない方にもおすすめです。以前に私が入っていた保険だとドル建てですが利率3%の最低保証がついていたため、銀行預金よりも遥かに良い金利で貯蓄できます。(参考までに投資信託の平均利回りは5%程度です。)

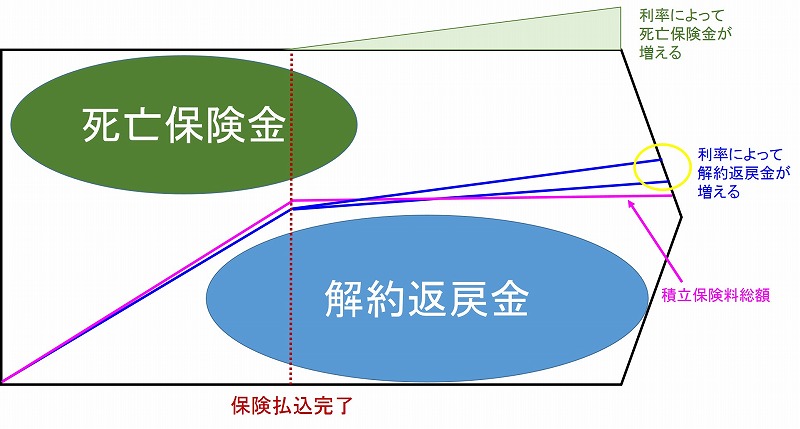

積立利率変動型終身保険イメージ

保険料の払込みが終わるまでに解約すると、元本割れする可能性が高くなります。(利率が良ければ元本以上になることもあります。)

払込み以降は、最低利率以上で運用され、保有期間が長いほど死亡保障もしくは解約返戻金の額が増えていきます。

この手の保険では必ず利回り(利率)の話がでてきます。(利回り=1年間で元金がいくら増えるかという意味。銀行預金の利率のようなもの)

最近は最低利率が下がったと耳にしますが、契約後に最低利率が下がることはないので安心して下さい。

ちなみに元本割れリスクがある投資信託の平均利回りは5%程度なので、元本保障をつけて2%前後の利回りが期待できるなら十分かと思います。

似た名前で『利率変動型積立終身保険』があり、こちらは元本割れのリスクがあるのでご注意下さい。

また、積立利率変動型終身保険ではなく、一般的な終身保険も満期まで掛け続けることで基本的には元本以上になります。

個人年金保険

貯蓄性が最も高い保険である。貯蓄のみに特化しており、一般的には死亡保障・医療保障がないため、支払った保険料がそれらの保障に当てられることなくお金が増えていく。これまでに紹介した保険は年末調整や確定申告で生命保険控除の対象となりますが、個人年金保険の場合は、個人年金保険料控除を利用できるため節税の枠が広がる。

デメリット

保険料の払込が完了するまでに解約してしまうと、解約返戻金としてこれまで積立てた金額は元本割れして返ってくる。(積立て中に死亡した場合は、それまでの分が返金される。)若い時に入ると保険料は安いがコンスタントに払い続ける余力が必要です。一方、高い年齢で入ると保険料がとても高くなります。

こんな人におすすめ

定年退職後に国から受け取れる国民年金や厚生年金では老後の生活に不安があると感じている人におすすめです。

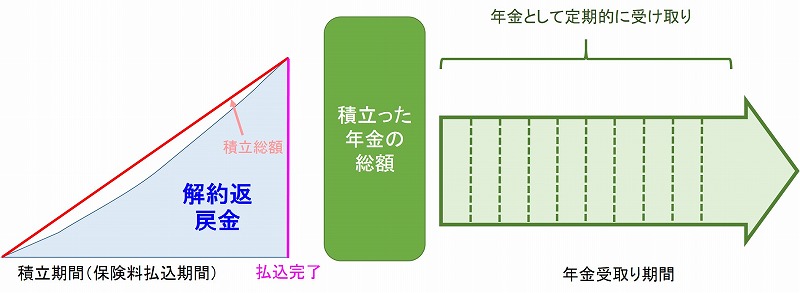

個人年金保険のイメージ

上図の通り、払込完了までに解約すると元本割れの可能性が高くなります。

払込が完了すれば、元本以上のお金を年金受取り期間でもらえます。

元本保証のある個人年金保険は3種類あります。

確定年金:被保険者の生死に関わらず一定期間、定額を受け取ることが可能

有期年金:被保険者が生存している限り一定期間、定額を受け取ることが可能

終身年金:死ぬまで定額を受け取ることが可能

ただし、有期年金と終身年金に関しては受け取り開始から早くに亡くなってしまうと元本割れの可能性があります。

また、個人年金保険には上記以外にも変額保険というものがありますが、これは投資信託に近く、元本が割れる可能性があります。

これまでの話の中で中途解約について紹介があったけど、やっぱり中途解約するとマズイのかな?

それじゃ、どうしても解約したい場合のとっておきの裏技も紹介するね!

保険を途中で解約したくなった場合

元本保証のある保険商品は、基本的に中途解約すると元本割れするものが多いです。

せっかく貯蓄目的で保険料を払ってきたのにもったいないですよね。

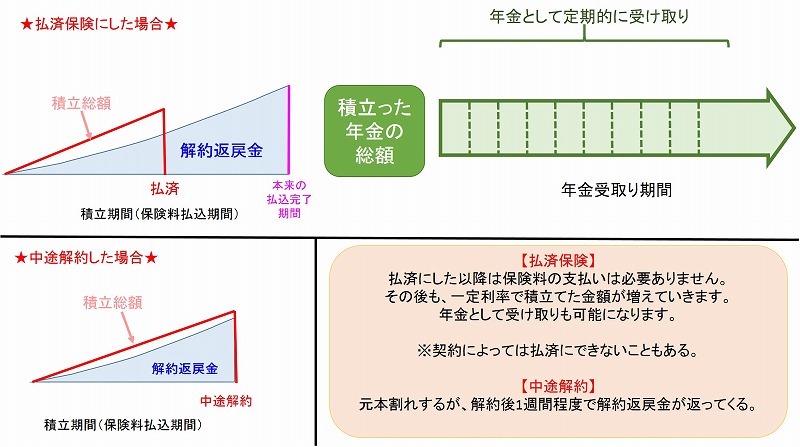

そんな場合は、解約ではなく『払済』にすることです!

『払済』ってなんですか?

何らかの理由で保険料を払えない(払いたくない)場合は、払済保険にすることができます。

これをすることで、保険期間はそのまま、保険金を下げるという条件で、保険料を払わなくても保障が継続されます。(ただし、特約はなくなる。)

また、一度『払済保険』にすると、元の保険には戻せなくなります。

個人年金保険を途中で払済にした場合と、中途解約した場合とで紹介します。

このように、払済保険にすることで解約返戻金をすぐに受け取ることはできませんが、これまで積立てたお金が一定利率で増え、年金として受け取ることができます。

また、即金が必要な場合は、中途解約すると1週間程度で解約返戻金を受け取ることができます。

すぐに現金が欲しい場合は『中途解約』、これ以上の保険料を払わずに元本割れを回避するなら『払済保険』ってことですね!

自己都合で解約したり、払済にする分には良いとして、保険会社が倒産して保険料が支払えなくなったら保障はどうなるの?

保険会社が倒産したらどうなる?

保険会社が破綻(倒産)した場合は、残念ながらほぼ100%元本割れします。

ですが、保険契約者保護機構という所が資金援助をして、別の保険会社にこれまでの保障を引き継がせます。

その場合の保障はこれまでの9割以下となっています。

また、予定利率の引き下げも行われます。

具体的には下記のようなことが起こり得ます。

- 学資保険で100万円受け取れる予定だったのが、90万円以下になる。

- 最低保証利率3%の積立利率変動型終身保険が2%になる。(金利が下がる)

- 破綻処理が終わるまで解約できない

元本保証の保険商品でも倒産のことまで考えると元本割れの可能性もあるってことですね!

倒産のリスクとか自分に合った保険を考えると、どこに入るのがおすすめなんですか?

どこの保険に入ればいいの?

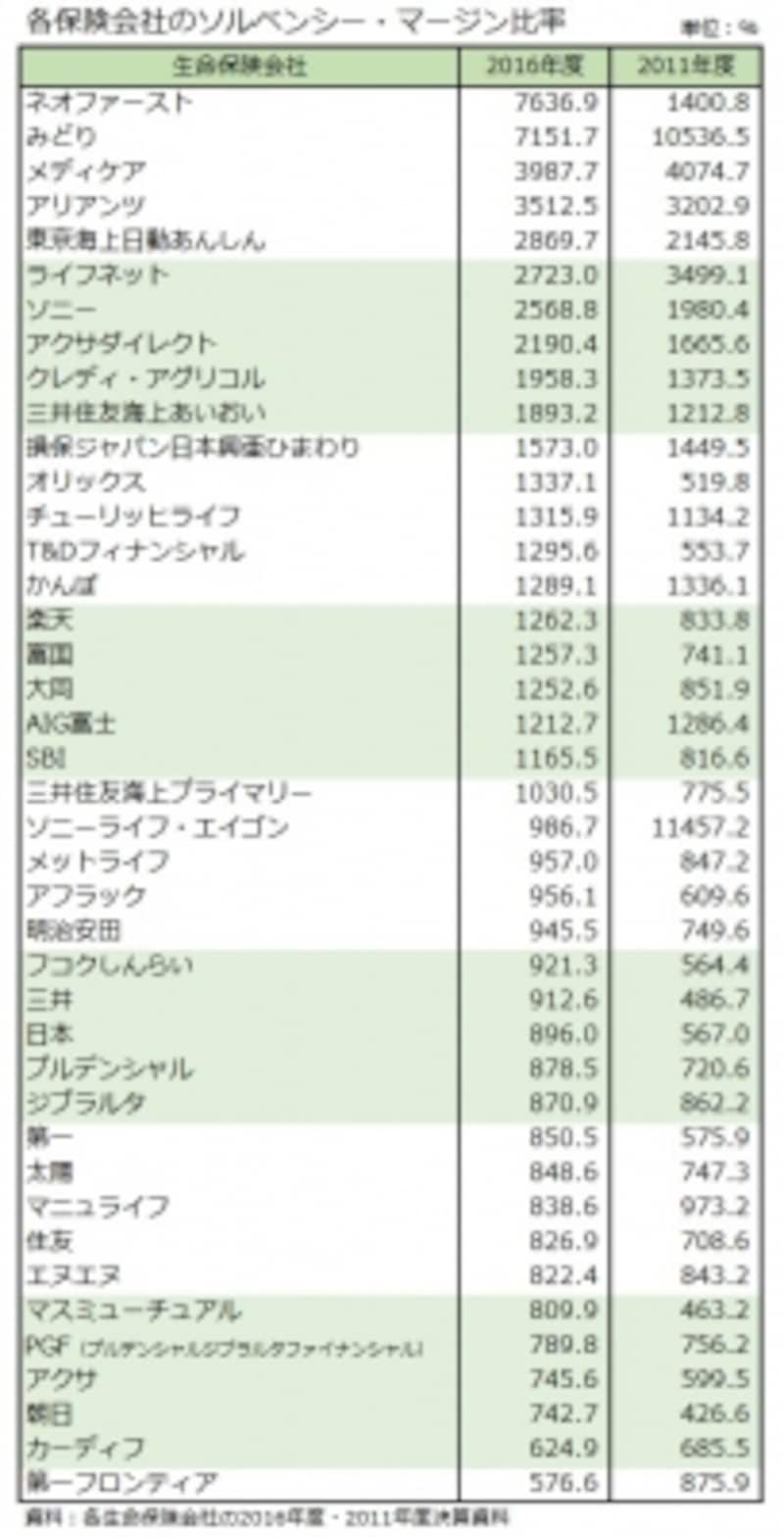

保険会社の倒産のリスクを見分ける指標の1つに「ソルベンシーマージン比率」というのがあります。

これは保険会社にどれくらい保険金を支払う余力があるかを示していて、200%以上あれば健全とされています。

少し古いデータですが、All Aboutさんで各生命保険会社のソルベンシーマージン比率の一覧があったので紹介します。

引用元:All About【最新版】生命保険会社の健全性ランキング2017年

紹介されている会社は全て200%を超えているので安全です。自分が入りたい保険会社のソルベンシーマージン比率は決算報告書に書いてあるので必要に応じて調べてみてください。

安全な保険会社を選ぶのが良いのは分かったけど、肝心の保険は何に入ったらいいの?

近所にある保険の相談窓口みたいな所に行くと無料で色々教えてくれるよ!

保険の相談窓口を紹介しているサイトはいくつかありますが、下記のサイトが私の知る限り全国の保険店舗をかなり多く網羅しています。1店舗だけで相談すると偏った保険商品を紹介されるかも知れないので、2店舗以上に相談に行くと良いと思います。

⇒保険相談ニアエル

保険商品に関するQ&A

保険以外の元本保証のある金融商品は?

保険以外で元本保証がある貯蓄性があるものってないの?

元本保証があって資産運用ができる金融商品はいくつかありますよ!

- 個人向け国債:0.05%

- 地方債:0.2%程度

- 個人向け社債:1%程度(企業によって大きく異なる)

- 銀行預金:0.001%

各商品の詳しい解説は省きますが、銀行・郵便局・証券会社で取り扱いがあります。

地方債や社債に関しては常に募集があるわけではないので、定期的に金融機関のホームページなどをチェックする必要があります。

この他にも、元本保証ではありませんが公社債投資信託は、元本割れをほとんどし起こしたことがない安全な金融商品です。

利率に関してはこれらより保険の方が高金利なことが多いです。

保険料を安くするには?

少しでも貯蓄に回したいんですけど、保険料を安くする方法ってないんですか?

同じ保険でも保険料を安くする方法はいくつかあるよ!

保険料を安くする方法は3つあります。

- 不要な特約を外す

- 確定申告(年末調整)で控除申請

- 年払いにする

それぞれを簡単に紹介していきます。

①不要な特約を外す

不要な特約(オプション)を外すことで保険料は下がります。貯蓄重視なら特約は外した方が良いと思います。

②確定申告(年末調整)で控除申請

保険料が直接安くなるわけではありませんが、年末調整や確定申告で生命保険料控除申請を行うことで所得税・住民税が減ります。

一般生命保険料控除は、これから新しく加入する方は年間の保険料が8万円までは、その金額に応じて課税所得から最大4万円の控除が受けられます。加えて個人年金保険に関しては、一般生命保険料控除の枠とは別で、年間の保険料が8万円まで、その金額に応じて最大4万円の控除が受けられます。

③年払いにする

月払いよりも年払いにした方が保険料が安くなるのが一般的です。ただし、サラリーマンの方で10月~12月に保険に加入する場合は要注意です。

生命保険料控除証明書の発行は保険料を支払ってからになるので、11月頃に行う年末調整に間に合わない可能性があります。税金の還付を受けたいなら、翌年の2月~3月にある確定申告で別途申請する必要があります。

サラリーマンの方だと確定申告の経験がない方も多く、面倒だと思いますので、1月~9月までに保険料を納められるようなタイミングで加入して年払いにすると良いと思います。

元本保証と元本確保の意味と違い

保険の勉強をしてると元本保証と元本確保って言葉がでてくるんですけど、どう違うんですか?

良い質問ですね!その2つの違いは重要ですよ!!

元本保証と元本確保の違いは、解約した時に支払った保険料が全額返ってくるかどうかです。

元本保証の場合、解約しても支払った保険料は全額返ってきます。

一方、元本確保の場合は満期時には元本保証されますが、中途解約すると元本割れします。

多くの保険商品は中途解約することで元本割れを起こすので、厳密には元本保証型の保険ではなく、元本確保型の保険と言えます。

まとめ

- 貯蓄重視なら学資保険、積立利率変動型終身保険、個人年金保険がおすすめ

- 払済保険にすることで、解約するよりも元本割れのリスクを回避できる

- 保険商品は経営が健全な会社で、近所の保険の相談窓口で聞くと良い

今回は元本保証があり、貯蓄性が高い保険商品を紹介しました。

どれも、満期までに解約すると元本割れする可能性が高くなるので、無理をして高額な保険に入るのは避けましょう。

私個人としては、貯蓄をするなら元本割れのリスクはありますが投資信託の方が良いと思っています。

『【初めての投資信託】入門編!失敗しない始め方』などで投資信託のやり方を紹介していますので、興味のある方は参考にしてみて下さい。

どんな方法で貯蓄するにしても、老後や教育資金には大きなお金が必要です!少しでもコツコツ貯めていきましょう!