バイホー♪(BUY & HOLD)お金の学校のキリコです。

今回は企業型確定拠出年金での運用商品の選び方について紹介していきます。

会社が企業型確定拠出年金を導入していたら、どんな運用商品で始めるかを決めないといけません。

すでに導入されていて運用中の方も、これから導入予定の方も、企業型確定拠出年金にある商品を何にどの割合で掛けるのか悩ましいですよね。

企業型確定拠出年金で投資できる投資信託は、会社によってバラバラなのでおすすめの投資信託は紹介できませんが、自力で良い運用商品が選べるようになってもらえるように考えましたので、ぜひ御覧ください。

まず、運用商品の選び方を紹介する前に、確定拠出年金で運用できる商品について知っておくと理解が深まると思うので、そちらから紹介していきます!

You Tubeでも紹介していますので、通勤中や寝る前など聞き流したい方は動画をご視聴下さい。

おすすめの資産配分

掛け金をどんなものに何%配分するかですが、私は株式100%で良いと思っています。

色々な投資信託を組みあせて運用することもできますが、株に投資する投資信託1本が良いと思っていて、私も株式100%で確定拠出年金を運用しています。

株ってハイリスク・ハイリターンじゃないの?ちょっと怖いんじゃない?

そうだよね!投資信託って、色々な資産に投資しましょうっていうのが基本だよね!

たしかに、株はハイリスク資産、債券はローリスク資産という観点から、図の右側の『100-年齢=株の保有率』という考え方が定番です。

年齢が若いうちは、運用がうまくいかなくても挽回できるチャンスが多いので、期待リターンが高い株の比率を高くして、年齢とともに債券の比率を上げて、リスクを減らしていこうというものです。

では、なんで一般的なやり方と違う、株式100%が良いと考えているのかをこれから紹介していきます。

株の長期運用は債券よりも安全でインフレ負けしない

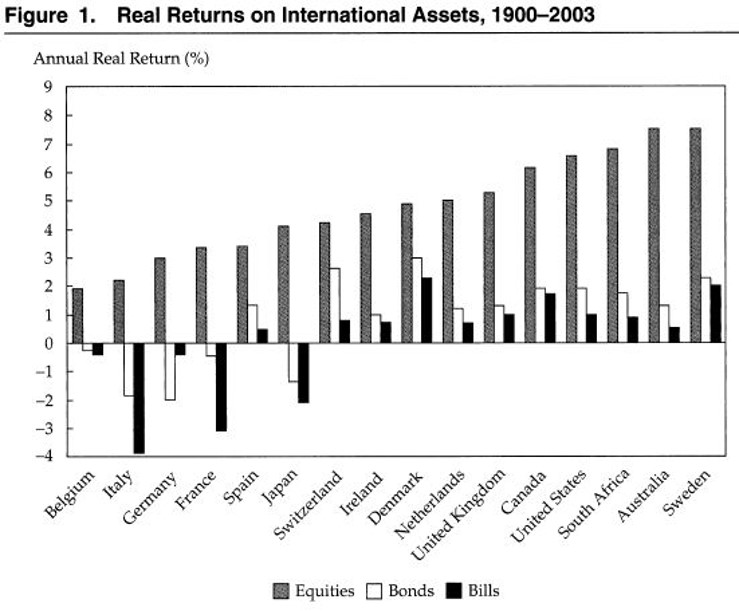

参照:Perspectives-on-the-Equity-Risk-Premium-Siegel

このグラフは主要各国の過去100年間で、株と債券と現金がどのくらいリターンをもたらしたかを見ています。

英語で、エクイティが株、ボンドが債券、ビルが現金を指しています。

こうやって見ると、日本も含めて、色々な国で共通しているのは、株はリターンがプラスになっていて、債券は株よりもはるかにリターンが低かったり、国によってはマイナスになっています。

現金に至っては、そんな債券よりもリターンが低くて、国によってはマイナスになっています。

この現金がマイナスになっているっていうのは、インフレに負けているという証拠になります。

株の長期保有は債券や現金よりもむしろ安全という考え方です。

低リスク資産の債券は不要なのか?

株や債券に投資する投資信託と言っても、ザックリ分けると、日本株、先進国株、新興国株のどれかに投資するものが基本になります。

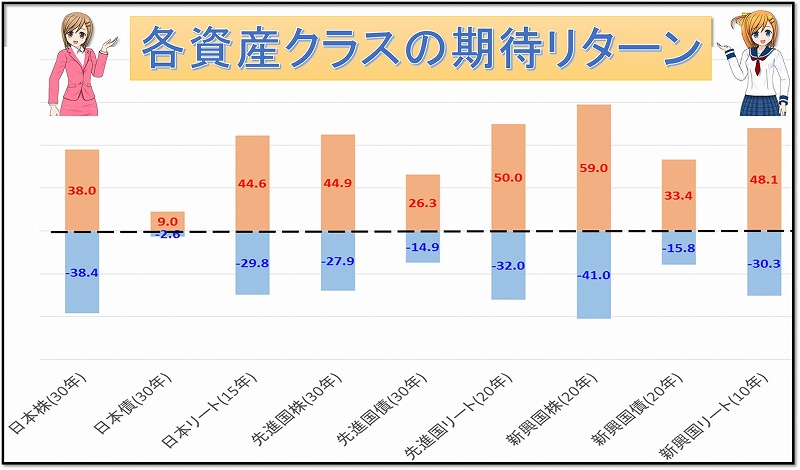

このグラフは国内外の株や債券の投資信託で運用すれば最大で年間でどれくらい増えるのか、もしくは減るのかを調べたグラフになります。

- 株は大きく増えるが、大きく下がることもある。

- 債券は大きく増えないけど、大きく下がらない。

確定拠出年金って、現状の制度だと最低でも60歳までは続けないといけなくて、最高で70歳まで保有できます。

長い期間で運用をすると、今回のコロナショックとか、リーマンショックのような暴落が起きると、株1本だと資産が4割近く減るかもしれません。

株は長期でも持てばプラスって言ってたけど、そんなに下がるならやっぱ怖いよね。

たしかに、そう考えると、株1本でやるのは怖いと思います。

ただ、さっきお伝えしたデータのように、長期運用できていれば暴落が起きて資産が減ったとしても、それまでに資産が膨れ上がっているので元本割れする可能性は低いと考えています。

だからこそ、資産を増やすという点で私は株式100%が良いと思います!

そうは言っても、やっぱり怖いなぁって方は、『100-年齢=株の保有率』で年齢とともリスク調整しておけば、仮に定年直前に暴落が起きても、株1本で運用するよりダメージは減らせると思います。

どちらをやるかは、個人の考え方によりますが、先程から言ってる株とか債券って具体的に何に投資したら良いのか?それをこれから紹介していきます。

どんな株と債券の投資信託を選ぶべきか?

株に投資する投資信託って、一般的に日本株、先進国株、新興国株、米国株、全世界株に投資するものが多いです。

この中で、全世界株が良いと思うんですが、企業型確定拠出年金で全世界株に投資できる投資信託がない場合があります。

むしろ、全世界株への投資ができる方がレアケースだと思いますので、会社の確定拠出年金で全世界株に投資できない場合は、先進国株に投資する投資信託が良いと思います。

株式100%でやる場合は、これだけでOKです!

『100-年齢=株の保有率』で、債券も混ぜて運用する場合、国内債券と海外債券の2種類の投資信託がありますが、国内債券の方が良いと思っています。

株に関しては100%で運用する場合と同じく、全世界株ないし先進国株への投資が良いと思います。

なんで株なら全世界株や先進国株で、債券なら国内債券が良いんですか?

一言で言うならリスクが少ないからです!

株=全世界株・先進国株、債券=国内債券がおすすめの理由

投資信託の基本って、長期・積立・分散投資です!

長い期間で、毎月コツコツ積立てして、色々な地域の商品を買いましょうね!っていうものになります。

確定拠出年金で運用する時点で、最低でも60歳まで運用しないといけないので、開始年齢にもよりますが、長期の条件は満たすと思いますし、積立というのも毎月定額を拠出することになるので、条件を満たします。

となると、あとは分散投資だけです。

一般的に分散投資というと、世界中の色々な地域の株と債券に投資することを指すんですが、私はこれまでに紹介してきたデータから長期投資なら株の方がリスクは少ないと考えていて債券は必要ないと考えています。

となると、株だけで分散投資しようと思うと、色々な地域の株に投資するのが、分散投資になりますので、全世界株の投資信託に投資すれば世界中の株に投資できます。

全世界株がない場合は先進国株が良いと言ったのは、全世界の株の割合って、先進国株が9割で新興国株が1割なので、先進国株に投資すれば、ほぼ全世界の株に投資しているのと同じくらいになるからです。

もちろん、株1本で不安な方は全世界株や先進国株に債券を入れるというのは間違った選択じゃないです。

その債券も分散投資という観点からだと、世界中の債券に投資すべきだとは思いますが、何のために債券に投資したいかを考えるとリスクを減らしたいからですよね。

海外の債券って、為替の影響も受けるので、日本の債券よりもリスクが高くなってしまいますので、債券に関しては分散は効かないですが国内債券が良いと考えています。ここまでで、どんな商品で運用するのか、私と同じく株式100%にするのか、100-年齢の考えで、今30歳なら株を70%、債券30%にする等が見えてきたんじゃいないかなと思います。

具体的にはどうやって投資信託を選べば良いんでしょうか?

確定拠出年金内での投資信託の選び方

ここからは、全世界株や先進国株、国内債券の投資信託をどうやって選んだら良いかを紹介していきます。

まず気をつけたいのが、投資信託って、ゴミファンドとか地雷ファンドって呼ばれる、運用しちゃダメなのが結構たくさんあるんですよね。

いくら理想の配分を決めても、そんなダメな投資信託に投資したら、良い結果にはならないので、ここからは、投資したらダメな投資信託について紹介していきます。

ゴミファンドなんかあるんですね!気をつけよう・・・。

選ぶべき投資信託はパッシブ(インデックス)ファンド

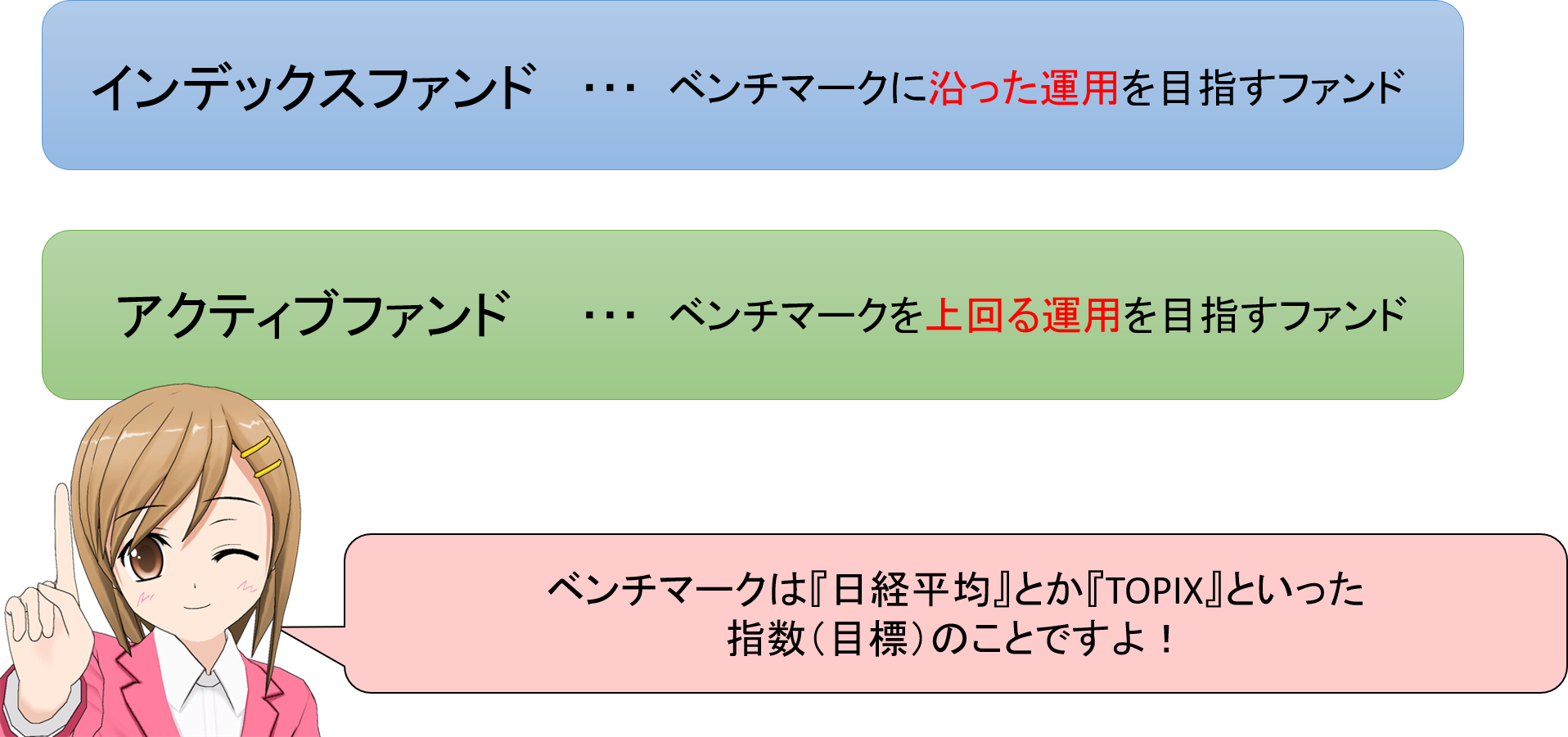

投資信託の種類は大別すると2種類あって、パッシブファンド(=インデックスファンド)とアクティブファンドっていうものがあります。

両者の違いは、インデックスファンドはベンチマークに沿った運用を目指す投資信託、アクティブファンドはベンチマークを上回る運用を目指す投資信託になります。

このベンチマークっていうのは、日経平均株価とかTOPIXといった指標のことです。

TOPIXだったら、東証一部上場の株価の指数になりますので、TOPIXをベンチマークとする日本株に投資するインデックスファンドだったら、日本の代表的な企業の株価の平均値と同じくらいのリターンを目指す投資信託になります。

対して、TOPIXをベンチマークとする日本株に投資するアクティブファンドだったら、日本の代表的な企業の株価の平均値よりも高いリターンを目指す投資信託になります。

この2種類で選ぶべきはインデックスファンド(パッシブファンド)です!

なんで?平均値より高い運用してくれるアクティブファンドの方が良さそうじゃん!

実はこのアクティブファンドこそダメな投資信託が多いんです。

なぜアクティブファンドはダメなのか?

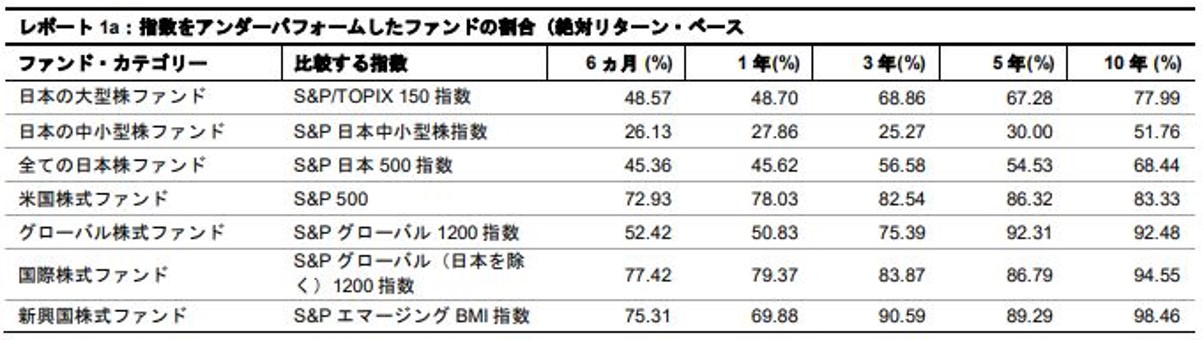

この表は、ざっくり言うとアクティブファンドがインデックスファンドに負けた割合を示しています。

特に右端の10年を見て頂くと、過去10年のリターンで、日本だけでなく、アメリカや世界中の株に投資するアクティブファンドの6割~9割が負けています。

アクティブファンドはベンチマークよりも高いリターンを目指しますよ!って言っておきながら、実はほとんどが市場平均以下の運用しかできていない事になります。

アクティブファンドがベンチマークに負けた理由は手数料と言われていて、すごく高いんですよね。

対してインデックスファンドの手数料は激安です。

いくらアクティブファンドが運用を頑張ってくれても、手数料の面で投資家の負担が高くなってしまって、このような結果になっていると思われます。

だからこそ、選ぶならインデックスファンドを選んだ方が無難で、アクティブファンドは選択肢から除外した方が良いという考えです。

ここまでに紹介してきた株とか債券をミックスして投資するバランスファンドもありますが、これも悪くはないんですが、あまりオススメできないです。

バランスファンドがおすすめできない理由

バランスファンドがおすすめ出来ない理由はシンプルで『手数料が高い!』ただそれだけです。

アクティブファンドと同じく、手数料が高いと投資家のリターンが減ります。

ただし、バランスファンドって、基本的にはインデックスファンドを組み合わせて1つのバランスファンドとしているので、アクティブファンドほど高くはないです。

特に100-年齢で運用したいという方の場合は、株と債券の投資信託を組み合わせて比率を管理しながら運用しないといけないんですが、バランスファンドだとその運用管理の手間が省けるので、ちょっと割高ですけど、手間をかけたくない方にはおすすめになってきます。

ちなみに、バランスファンドって言うのは下記のような投資信託です。

○○バランスファンド(安定、安定成長、成長)

○○バランスファンド(株式型、標準型、債券型)

○○バランスファンド(株式20・40・60)

ターゲットイヤーファンド(2025、2035、2045)

ここにあるように、バランスファンドには、○○バランスファンド安定型、成長型とか、株式20、40というように、商品名の後ろにカッコ書きで何か書いてあるものがほとんどです。

これは、このバランスファンドが株と債券の比率をどのくらいで運用を行うかを表していて、基本は株と債券を5:5にしていて、成長型とか株式型というのは、株75%、債券25%くらいで、安定型とか債券型というのは、その逆で株25%、債券75%くらいで運用されているのが一般的です。

株式20,40というのは株の比率で、残りは債券の割合になります。

あと、ターゲットイヤーファンドっていうのは、商品名の後ろにカッコ書きで2025とか2035というように年数が書いています。

これは、100-年齢=株式の保有率の考え方で、退職する年に合わせて、株の比率を下げて、債券の比率を上げていくファンドになります。

ターゲットイヤーファンドは100-年齢=株式の保有率で運用したいなら管理がすごく楽な投資信託ですね!

基本的にバランスファンドでやるよりも、自分で債券と株式のインデックスファンドを組み合わせて配分比率を調整した方が手数料が安くなるので、リターンにこだわるなら、そうした方が良いと思います。

ただ、年齢に応じて配分を変更するのがめんどくさい人はバランスファンドは多少割高ですけど良いと思います。

インデックスファンドを組み合わせた場合と比べても、そこまで大きな手数料差にはならないと思います。

では、ここまでの内容を踏まえて、実際に自分の会社の確定拠出年金で投資できる投資信託を選ぶ作業を実戦形式で紹介していきます。

実践!自力で優良な投資信託を選んでみよう!

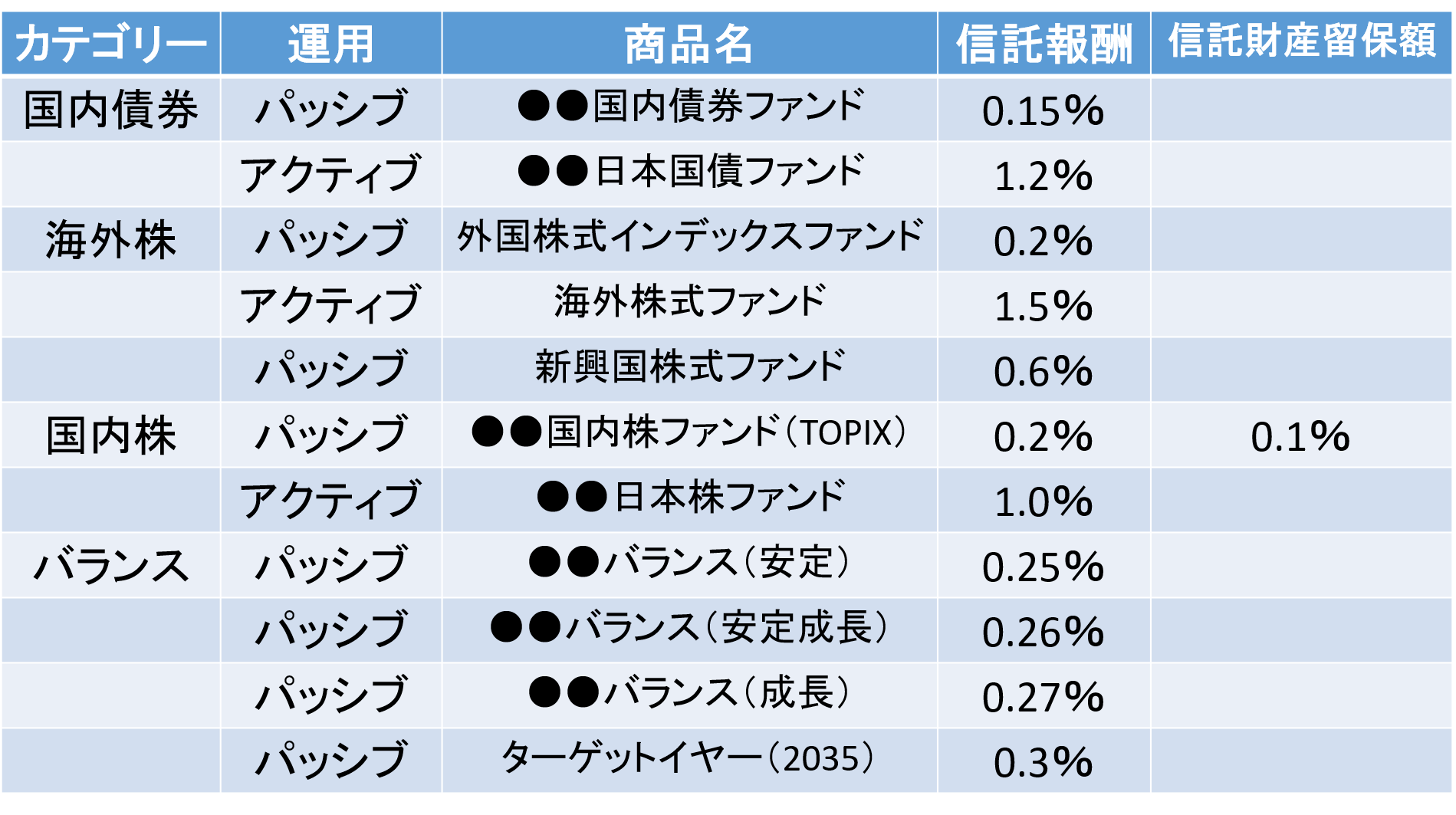

まず、手元に会社から運用商品のリストを紙で渡されてると思うので、上記のようなものを用意ください。

そんな紙はもらってない!って方は、たぶん、確定拠出年金のサイトにアクセスできるIDとパスワードが知らされていると思うので、そのサイトにアクセスして運用商品一覧のページを参照ください。

IDとパスワードも分からない!って方は、至急、人事部の方に相談することをおすすめします。

おそらく、カテゴリー、運用スタイル、商品名、信託報酬、信託財産留保額などが書いてあると思います。他にも何か書いているかもしれませんが、重要なのはこの5点です。

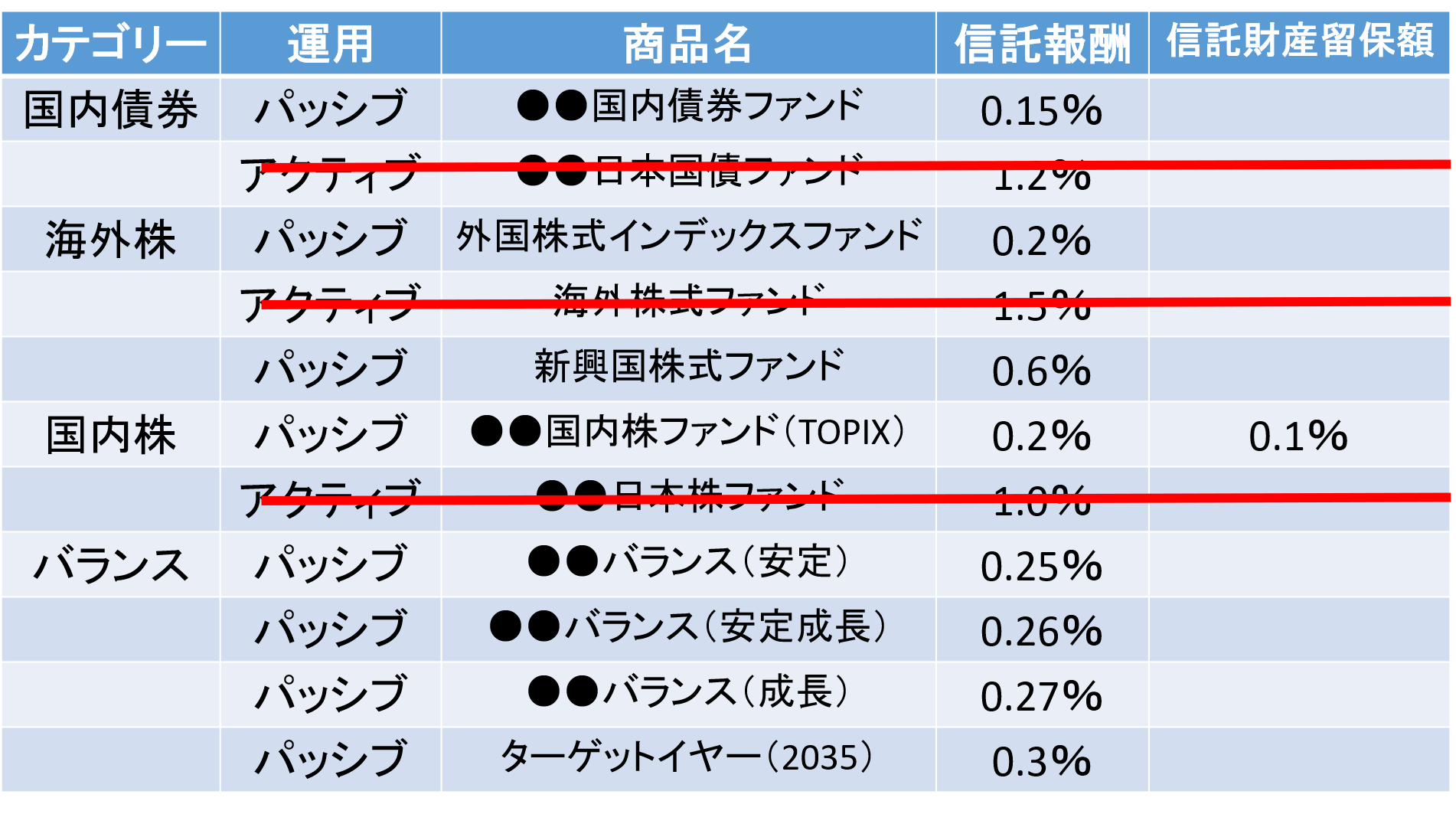

たくさんある投資信託の中から、今までにお伝えした内容を踏まえて、消去法で良い投資信託を残していきます。

まず、買っちゃいけないファンドは、アクティブでしたよね?なので、アクティブファンドを消していきます。

運用スタイルのアクティブはアクティブファンドで、パッシブがインデックスファンドのことです。

パッシブじゃなくてインデックスって書かれているケースもあると思います。

もし運用スタイルが書いてなかったら、信託報酬を見てもらえれば、インデックスファンドかアクティブファンドを見抜けます。

これがさっきから何度もお伝えしている手数料のことで、年間にどのくらいの手数料が天引きされるかを指しています。

ザックリですけど、0.5%より高いものはアクティブファンドと考えてもらえたらOKです。

次に、投資信託の基本は分散投資なので、パッシブであっても日本株とかアメリカ株だけに投資するものは必要ないので、これも削っていきます。

あと、買うべきファンドは広く分散投資したいので全世界株か、なければ先進国株でしたので、新興国株ファンドも消します。

最後に確認ですが、投資信託は手数料で損することが多いので、信託財産留保額と呼ばれる売却手数料がかからない投資信託を選ぶ方が良いです。

最近はあまり信託財産留保額がかかるものはないんですが、たまにあるので、ご注意ください。

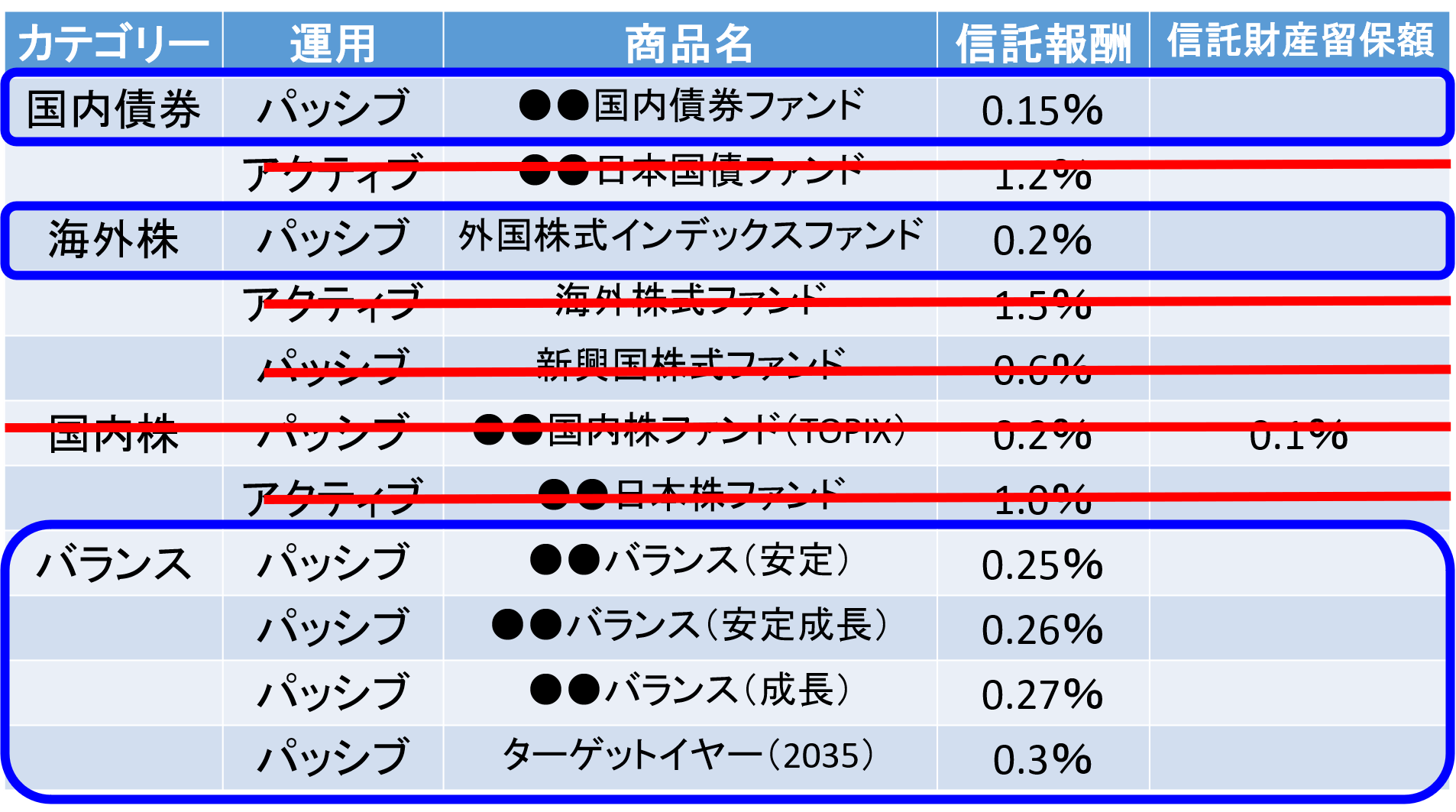

ここまで残った投資信託は青枠のみで、あとは、自分が最初に決めた配分に従うだけです。

この例だと、株式100%でいくなら、外国株式インデックスファンド100%に掛金を配分すればOKです。

100-年齢=株式保有率にするなら、今30歳であれば、外国株式インデックスファンドに70%、国内債券ファンドに30%にします。

株と債券に分けて投資する場合は、今後はそこから、年を取るたびに、株の比率を1%下げて、債券の比率を1%上げて、というように配分を変えていくのが理想ですが、細かくやってもあまり結果は変わらないと思うので、ざっくり5年に1回位で、5%ずつ変えても良いと思います。

配分比率を変えるのを忘れそうって方は、ちょっと割高ですけどバランスファンドでも良いと思います。

ターゲットイヤーファンドがあれば良いんですけど、ない場合は20代~30代の方は成長型、40代~50代の方は安定成長型にすれば、年令に応じた理想に近い株式の配分比率になります。

これで企業型確定拠出年金の運用商品選びは完了です!お疲れさまでした!

まとめ

- 確定拠出年金の運用は攻めるなら株式100%、守るなら100-年齢=株式保有率

- 長期の株式運用は元本割れのリスクを下げる可能性がある

- 投資信託の基本は長期・分散・積立

- 選ぶべき投資信託はインデックス(パッシブ)ファンド

- 消去法で選べば良い投資信託が残る

企業型確定拠出年金で商品を選ぶには、私としては長期で運用するならリスクが高いと思われるかもしれませんが、株式100%で運用するのが良いと考えています。

でも、リスクを取りすぎて怖いという場合は、100-年齢で株の保有比率を決めるのも良いと思います。

あとは、アクティブファンドを除外して、全世界株、先進国株、国内債券から選べば、簡単に選べるはずです。

企業型確定拠出年金の運用商品の選び方に悩んでいた方が、自信を持って、投資信託を選べるようになって頂けたら嬉しいです。

それじゃ、バイホー♪