バイホ~♪(BUY & HOLD)

ほぼ100%全世界株の投資信託に投資しているお金の学校のキリコです。

これから、つみたてNISAやiDeCoを始めようとする方の中には、私と同じく全世界株ファンドに投資をしたいなぁって思われている方もおられると思います。

多くのブログ、書籍とかで全世界株と言えば、eMAXIS Slim全世界株式が紹介されていますが、本当にこのファンドは良いのか?

もしかしたら、もっと良い全世界株式に投資するファンドがあるんじゃないか?

本気で始めようと思ってる方だとすごく気になる所だと思います。

つみたてNISAやiDeCoでせっかく始めるなら、最初からベストな投資信託を選んで始めたいですよね。

つみたてNISAで投資できる全世界株式ファンドのベストな選び方と具体的な銘柄について紹介していきます。

You Tubeでも紹介していますので、通勤中や寝る前など聞き流したい方は動画をご視聴下さい。

全世界株式インデックスファンド 選ぶならコレ!

【無難に投資したい、初心者向き】

eMAXIS Slim 全世界株式(オール・カントリー)

【伸びない日本株はカットして高いリターンを狙う】

eMAXIS Slim 全世界株式(除く日本)

【少し冒険して高いリターンを狙う】

SBI・全世界株式インデックス・ファンド

数ある全世界株式ファンドの中で、私が選ぶとすればこの3つの中から選びます。

無難に投資したい初心者の方なら、eMAXIS Slim全世界株式(オールカントリー)、将来性を感じない不要な日本株をカットすることでオールカントリーよりも高いリターンを狙いたい!

そんな方は、eMAXIS Slim全世界株式(除く日本)、リスクとリターンのバランスがやや未知数なんですけど少し冒険してオールカントリーよりかは高いリターンを狙いたいなら、SBI全世界株式インデックスファンド。

すごくザックリ紹介しましたが、こういう基準でファンドを選んだら良いんじゃないかと思ってます。

ここからは、なんで数ある全世界株式の中からこの3つに絞ったのか、どうやって絞っていったのかをこれから紹介していきます。

全世界株式ファンドを選ぶ基準

- コスト

- ベンチマーク

全世界株式ファンドを選ぶ基準は至ってシンプルで、米国株や日本株のファンドを選ぶやり方と大差ありません。

選ぶポイントとしては2つで、1つ目は信託報酬(コスト)が安いファンド、2つ目はどんなベンチマークのファンドを選びたいか?この2点で良いと思ってます。

厳密に言えば、ファンドを選ぶにはコレ以外にも、純資産総額、トラッキングエラー、分配金の有無、シャープレシオと言った色々な指標も見た方が良いんですけど、全世界株の良いファンドの場合はどれも優劣がつきにくいので、このコストとベンチマークの2点の比較だけで良いと思ってます。

コストが安ければ安いほど良いのは分かるんですけど、ベンチマークって何ですか?

ベンチマークとは?

- TOPIX→東証一部の銘柄

- 日経平均株価→指定の225社の銘柄

- NYダウ→米国主要30社の銘柄

このベンチマークっていうのは、簡単にお伝えすると、ファンドが何を目標に投資しているかになります。

例えば、日本株に投資するファンドだとわかりやすいと思いますので、例に上げると、TOPIXをベンチマークにするものがあったとします。

TOPIXって良くニュースで耳にしますよね。

そのファンドの場合、TOPIXって東証一部上場の株価の指数を表しているので、簡単に言うと東証一部上場の全部の株を買うファンドになります。

同じように日経平均株価って聞いたことがあると思いますが、日経平均株価を対象とするファンドなら、東証一部上場の中の指定された225社の株を全て買うファンドになります。

このようにベンチマークが違うと、投資対象とする株の銘柄が変わってきます。

言い換えると、ベンチマークによって、期待できるリターンやリスクが変わってくるというものになります。

これから投資する方の多くは、ファンドに期待することって、はたして儲かるのか?ってことだと思います。

その点で、コストとベンチマークどっちを重視するかと言うと、私はコストの方が良いと思っています。

ベンチマーク次第で選んだファンドが世界中のどんな株に投資するかの決まりますので、たしかにリターンは変わってくるんですが、過去の結果から、どのベンチマークが良さそうかは見えてきますが、未来の結果は誰にも分かりませんので、自分が投資を終えるタイミングでどのベンチマークが最高のリターンをもたらしてくれるかは、未知数なんですよね。

対して、コストであれば、コストが安いファンドほどリターンに確実にプラス要因になります。

なので、ベンチマークは参考程度にして、不確実なリターンよりも確実なコストを重視した方が良いというのが私の考えです。

では、早速、このファンド選びの基準のコストとベンチマークを見ていきます。

全世界株ファンドの手数料(コスト)比較

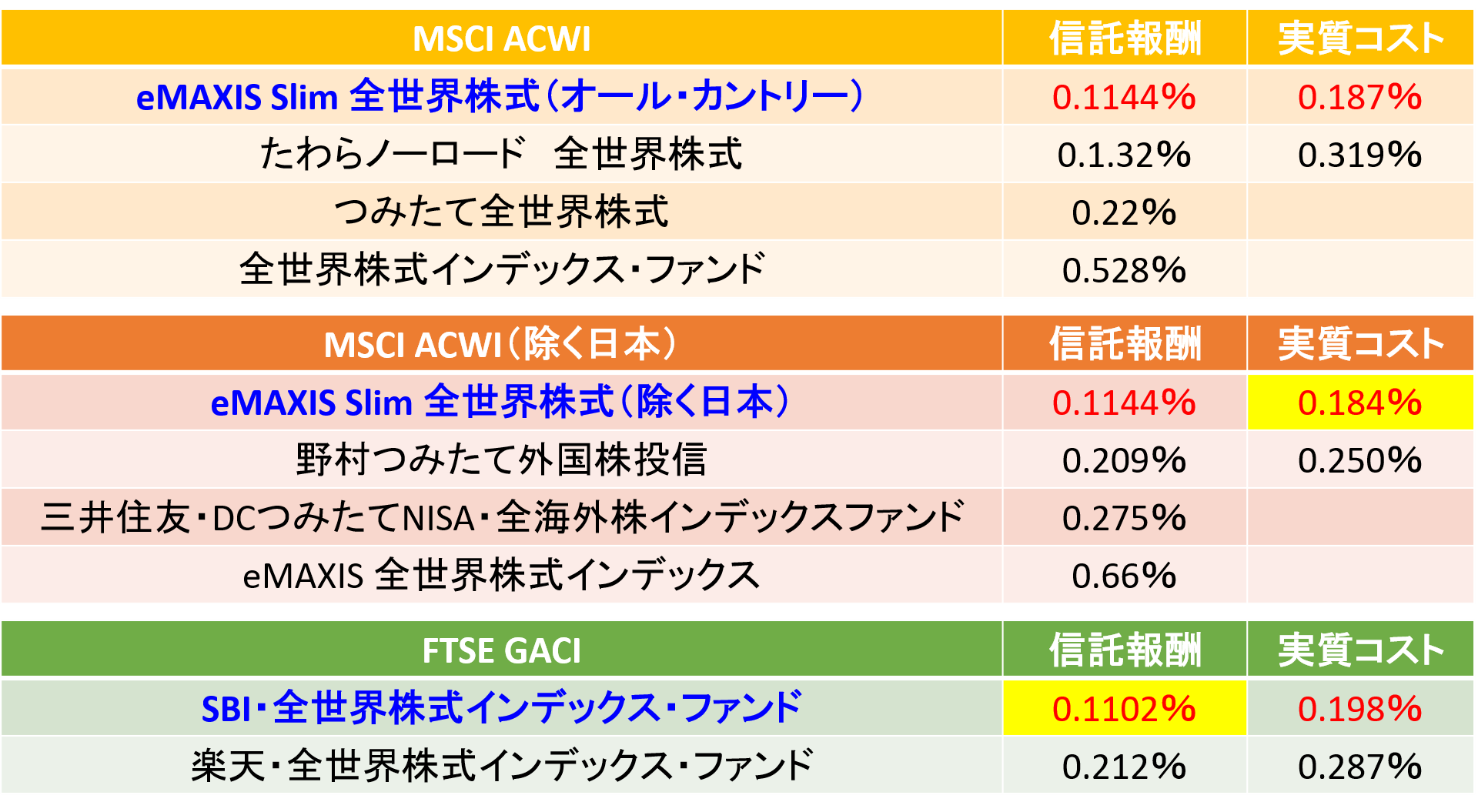

ここに紹介した10のファンドは、2020年7月時点でつみたてNISAで投資できる全世界株式のファンドになります。

全世界株の主なベンチマークは3つあって、MSCI ACWI、MSCI ACWI(除く日本)、FTSE GACIになります。

どのファンドがどのベンチマークを採用しているかは、それぞれ、色分けしています。

ベンチマークについて詳しい紹介は後でしていきますので、まずは、ファンド選びの最優先事項のコストを見ていきます。

投資信託にかかるコストは売買手数料と保有維持手数料の信託報酬というものがあります。

売買手数料はどのファンドも差はないので、コストの面で差別化するとすれば、保有維持手数料の信託報酬になります。

これを比べると、各ベンチマークで最安値のファンドはeMAXIS Slim全世界株式(オールカントリー)、eMAXIS Slim全世界株式(除く日本)、SBI全世界株式インデックスファンドになります。

不確実なリターンとなるベンチマークを無視してコスト重視でファンドを選ぶなら、信託報酬の面ではSBI全世界株式インデックスファンドが、全ての中で最安値になっています。

ただ、人気のeMAXIS Slimシリーズとの差が0.004%しかないので、eMAXIS Slimもほぼ最安値と言って差し支えないと思います。

このくらいの差なら、仮につみたてNISAを想定して年間40万円を20年間投資しても、コスト差は3200円くらいになりますので、無視して良いレベルだと思います。

そのため、eMAXIS SlimもSBIもどちらも最安値と言って差し支えないと思います。

ここで、コストに関して、もう少し掘り下げてみると、投資信託のコストには隠れコストって呼ばれる株の売買手数料などが信託報酬以外にもかかってるんですね。

この隠れコストと信託報酬を合わせたものが実質コストって呼ばれていて、そのファンドを保有するのにかかる正味の維持手数料になります。

その実質コストまで比べてみると、SBIよりもeMAXIS Slimの方が安くなります。

ただし、その実質コストの差も0.01%程度の差なので、20年間、毎年40万円投資してもコスト差は8000円程度しか変わらないので、これも無視して差し支えないと思います。

あと、信託報酬は固定ですが、隠れコストに関しては株の売買手数料などによるものなので、変動します。

そのため、今後も実質コストはeMAXIS Slimの方がSBIよりも安いという保証は無いところにも気をつけたいです。

となると、ここで紹介した3つのファンドはコスト面ではどれもあまり優劣をつけづらいということになります。

では、ここから、ファンドを選ぶ基準の2つ目のベンチマーク。これが、どんな差があるのかを見ていきます。

全世界株のベンチマーク

先程もお伝えした通り、全世界株の主なベンチマークは3つあって、MSCI ACWI、MSCI ACWI(除く日本)、FTSE GACIになります。

それぞれのベンチマークについて特徴を簡単にお伝えすると、MSCI ACWIは世界中の大型株、中型株を含んだ約3000銘柄が対象になっています。

そこから日本株だけ除いたものが、MSCI ACWI(除く日本)で同じく大型株と中型株で構成されますが、銘柄数は2700銘柄に減ります。

そして最後のFTSE GACIは大型株、中型株に加えて小型株を含んだ約8000銘柄が対象になっています。

この大型株とか小型株とかって、発行している株数とか、株価と発行した株数をかけ合わせたもので、大型、中型、小型とかに分類してます。

早い話、大型株は大きい企業、中型株や小型株はそこそこ大きい企業というイメージで良いかなと思います。

このように、全世界株に投資するファンドって言っても、3つのベンチマークのどれに投資しているのかによって、得られる結果は異なってきます。

ややこしくなりそうなので、どのベンチマークがどのファンドを指しているかをもう一度振り返ります。

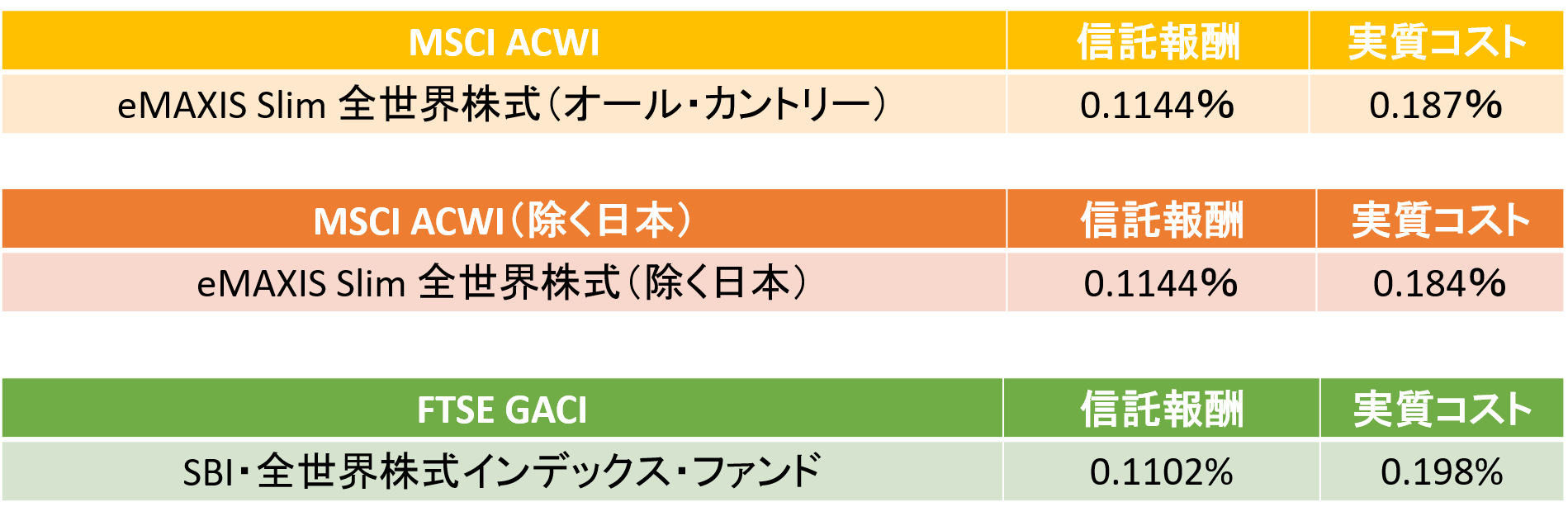

全世界株の投資信託別のベンチマーク

各ベンチマークの信託報酬(コスト)が最安値のファンドを一覧にしたものがこちらです。

全世界の大型株、中型株に投資するのがeMAXIS Slim全世界株式(オールカントリー)で、同じく、そこから日本株を除外したのが、eMAXIS Slim全世界株式(除く日本)になります。

日本株と小型株まで含んで投資対象の銘柄数も多いものがSBI全世界株式インデックスファンドになります。

ベンチマークの特徴から一体どれを選んだ良いんでしょうか?

全世界の代表的な企業に投資したいならMSCI、eMAXIS Slim(オールカントリー)、全世界の代表的な企業に投資したいけど、日本の企業はいらないやっていう場合はeMAXIS Slim(除く日本)、小型株を含めて全世界のほぼ全ての企業に投資したいなら SBI全世界株式ファンドを選ぶと良いう選択肢になります。

要は日本株と小型株が必要かどうかがポイントになります!

まぁそう言われても、日本株が必要かどうかとか、小型株は入れた方が良いかどうかなんか分からないですよね。

そこでここからは、小型株を含めるべきかどうか?それから日本株を含めるべきかどうか?という点をリターンの面から見ていきたいと思います。

小型株は必要なのか?

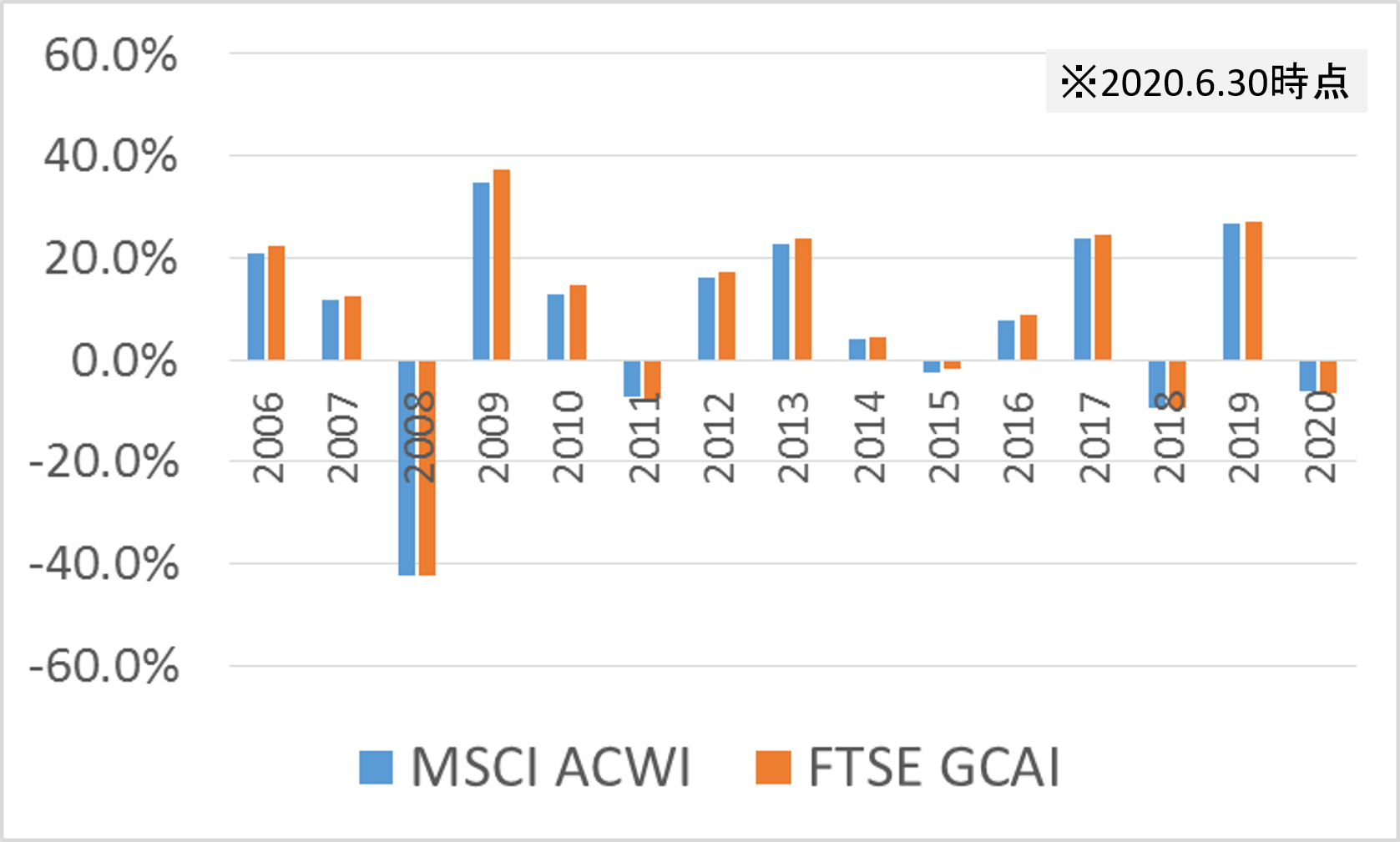

小型株を含んだ場合とそうでない場合とで、リターンにどのくらい差があるのかを見ていきます。

このグラフは、小型株を含まないMSCIと、小型株まで含むFTSEのパフォーマンスを過去15年で比較したもので、早い話SlimのオールカントリーとSBIファンドの比較になります。

両者ともに大きな差はないですが、ほぼ全ての期間において、小型株を含むFTSEの方がリターンは若干良いという結果になっています。

一般的に株って小型株を入れた方が運用成績が良くなると言われていますので、小型株を含んだFTSEをベンチマークとするSBIファンドの方がリターンは期待できそうです。

では、続いて日本株が必要かどうかも検証してみます。

全世界株に日本株は必要なのか?

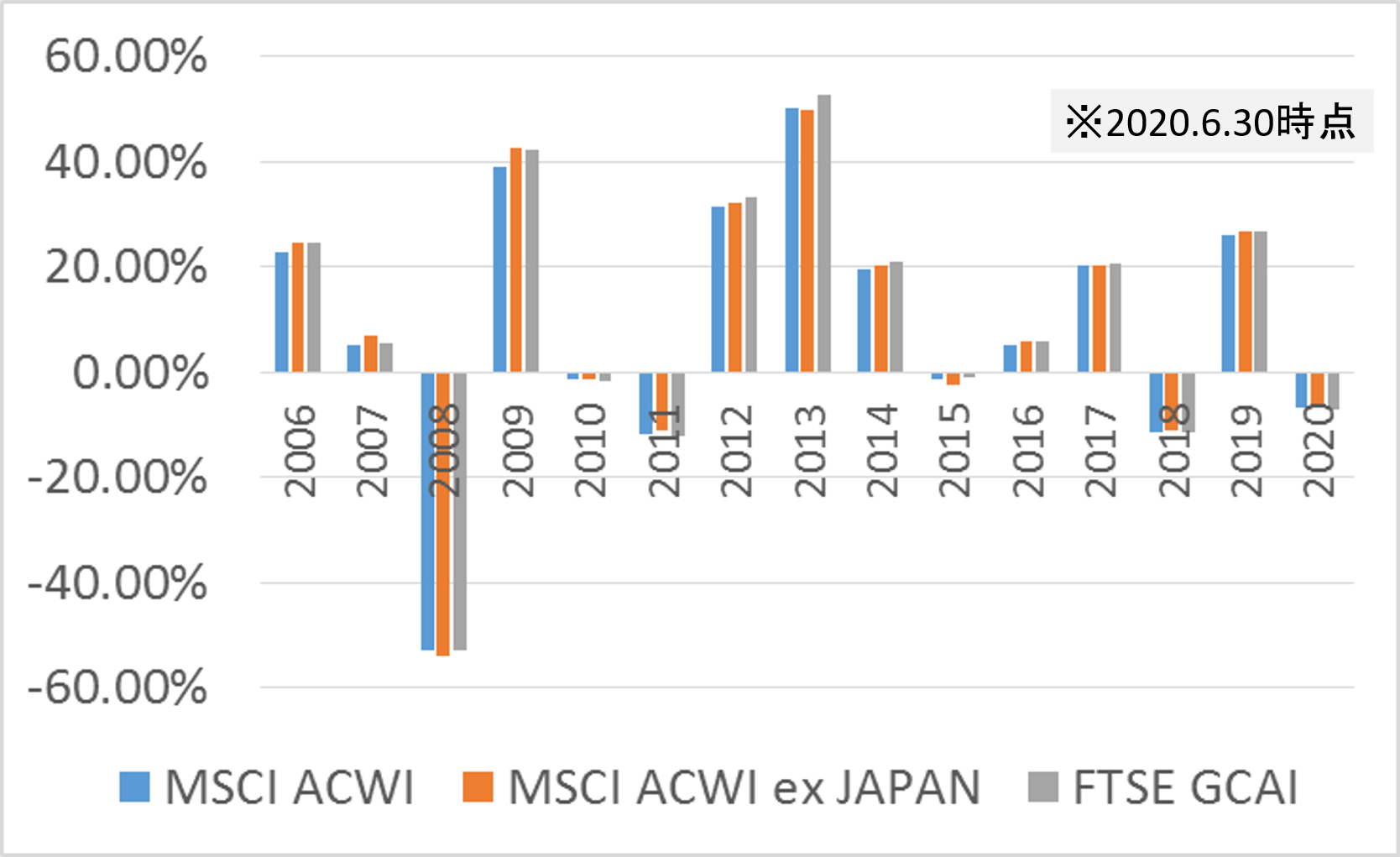

こちらはMSCIの中でも、日本株を含むものと、除いたもので過去15年間のリターンを比較しています。

青がSlim(オールカントリー)、オレンジがSlim(除く日本)として見てください。

こちらも両者ともに大きな差はないですが、ほぼ全ての期間において、日本株を除いた方がリターンはやや良好な結果を示しています。

全世界株に投資するなら分散投資効果は薄れますがパフォーマンスという点では日本株を除いた方が良いと言えそうです。(今後はどうなるか分からないですけどね。)

3つの全世界株のベンチマークのリターン比較

こうして3つのベンチマークを比較すると、日本株を除いたMSCIと、日本株は入ってるけど小型株も含むFTSEとだと、リターンの差はほとんどなくて、その年によってバラバラでどっちもどっちな感じがします。

ただ言えることは、日本株を含んだMSCIのリターンは若干低くなっていると言えます。

となると、全世界株に投資するのは、MSCIの除く日本をベンチマークにするeMAXIS Slim全世界株(除く日本)かFTSEをベンチマークにするSBI全世界株ファンドがリターン面で期待できそうです。

(本当に日本株が不要かどうかは、後ほど改めて紹介します。)

ここまでが、リターンの観点からベンチマークを比較してきましたが、ここからはリスク分散の観点からもベンチマークを比較していきます。

全世界株での分散投資を考える

一言でリスク分散と言っても、分散投資の方法はいくつもあって、地域分散、通貨分散、銘柄分散、資産分散、時間分散といった色んな分散投資のやり方があります。

全世界株式のベンチマークを選ぶ点においては、時間分散は、運用期間を長くしてリスク分散しようというものなので、その運用期間は人それぞれですし、資産分散は株だけじゃなくて、債券やリートなどの他の資産にも分散投資しようね!というものなので、FTSEにしてもMSCIにしても株にしか投資しないため、優劣はつかないので、地域分散、通貨分散、銘柄分散のこれらが、ベンチマークを比較する上でポイントになってくると思います。

地域分散や通貨分散に関しては日本株を含むベンチマークの方が分散投資になりますし、銘柄分散においては、MSCIが3000銘柄に対して、FTSEが8000銘柄と、FTSEの方が2.5倍ほど対象銘柄が多いので分散効果が高いと考えられます。

そのため、リスク分散の観点から考えるとFTSEをベンチマークとしているSBIファンドの方が良いんじゃないかと考えられます。

では、実際に銘柄分散や地域分散はどのくらい差があるのかを、各ベンチマークを比較してみます。

MSCI(eMAXIS Slim)、FTSE(SBI)の構成銘柄TOP10

こちらはMSCIとFTSEの具体的な株の構成銘柄TOP10になります。

マイクロソフト、アップル、アマゾンとか名だたる企業がTOP10入りしています。

グラフからは、MSCIやFTSEが構成されるTOP10銘柄で全体の何割を占めているかが分かります。

比較してみると、構成銘柄数が8000社と最も多いFTSEはTOP10が占める比率が13%程度と最も少なく、構成銘柄数が2700社と最も少ないMSCIの除く日本はTOP10が占める割合ってのは16%程度と最も大きいという結果でした。

やはりFTSEの方が広く銘柄分散できていて、資金が1社あたりに集中する割合が減るので、分散効果はききやすくなるということが考えられます。

では続いて、地域分散も見ていきます。

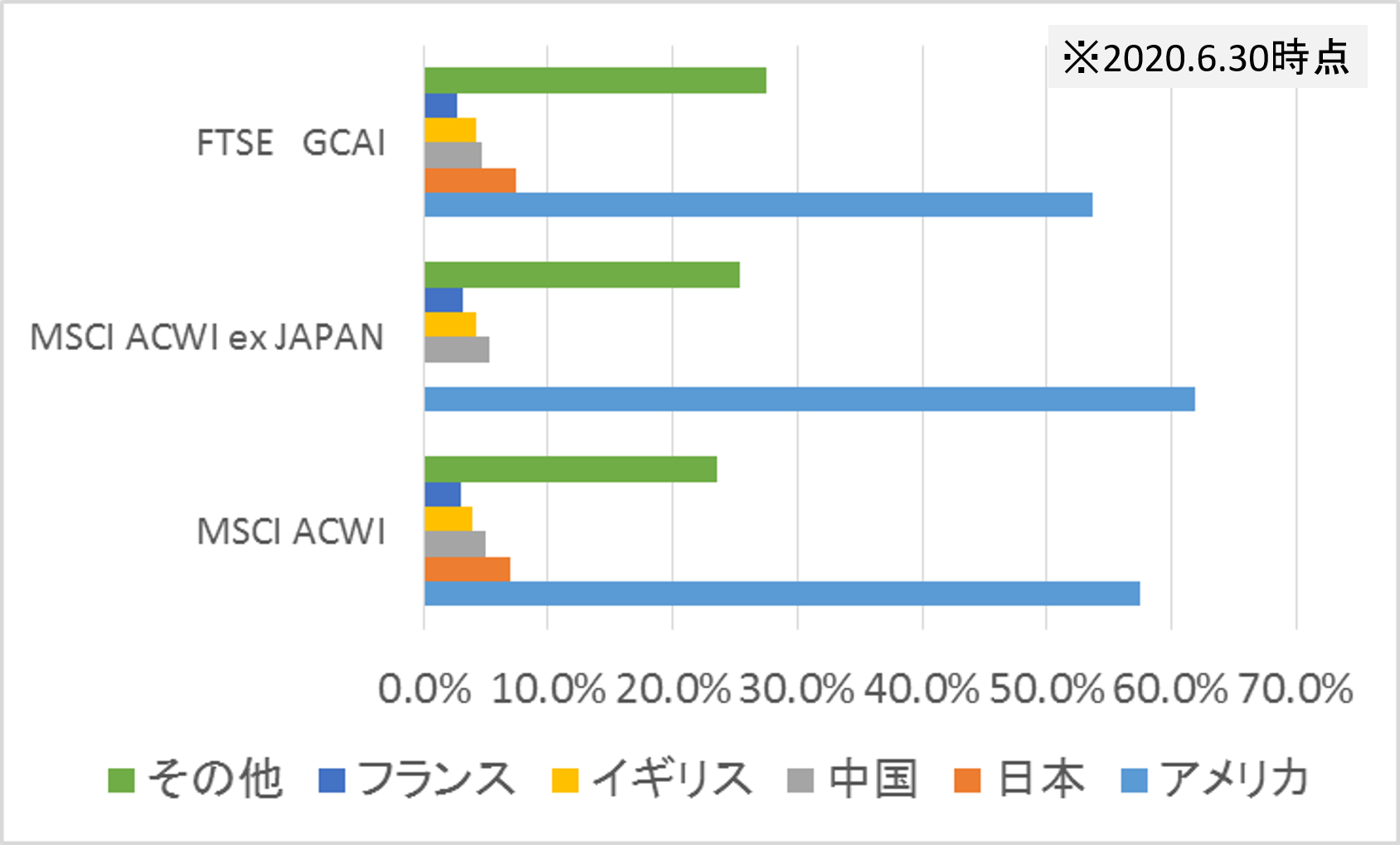

MSCI(eMAXIS Slim)、FTSE(SBI)

このグラフは、各ベンチマークが対象としている株で投資比率が高い地域TOP5になります。

どのベンチマークでも、ぶっちぎり、アメリカが高くて、小型株を含んでいようがいまいが、半分以上を占めています。投資対象の地域もMSCIとFTSEではほとんど変わりませんが、FTSEの方がアメリカの比率が最も少なくて、他の国により分散されているのが分かります。

こうした地域分散や先ほどの銘柄分散といったリスク分散の観点とか、過去のリターンから見るとFTSEをベンチマークとするSBI全世界株式インデックスファンド一択で良さそうですが、実はこのファンドって、これまでの結果をひっくり返す可能性があるちょっとダメな所もあるんですよね。

あとでその駄目な所はお伝えしますが、もしそれを聞いてSBIファンドに投資したくないと思うなら、MSCIをベンチマークとするeMAXIS Slim全世界株式のオールカントリーか除く日本が投資対象として候補になってきます。

あと、このデータでもう一度注目してもらいたいのですが、アメリカの次にシェアが高いのは日本で7%程度となっています。

世界規模で見ると日本の株って世界で2番目のマーケットなんですね!

過去のリターンで見ると日本株は除外した方がリターンは高かったんですけれども、こんな世界で2番目の市場を外して運用して良いのか?

地域分散の観点から、リターンにだけ注目せずに日本株を入れるかどうかについてよく検討すべきだと思います。

全世界株に日本株は必要なのか?

必要派・・・分散投資という観点で世界で2番目のマーケットである日本を外してはいけない

不要派・・・日本株は成長性が期待できないから、むしろ外した方が良い

この日本株が必要かどうかという話はよく耳にします。

必要か不要かは、双方の言い分にどちらも共感できる所はあるんですが、私としてはそれらとは別の視点で、何のために、つみたてNISAやiDeCoで運用しているかというと、多くの方は老後資金のためですよね。

たぶん、年金だけじゃ不足するお金を今のうちから運用でカバーしようというものだと思います。

そういった観点で言うと、年金は日本円で受け取るので、日本円の資産を持つことになりますよね。

将来的に保有資産を日本円だけに偏らせないためにも、通貨分散という観点から日本株は外しても良いかなと思ってます。

ただ、投資信託の基本は、幅広く分散投資することなので、基本的には日本を入れた方が良いとは思います。

いやいや、どっちなんですか!

あくまで、一般的にはです。

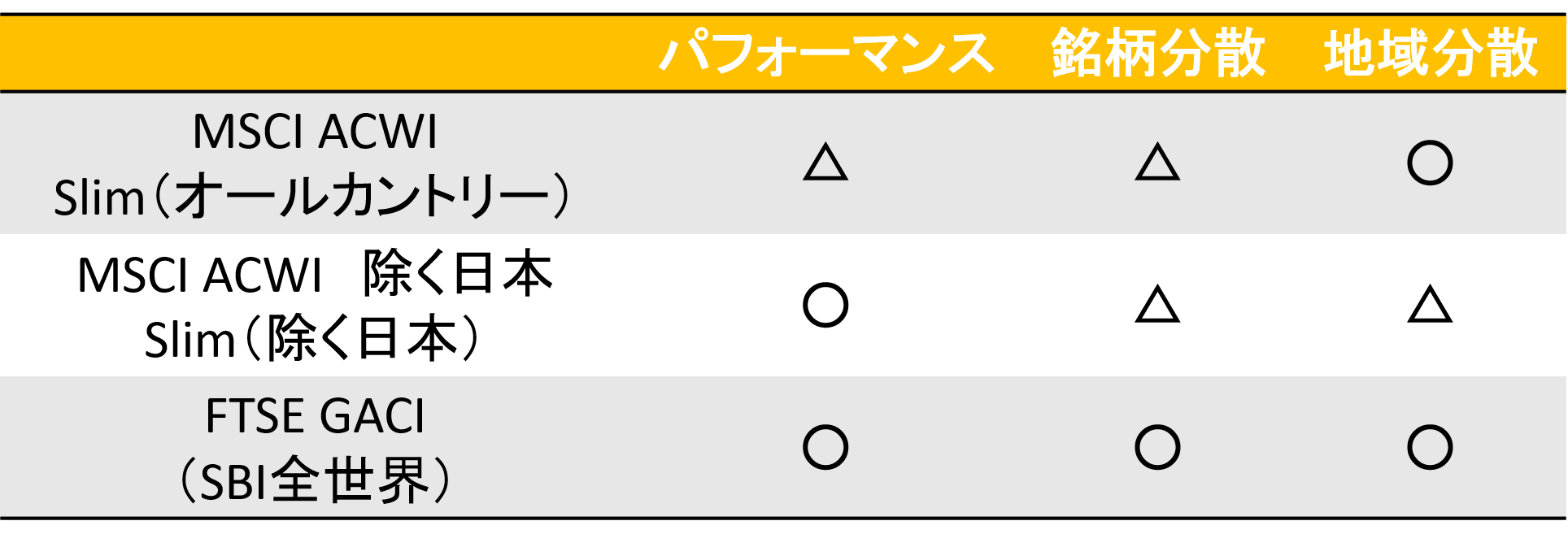

ここまでで、ちょっと話が複雑になってきて、頭がごちゃごちゃになったかもしれないので、一体どのベンチマークがどんな特徴があったかををまとめてみます。

全世界株ベンチマーク特徴まとめ

リターンとリスク分散の観点から、3つあるベンチマークでどれが良さそうかを比較してきましたが、どれをとっても、FTSEの方が優れているという結果でした。

となると、これをベンチマークとしているファンドは2つだけで、SBI全世界株式インデックスファンドと楽天全世界株式インデックスファンドになりますし、ただコストの面では最初にお伝えしたようにSBI全世界株式インデックスファンドの方が優れていましたので、全世界株ファンドに投資するならSBI全世界株式インデックスファンドが一番良さそうと言えるんですけど、さっきも少し触れましたが、このSBIファンドってちょっとダメな所もあるんですよね。

そのダメな所っていうのはベンチマークが厳密に言えば、FTSEではないというところです。

ここからは、このSBIファンドについて紹介していきます。

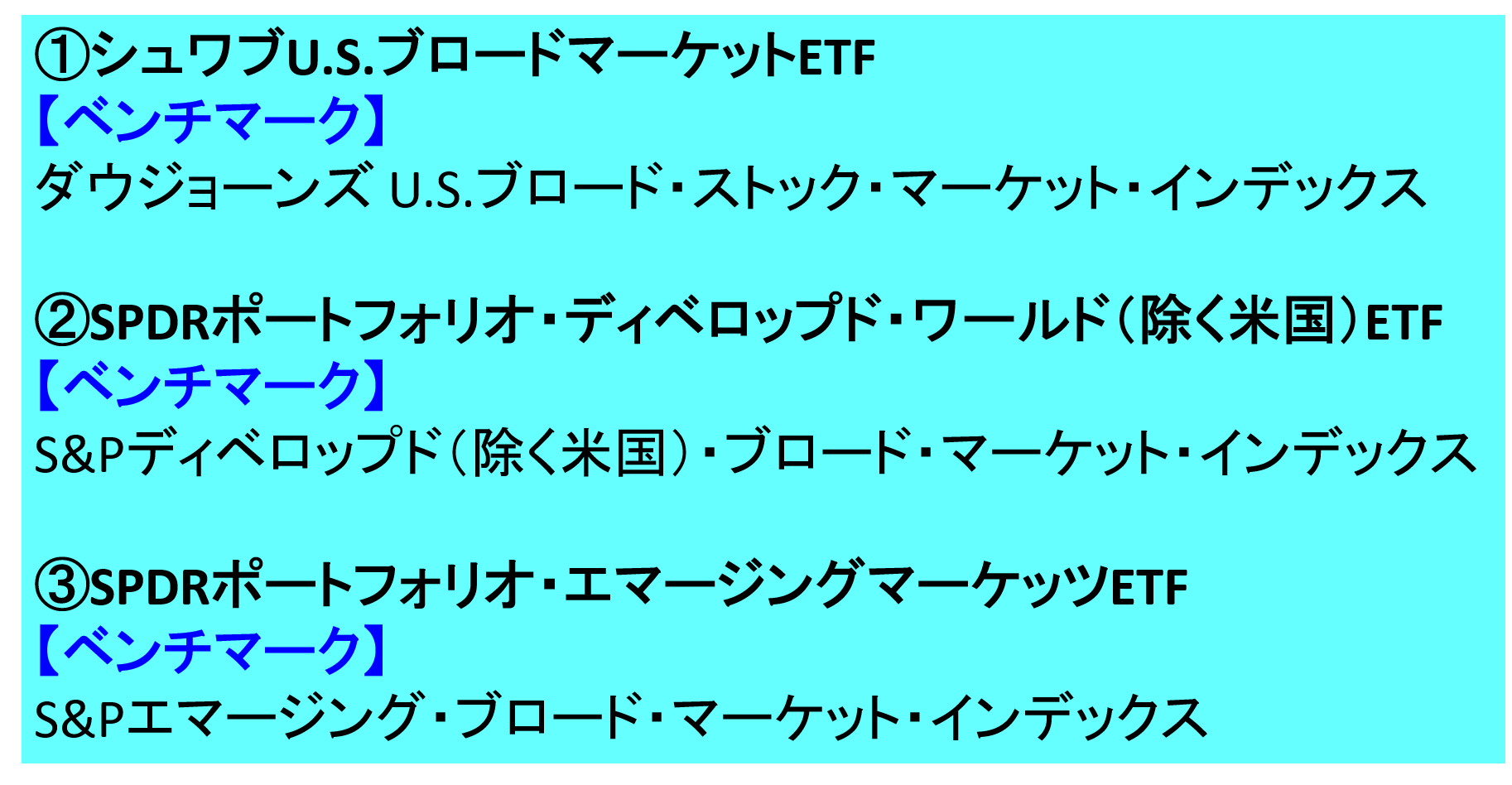

SBI全世界株式インデックスファンドの特徴

SBI全世界株インデックスファンドってどうやって、世界中の株に投資しているかというと、シュワブU.S.ブロードマーケットETF、SPDR(スパイダー)ポートフォリオ・ディベロップド・ワールド(除く米国)ETF、SPDR(スパイダー)ポートフォリオ・エマージングマーケッツETFの3つのETFに投資して、全世界株に投資をしています。

このETFっていうのは、簡単に言うと投資信託のことです。

ということは、SBI全世界株式インデックスファンドっていう投資信託が、今紹介した3つの投資信託に投資して、全世界の株に投資しているというような感じです。

で、ここで気をつけたいのが、これまでに長い時間をかけて、どのベンチマークが良いかを選んできましたが、この3つのETFに投資してもFTSE連動する結果が期待できないんですよね。

そこがこのファンドのちょっと残念なところです。

SBI全世界株ファンドが投資する3つのETF

細かく言うと複雑になるんですけど、それぞれのETFも投資信託なのでベンチマークがあって、それぞれが、FTSEではないベンチマークを採用しています。

そのため、構成銘柄や対象地域の割合がFTSEと異なってくるんですよね。

小型株や日本株を含むという点では同じですが、銘柄数だけで見ても、FTSEは8000銘柄への投資でしたけど、SBI全世界株は6000銘柄程度への投資になります。

ようするに、SBIファンドはベンチマークをFTSEにしますよって言っておきながら、実際は違う独自のベンチマークを作ったと言えます。

構成銘柄や対象地域の割合がFTSEと異なるので、MSCIやFTSEよりもリターンが悪くなるかもしれませんし、逆に良くなる可能性もあるというように、ちょっと先が読めない、要素を含んでいることになるんですね。

こうした、SBI全世界株式インデックスファンドの特徴も踏まえた上で、ここまでの内容をまとめれば、ファンドの選択基準が少しクリアになってくるんじゃないかなと思います。

全世界株式インデックスファンドの選び方

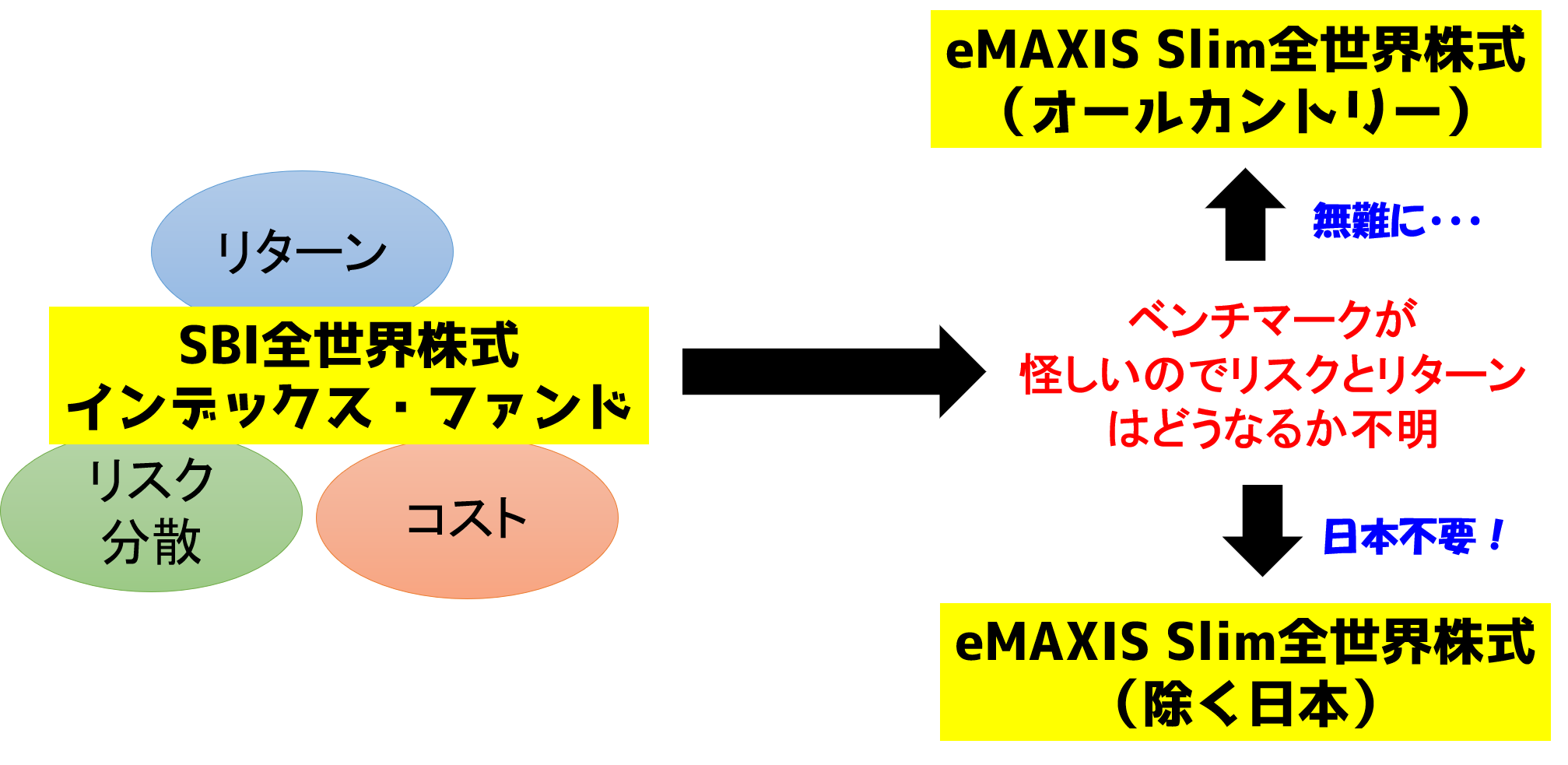

コスト、リターン、リスク分散の観点からSBI全世界株式インデックスファンドは優秀ですが、それはベンチマークがFTSEだった場合の話です。

SBIファンドはベンチマークが少々怪しいので、期待通りのリスク分散やリターンが得られない可能性がでてきます。

そうなると、無難に分散もされていてコストが安いeMAXIS Slim全世界株式(オールカントリー)が候補にあがりますし、日本はいらないよって方なら、eMAXIS Slim全世界株式(除く日本)が候補になると思います。

楽天全世界株式インデックスファンド(楽天VT)はダメなの?

ちょっとスルーしちゃいましたけども、全世界株式では人気の楽天全世界株式インデックスファンドはしっかりFTSEに連動してくれるファンドなので、良さそうではあるのですが、コストがSlimと比べて0.1%ほど高いんですよね。

過去のパフォーマンスの推移から考えると、この0.1%のコスト差くらいは十分に埋めてくれると思うんですけども、今後も必ずしもFTSEがMSCIよりもリターン面で優れているとは限りませんので、ファンドを選ぶ基準は、まず第一優先にコストを考えて、次いでベンチマークを選ぶべきと考えていますので、そうした観点から楽天全世界株式インデックスファンドは私の中で選ぶべきファンドから外しています。

パフォーマンスを最重要視するっていうならアリだとは思いますけどね!

まとめ

- 全世界株はコストとベンチマークで考える

- 無難に選ぶならeMAXIS Slim全世界株式(オールカントリー)

- 日本株に将来性を感じないならeMAXIS Slim全世界株式(除く日本)

ここまでくれば、あとはやるかやないかだけだと思います。

どのタイミングで始めようと思っても、直近で暴落が来るんじゃないかという何らかの不安要素はあると思います。

でも、以前の記事で紹介したように、長期運用が前提なら直近の株価変動は気にしなくて良いと思います。

つみたてNISAで運用できるような投資信託で元本割れが起こる確率を過去のデータから紹介しています。また元本割れのリスクを低減させる方法についても触れています。...

バイ・アンド・ホールド、買って買って買い続ける、このスタンスで運用していけば、きっと、もっと明るい未来が待ってると思います。