昨日知ったんですけど、つみたてNISAって名前の通りで投資枠の40万円を一気に注文できないんですね・・・。1ヶ月分投資し損ねちゃった・・・。

そうみたいだね!実は私も1ヶ月分投資できなかったんだ(^o^;)

でも、うまくやれる方法を見つけたから大丈夫!!

2017年末に来年はつみたてNISAが始まるなぁ~と思って、

『一気に40万円使おう!』

『ボーナス月に20万ずつ投資しよう!』

『毎月33,000円ずつ投資して、どこかで4,000円多めに入れよう!』

こんな感じで考えていた方は多いのでは?かく言う私は3番目のパターンでした(汗)

でも、実際に始めて見ると『あれれ?毎月の積立額を固定で設定しないといけないぞ??』ってなり、計画がくるってしまいました。

今日はつみたてNISAの40万枠を使い切れなくて困ってる方に向けての授業です。

- 積立設定手順(40万の枠を使い切る方法)

- きっちり40万円使い切るための積立額はいくら?

それじゃ、授業を始めていきます!

積立設定手順(40万の枠を使い切る方法)

積立設定が遅れて40万枠を使い切れるか心配な方でも安心してください!しっかり使い切れます!

話の都合上、つみたてNISAの設定手順を最初から紹介しますが、端数を投資できなかったり、何ヶ月か投資する期間を逃してしまった方は

⑥ボーナス設定で端数を使い切る

⑦増額設定で逃した月分の投資をする

からご参照下さい。

ここからは楽天証券の画面を使って紹介していきます。

①画面上部のNISAをクリック

楽天証券ログイン後に右上のNISAをクリックします。

ここで、口座区分が『つみたてNISA口座』になっているか要注意です!

これまで一般NISA(上限枠120万円)でしてきた方は、前年までにつみたてNISAに区分変更をしないといけません。

年の途中から区分変更ができませんので、今年中に区分変更をして来年からつみたてNISAを始めましょう!

一般NISAからつみたてNISAに区分変更したい方は残念ですが今年は諦めるしかないんですね。

②投資したいファンドを選びます

積立投資したいファンドが決まっているのであれば、左のチェックボックスにチェックをつけていきます。

通販ショッピングのように、チェックを付けて右下のカートを選択してまとめて積立設定することもできます。

私の場合、つみたてNISAでは『楽天・全世界株式インデックス・ファンド』だけにしか投資する気はないので、ファンド名をそのままクリックして選択しました。(※2018年末頃からは『eMAXIS Slim 先進国株式インデックス』と『eMAXIS Slim 新興国株式インデックス』に変更しています。)

ブログ内で分散投資を推奨している私ですが、先進国の債券は必要ないと考えているので積立てているのは株式ファンドのみです。その理由については下記の記事で詳しく紹介していますので気になる方は参考にしてみて下さい。

⇒投資信託|20代におすすめのファンドはたったの1本だけ!

③積立注文をクリック

ここは特に確認する所はありません。

積立てたいファンドに間違いなければ、『積立注文』をクリックします。

④積立タイミングを選択

積立て方法は『毎月』か『毎日』を選びます!

毎日少しずつ積立てられるなんてすごいですね!

そうだね!投資タイミングはなるべくドルコスト平均法と言われる一定の割合で分散させる方法が理想なので、毎月よりも毎日の方が長期投資に向いています。

でも、積立設定を毎日にした場合は次で紹介するお金の引き落とし方法が『証券口座』しか選べないのが問題なんです。

常に証券口座内に積立金額を用意しないといけないので、私の場合は銀行から自動引き落としやカード払いができる『毎月』にしました。

個人的には毎月でも十分ドルコスト平均法を活かせると思います!

⑤引落の設定をする

引落し先は『証券口座』、『銀行』、『楽天カード』の3つから選べます。

それぞれの特徴を下記にまとめます。

【証券口座】

メリット:毎日積立ての設定ができる。毎月積立ての場合、積立設定日を指定する事が可能。

デメリット:積立て時に必要な額を予め口座に入れておく必要がある。

【楽天銀行】

メリット:積立設定日を指定する事が可能。

デメリット:楽天銀行で口座開設が必要。口座に積立てに必要な額や定期的に振込がないと他の金融機関からお金を移す手間が生じる。

【他の金融機関】

メリット:普段使っている銀行から自動引き落とし可能。しかも引落し手数料無料!

デメリット:積立設定日が7日か24日のどちらかしか選べない。

【楽天カード】

メリット:ショッピングなどで利用したカードの支払いと同じタイミングで自動的に銀行口座から引き落とされるので便利。

デメリット:積立設定日が12日のみ。楽天カード以外のクレジットカードは利用できない。

私は積立設定日にこだわりがなくて、メインのクレジットが楽天カードなのでカード払いを選びました。

給料振込があるメインの金融機関でも良かったのですが、提携先との引き落とし設定に数日かかります。

提携設定を待っている数日間でもつみたてNISAの設定を行うことは可能ですよ!

⑥金額・分配金コースの設定(ボーナス設定で端数を使い切る)

さて、ここからが本題の40万円枠を使い切る設定方法についてです。

つみたてNISAでは一般NISAのように一括投資はできないので、毎月積立てる金額を設定します。

1,000円以上1円単位で設定可能なので、40万円を12ヶ月で割った33,333円が良さそうですが、そうすると投資総額が399,996円となり4円余ります。

なので、私の場合はわざと少しだけ少なめの33,000円にして、残った4,000円をボーナス月で支払う設定にしました。

年の途中から始めた方であっても、毎月積立設定額の上限は33,333円です。それ以上投資したい方は⑦で紹介する増額設定を行いましょう!

また、ボーナス設定も1,000円以上から設定が可能です。

なるべく均等に投資したいなら、33,250円が理想です!!

33,250円×12ヶ月=399,000円(残り1,000円)

この額ならボーナス月を設定して1,000円だけ投資できます。

私はこの事に後で気づいたのが遅かったで33,000円のままにしていますが、来年からは33,250円にしようと思っています。

なんで今設定しないの?まだ間に合うんじゃないの?

そうなんだけどね、その理由はあとで紹介する増額設定と関係してくるんですよ!

また、分配金コースは私は再投資型を選びました。

投資効率を高めるためには分配金を再投資するのがベストです。

受取型で分配金をもらって、それを再投資しても良いのですがそうするとNISAの投資可能額が減ってしまいます。

投資効率を少しでも高めるなら分配金は再投資型がおすすめです。その理由については下記の記事で紹介しています。受取型の落とし穴や口座開設した証券会社によってはうまく再投資できないこともあります。その辺も触れているので参考にしてみてください。

⇒NISAで分配金を再投資する前の注意点!意外な落とし穴が?!

あれ?よく見ると積立スタートが2月からになってませんか??

そうなんです(^o^;)この場合だと1月分の積立ができずに、年間の投資額は33,000円×11ヶ月+4,000円(ボーナス設定)=367,000円になって投資枠に無駄ができてしまいます。

私の場合は1月分だけで済みましたが、設定がもっと遅れた方はこのままだと数ヶ月分の枠が無駄になります。

そこで、余っている投資可能額をフルに使うために次で紹介する増額設定をします。

⑦増額の設定(増額設定で逃した月分の投資をする)

増額設定は先ほどの積立金額の設定にプラスいくらしていくか?という設定です。

積立金額設定と異なる点として、増額設定は投資できる月のみに増額をしていくことになります。

私の場合を例に挙げると、1ヶ月分の33,000円を投資できなかったので、それを残りの11ヶ月で割った3,000円を毎月の増額設定にしました。

そうなると、上図のように2月以降で積立金額+増額分の積立が行われるようになります。

増額設定は今年限りの設定で、来年以降には行われません。

ボーナス設定や毎月の積立額を調整して増額設定をした方は来年以降も同じような作業をする必用があるので要注意です。

ってことは、毎月の積立額×12ヶ月+ボーナス設定額で40万円になるようにしておくと来年以降の設定はしなくてすみそうだね!

⑧その他もろもろの確認

あとは、細かい設定はいりません。

- 目論見書の確認と承諾

- 積立スケジュールを確認して注文

この2点を確認します。

目論見書は説明書みたいなものなので、本当にそのファンドに投資して良いのかしっかり確認しておくと良いですよ!

ここまでで、つみたてNISAの設定は完了です。お疲れ様でした。

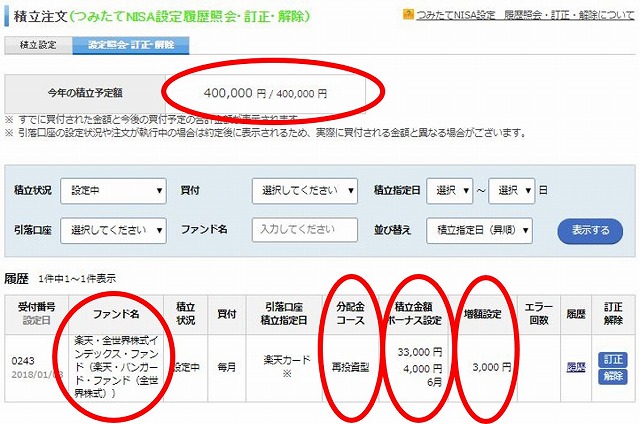

最後に、積立設定照会にて以下を確認します。

今年の積立予定金額・・・40万円使い切っているか

ファンド名・・・間違ったファンドに投資していないか

分配金コース・・・再投資型がおすすめ

積立金額・ボーナス設定・・・設定額に間違いないか

増額設定・・・設定額に間違いないか

図の赤丸を確認しておけば大丈夫そうですね!

きっちり40万円使い切るための積立額はいくら?

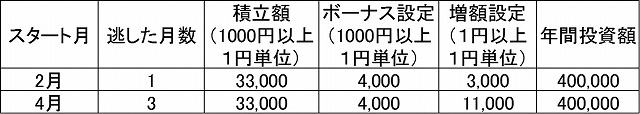

私のように積立設定が遅れた方は、2月ないし数ヶ月先から開始された方もおられると思います。

そんな方でもきっちりと40万円使い切るための毎月の積立金額、ボーナス設定額、増額設定額をまとめて紹介します。

■積立スタート月に合わせたおすすめ設定額

表の通りに設定すれば、2月、4月以外であれば、毎月33,250円、ボーナス1,000円、残りを増額設定で上手く調整できます。

増額設定は今年限りですので、上記の通りにしておけば2月、4月スタート以外は来年以降も設定を変更する必要はありません。

ただし、2月と4月を上記のように設定した方は、今年は40万円きっちり使い切れますが、翌年は33,249円×12ヶ月+ボーナス(1,008円or1,003円)の投資となり、総投資額が399,996円ないし399,991円になり端数がでます。

表の通り積立設定して、2月ないし4月から開始する方は翌年は1月からきっちりスタートできるように年末頃に設定するか、来年も増額設定で対応する必要があるので要注意です!

そこまで細かく均等に分けなくてもいいよ!という方であれば、

■2月、4月スタートにおすすめの設定額

このような組み合わせはいかがでしょうか。(私は2月スタートでしたので、この設定にしています。)

こうしておけば、2月でも4月スタートでも来年以降も毎月33,000円、ボーナス月に4,000円の投資となりきっちり40万円使い切れます。

参考にしてみて下さい。

まとめ

- つみたてNISAは毎月積立をしないといけない

- 積立額を33,333円を超えて設定はできない

- 増額設定は毎年設定する必要がある

- 1年の途中から始めてもボーナス設定や増額設定で40万円を使い切ることは可能

2018年から始まったつみたてNISAですが、これまでの一般NISAと異なる点は投資可能額や期間だけでなく、投資スタイルまで違いました。

一般NISAは自分のタイミングで一括注文したり分割注文したりできましたが、つみたてNISAは名前の通り、定期的な間隔で積立をしないといけません。

ですので、タイミングを計って今は日本株が安いから買おう!、先進国株は高いからやめておこう!と言った投資はできません。

しっかり確実に積立投資ができる設計になっていますね!

今回の授業が私のように1ヶ月出遅れた~!やばい!!って思った方のお役に立てれば幸いです。