投資信託って長期投資向きって聞いたんですけど、どうやって選んだら良いんですか?

長期を見据えた投資信託を選ぶ上で抑えたいポイントがいくつかありますよ!あと長期投資向けの口座選びも大切です!

『老後を見据えた資産運用には長期で投資信託を保有した方が良い』そういう情報を耳にされたことがあると思います。

コレに関しては全くその通りと考えています。

ですが、具体的にはどういう基準で投資信託を選べば良いのかが分かりにくいものです。

そんな投資信託の選び方で悩んでいる方に、長期保有を前提に投資信託の選び方について

- 長期保有する場合の投資信託選び方

- 長期投資向けの証券口座

これらについてご紹介していきます。

初心者向け!長期保有する場合の投資信託の選び方のポイント

長期保有を前提にした投資信託の選び方には絶対譲れない条件があります。

初心者の方は特に下記の4つのポイントを重視してください。

- インデックスファンドか?

- 長期利回りは目標の利回りになっている?

- 分散投資しているか?

- 同じ資産クラスでコストは最安値か?

それらが大切な理由を1つずつご紹介していきます。

①インデックスファンドかどうか?

長期資産運用という点では断然インデックスファンドをおすすめします!

投資信託のファンドにはアクティブファンドとインデックスファンドの2種類あります。

- アクティブファンド:指標を上回るような投資スタイルをとるファンド

- インデックスファンド:指標に沿った投資スタイルをとるファンド

簡単に解説すると、上記の様なファンドになります。

ここでの指標とは、日経225やTOPIX、NYダウなどのことを指します。

具体的に言うと、日経平均が1%上昇したら、ファンドの価格が同じく1%程度上昇するものをインデックスファンド、1%以上の上昇を目指すものがアクティブファンドになります。

先生!それならアクティブファンドの方が良いんじゃないの?

一見するとそうなんですけど、逆に日経平均が1%下がったら、アクティブファンドの下がり方はそれ以上になって大きな損失を抱える可能性があるんだよ。

様々な書籍やブログで言われていますが、

インデックスファンドは何十年という単位で見るとアクティブファンドよりも利回りが高いというデータがあります。

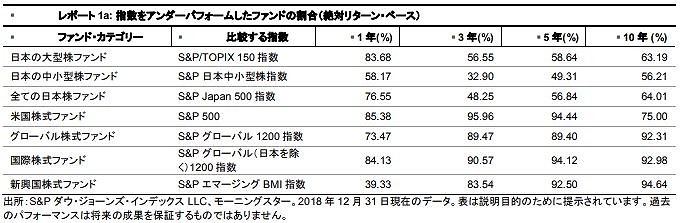

◆アクティブファンドがインデックスに負けた割合(2018年)

表はアクティブファンドがインデックスに負けた割合を示しています。インデックスには信託報酬料が含まれないので、アクティブファンドにとってはその点が不利なデータです。

それでも、一番上の日本の大型株ファンド(S&P/TOPIX 150(日本の大型株に連動する指数))を見ると、1年で83.68%、3年で56.55%、5年で58.64%、10年で63.19%とあります。

つまり、10年で見ると、63.19%のアクティブファンドは指標に負けている、言い換えると約4割のアクティブファンドしか指標に勝っていないことになります。

10年の期間で見ると、約6割~9割のアクティブファンドが指標に負けている=インデックスに劣っている事が分かります。

全てのアクティブファンドがインデックスファンドに劣っているわけではないですが、割合から見て後者を選んだ方が良いという事が言えると思います。

②長期利回りは目標の利回りになっているか?

ファンドによって運用歴が1,2年程度のものもあれば、10年以上続いているファンドもあります。

選ぶ対象としているファンドの最長期間の利回りを長期利回りとして、その値が目標値になっているかが重要です。

ここで、長期利回りを意識した具体的なファンドの選び方についてご紹介します。

目標利回り:3%だった場合

Aファンド

- 1年利回り:12%

- 3年利回り:7%

- 5年利回り:5%

- 10年利回り:1%

Bファンド

- 1年利回り:6%

- 3年利回り:4%

- 5年利回り:3%

- 10年利回り:3%

上記のようなファンドがあったとします。

ここで、短期利回り(1年利回り)と長期利回り(10年利回り)に注目してみます。

短期利回り(1年利回り)

- Aファンド:1年前にを購入していれば、投資額に対して12%の利益が得られた。

- Bファンド:1年前にを購入していれば、6%しか利益が得られていなかった。

長期利回り(10年利回り)

- Aファンド:10年前から購入していれば、投資額に対して1%の利益しか得られていなかった。

- Bファンド:10年前から購入していれば、投資額に対して3%の利益が得られた。

※10年利回りについて・・・Bファンドであれば10年後に資産が3%増えるのではなく、毎年平均して3%の利回りがあったことを指します。

このように短期利回りだけで見ると、Aファンドの方が良さそうですが、長期利回りで見るとAファンドよりもBファンドの方が優秀なファンドと言うことができます。

この記事を読んでいる方は、老後の生活費などを見据えた長期資産運用における投資信託の選び方に興味があるはずですので、必ず短期の利回りでなく、長期の利回りを参考にしましょう!

それじゃ、長期利回りが高いものを選びまくれば大儲けだね!!

待って!待って!!目標利回りよりも高い利回りが出ているファンドはそれだけリスクも高くなるから、なるべく目標利回りに近いものを選ぼうね!

③分散投資しているか?

長期投資において分散投資は超重要です!

主な投資対象は下図のように3種類の資産クラスと3つの対象地域に別れます。

分散投資って言うのは日本や先進国などの株や債券などの様々な資産クラスに投資するって意味よ!

このような様々な資産クラスに投資することは、1つだけの資産クラスに投資するよりもリスクが分散し、リスクを低減するとされています。

例えば、これまでの条件を満たす日本株の良いインデックスファンドがあったとしても、日本の景気がずっと低迷していると目標とする利回りを達成できません。

株や債券に投資するということは、その国の経済に投資すると言い換えられます。

インデックスファンドで、先進国・新興国の株や債券を保有することは世界全体の経済に投資することになります。

仮に日本が不景気で成長率がマイナスだったとしても、他の国が好景気であれば大幅にプラスになることもあります。

世界経済はおおよそ年間2%程度の成長があると言われていますので、1つの資産クラスに投資するのではなく、様々な資産クラスに投資することで、平均的にプラスとなる資産運用をしようというのが分散投資の考え方です。

そうしたことから、②で紹介した長期利回りは、目標とする利回りが3%だったとして、日本株では1%の利回りを、先進国株では5%の利回りが期待でき、投資金額が同じという条件であれば平均して3%の利回りが期待できることになります。

様々な資産クラスに分散投資してトータルで目標とする利回りに近づけましょう!

④同じ資産クラスでコストは最安値か?

ここでいう資産クラスとは日本株、日本国債券、先進国株、先進国債券などの投資先のことを指します。

例えば、日本株の資産クラスでTOPIXを指標とするファンドを具体的にいくつか紹介しますと

ニッセイTOPIXインデックスファンド:0.29%

日本株式インデックスe:0.37%

野村インデックスファンド・TOPIX:0.40%

このように、同じTOPIXを指標とするファンドでも信託報酬料は異なります。

実際はもう少し沢山あるのですが、もし3つしかなければ、信託報酬料からニッセイTOPIXインデックスファンドがこの中ではおすすめとなります。

投資信託を選ぶ時の注意点として、ここまでの内容をまとめると、、、

- インデックスファンドを選ぶ

- 長期利回りが目標利回りとなっている

- 分散投資する

- 信託報酬料が最も安い

これら4点が長期保有する上での投資信託の選び方の重要なポイントになります。

これらに次いで重要な指標として、純資産・シャープレシオがあります。

ファンド選びに迷ったら純資産・シャープレシオもチェック!

先ほど紹介した4つのポイントで優劣ががつかず、ファンド選びに迷ったら純資産・シャープレシオを参照してみてください。

純資産とは?

純資産とはファンドが保有している現金や株式などの金融資産の総額です。

この金額が少なすぎるとファンドマネージャーが買いたいと思った株が買えなくなり、パフォーマンスが低下する可能性があります。

書籍によって純資産は10億円以上としているものもあれば、100億円以上としているものもあり、基準はまちまちです。

ただ、10億円よりも少ない純資産でもOKとしている書籍は読んだことがないので、少なくとも10億円以上の純資産があることが目安と言えます。

あと、純資産の推移も大切です。

純資産が毎月減少傾向にあるファンドは資金が潤沢でないことから、これまで通りの運用ができずに利回りが落ちる可能性があります。

一方で純資産が増加傾向にあれば、その逆が言えます。

このことから、純資産は10億円以上かつ増加傾向にあるファンドが理想です。

シャープレシオとは?

シャープレシオとは、ファンドの運用成績のようなものです。

シャープレシオの値と評価

~0.5:★☆☆☆☆

0.5~0.9:★★★☆☆

1.0~1.9:★★★★☆

2.0~:★★★★★

シャープレシオが2.0を超えるファンドは超超超優秀です。(インデックスファンドに置いて見かけることはほとんどありません。)

一般的に0.5~0.9の値がほとんどです。

シャープレシオも利回り同様に、1年、3年、5年などのシャープレシオがあり、最長期間の値を参考にしてください。

直近1年でシャープレシオが2.0を超えていても、5年のシャープレシオが低くなっているものも沢山あります。

純資産もシャープレシオも同じ資産クラスのインデックスファンド同士で比較してください。

資産クラスが異なると、シャープレシオが高い資産クラスもあれば、低い資産クラスもありますが気にしないでください。

仮に国内株式のインデックスファンドはどれを見てもシャープレシオが高いのに、先進国の株式はどれを見てもシャープレシオが低い。

そんな状況だと、先進国株は不要なんじゃないか?と思うかもしれませんが、今後さらに長期的に見ると、盛り返す可能性も十分に考えられます。

投資信託の基本は分散投資ですので、日本株も先進国の株も両方ともに投資するようにしましょう。

投資に慣れてきて、特定の資産クラスに投資すべきでないという持論があれば、それに沿った投資でかまわないと思います。

私の場合は先進国の債券は不要と考えておりますので、先進国の債券には投資していません。

今後の先進国の債券価値は上がりにくいという『外国債券不要論』という考え方があります。この考えた方の詳しい内容は下記の記事で紹介していますので、気になる方は参考にしてみて下さい。

⇒投資信託に債券は不要?外国債券不要論について

長期保有にはNISAがおすすめ!

証券口座には以下の3種類があります。

- 一般口座

- 特定口座(源泉徴収あり・なし)

- NISA口座

これら3種類がありますが、長期保有におすすめなのはNISA口座です。

通常、投資信託で儲けた利益の20%程度は税金で持って行かれます。(100万円儲かっても20万円税金で持って行かれて、手元に80万円しか残りません。)

ですが、NISA口座で保有した場合、利益は非課税となり、100万円儲かったら100万円そのままもらえます。

運悪く利益がマイナスだった場合は、どの口座でも税金は発生しませんが、利益がプラスになった場合はNISA口座の方が断然オトクです!

ただし、年間の購入限度額が120万円、非課税期間は5年間(2016年10月28日現在)、2023年までの制度とされています。

NISA制度の話を詳しくするとややこしくなるので、簡単に紹介しますね。

NISA口座は1年間で120万円まで購入できます。年間で120万円分の投資信託を買って、年内に全て売却しても同年内にはNISA口座で購入することができません。

ですので、トータルの購入額が年間で120万円というのが前提です。

売らずに長期保有する方に向いています。

年間120万以上積み立てる予定の方は、120万円までをNISAで積み立てて、それ以上の額は特定口座(源泉徴収あり)に投資すると良いです。

特定口座(源泉徴収あり)は利益が出たら通常は確定申告が必要なのですが、この口座で得た利益は確定申告不要です。(NISAと異なり、利益の2割は税金で自動的に引かれます。)

NISA口座については下記の記事で詳しく紹介しています。長期投資に限らず、投資信託をするならNISA口座は開設しておいて損はないはずです!

⇒投資信託をNISAで!初心者にわかりやすく解説!

長期保有するならSBI証券がポイントも貯まってオトク!

様々な証券会社でポイントサービスを実施していて、投資信託の場合は保有額に応じて(持っているだけで)ポイントが支給されます。

ポイントは現金に交換できたりするので、ポイントがつく証券会社で積み立てるとオトクです。

保有するだけでポイントがつく証券会社

SBI証券:保有額1000万以上は年率0.2%、保有額1000万未満なら年率0.1%(1000ポイント800円)、有効期限3年、NISA口座も対象(iDeCoは対象外)

楽天証券:10万円/月毎に4ポイント(楽天ポイントに等価交換可能)、有効期限なし、NISA口座も対象(iDeCoは対象外)

カブドットコム証券:100万円/月毎に1ポイント(100ポイント=1万円)、有効期限3年、NISA口座も対象(iDeCo取扱なし)

マネックス証券:保有額×0.08%÷12、有効期限3年、現金交換不可(WAONやNANACOに交換1ポイント1円)、NISA口座・iDeCo共に対象外

以上となります。

仮に、100万円、1,000万円、2,000万円をそれぞれの証券会社で運用した場合のポイントを比較してみます。

100万円分の投資信託を保有していた場合

SBI証券:100万円×0.1%=1000ポイント/年 → 800円/年

楽天証券:100万円÷10万円×4ポイント=40ポイント/月 → 40ポイント×12ヶ月=480ポイント/年

カブドットコム証券:100万円=1ポイント/月 → 1ポイント×12ヶ月=12ポイント/年 → 1,200円/年

マネックス証券:100万円×0.08%÷12=66.7ポイント/月 → 66.7ポイント×12ヶ月≒800ポイント/年 → 800円/年

1000万円分の投資信託を保有していた場合

SBI証券:1,000万円×0.1%=10,000ポイント/年 → 8,000円/年

楽天証券:1,000万円÷10万円×4ポイント=400ポイント/月 → 400ポイント×12ヶ月=4,800ポイント/年

カブドットコム証券:1000万円=10ポイント/月 → 10ポイント×12ヶ月=120ポイント/年 → 12,000円/年

マネックス証券:1000万円×0.08%÷12=666.7ポイント/月 → 666.7ポイント×12ヶ月≒8,000ポイント/年 → 8000円/年

2000万円分の投資信託を保有していた場合

SBI証券:2,000万円×0.2%=40,000ポイント/年 → 32,000円/年

楽天証券:2,000万円÷10万円×4ポイント=800ポイント/月 → 800ポイント×12ヶ月=9,600ポイント/年

カブドットコム証券:2,000万円=20ポイント/月 → 20ポイント×12ヶ月=240ポイント/年 → 24,000円/年

マネックス証券:2000万円×0.08%÷12=1,333.3ポイント/月 → 1,333.3ポイント×12ヶ月≒16,000ポイント/年 → 16,000円/年

このように見ると、1,000万円までがカブドットコム証券、1,000万円以上はSBI証券の方がお得になります。

ですが、カブドットコム証券は100ポイント単位でしか交換できず、3年で有効期限が切れるのでポイントが無駄になる可能性があります。

そうしたことを考えると

SBI証券はポイントが溜まりやすく交換しやすいので、長期保有に適した証券口座!

と言えます。

また、証券会社によって投資信託を購入できるファンドの数が異なるのですが、カブドットコム証券よりもSBI証券の方が取扱数がはるかに多いです。

ポイント還元率でだけで証券口座を選んで、肝心のファンド選びがおろそかになってはいけませんので、欲しいファンドを取り扱っている証券会社で口座開設することを前提にしましょうね!

ですが、こう言っておきながら、私は楽天証券で口座を作って長期保有しています。

というのも、SBI証券では私が積立てているファンドではポイント還元率が半分になるので、楽天証券の方が私にとってはオトクなんです!

また、私が積み立てたい投信はカブドットコム証券にはなく、楽天証券のポイントは楽天市場で使用できるので楽天証券を選んでいます。

SBIのポイント交換率は高いですが、投信のインデックスファンドの一部がポイント対象外なので注意しましょう!

⇒SBI証券 ポイント減算の投信一覧

もっと勉強したい方に長期投資向けのおすすめの本

長期投資をする方におすすめしたい本があります。

『投資信託初心者の方必見!やり方を誰でも分かるように詳しく紹介!』でも紹介しました,

全面改訂 ほったらかし投資術 (朝日新書)がおすすめです。

長期投資をする上でおすすめのファンドを紹介していたり、長期投資のメリットや考え方などが書かれています。

将来を見据えた資産運用のために、長期投資をしようと思っているあなたに是非読んで頂きたい1冊です。

まとめ

- インデックスファンドを選ぶ

- 長期利回りが目標利回りになっている

- 様々な資産クラスに分散投資している

- 同じ資産クラスでコストが最安値を選ぶ

- 純資産が10億円以上を選ぶ

- シャープレシオが同じ資産クラス内で高いものを選ぶ

- 保有口座はNISA口座を積極的に活用しよう

- 長期保有にはSBI証券がポイントもついてオトク

投資信託で長期投資をする上で、絶対に外せないのがインデックスファンドで投資することです。

そして、次に大切なことが目標とする利回りを設定して様々な資産クラスに分散投資することです。

まずはこの点を抑えて、コスト・純資産・シャープレシオを比較して各資産クラス別のインデックスファンドを探していきましょう!

老後をみすえた長期投資の参考になれば幸いです。