先生はつみたてNISAはインデックスファンドが良いって言いますけど、あえてアクティブファンドを選ぶならどれがいいですか?

インデックスの方が良いと思うけど、あえて選ぶならどれが良いか検証してみようか!

つみたてNISAは名前の通り、積立てをして少しずつ資産を増やしましょう!というものです。

私が思うに、年金があてにならなくなってきているので、『自分で老後の資産を作りなさい!そのために税金の優遇措置をしてあげるよ!』という国の方針だと考えています。

そのためには、ハイリスク・ハイリターンの投資をするのではなく、なるべくリスクを抑えた投資が必要です。

そういった観点で考えると、アクティブファンドよりもインデックスファンドの方がリスクは低く抑えられるので、私はつみたてNISAでは後者の方が良いと思っています。

そんなインデックス投資家の私が、あえてアクティブファンドを選ぶならどれがおすすめかを紹介していきます。

今日の授業はつみたてNISAでおすすめのアクティブファンドを紹介するよ!

- インデックス投資家があえてアクティブファンドを選ぶならコレ!

- 各アクティブファンドの紹介

- アクティブファンドの選び方

- 理想的なポートフォリオは?

- Q&A

それじゃ、早速おすすめを紹介するね!

インデックス投資家があえてアクティブファンドを選ぶならコレ!

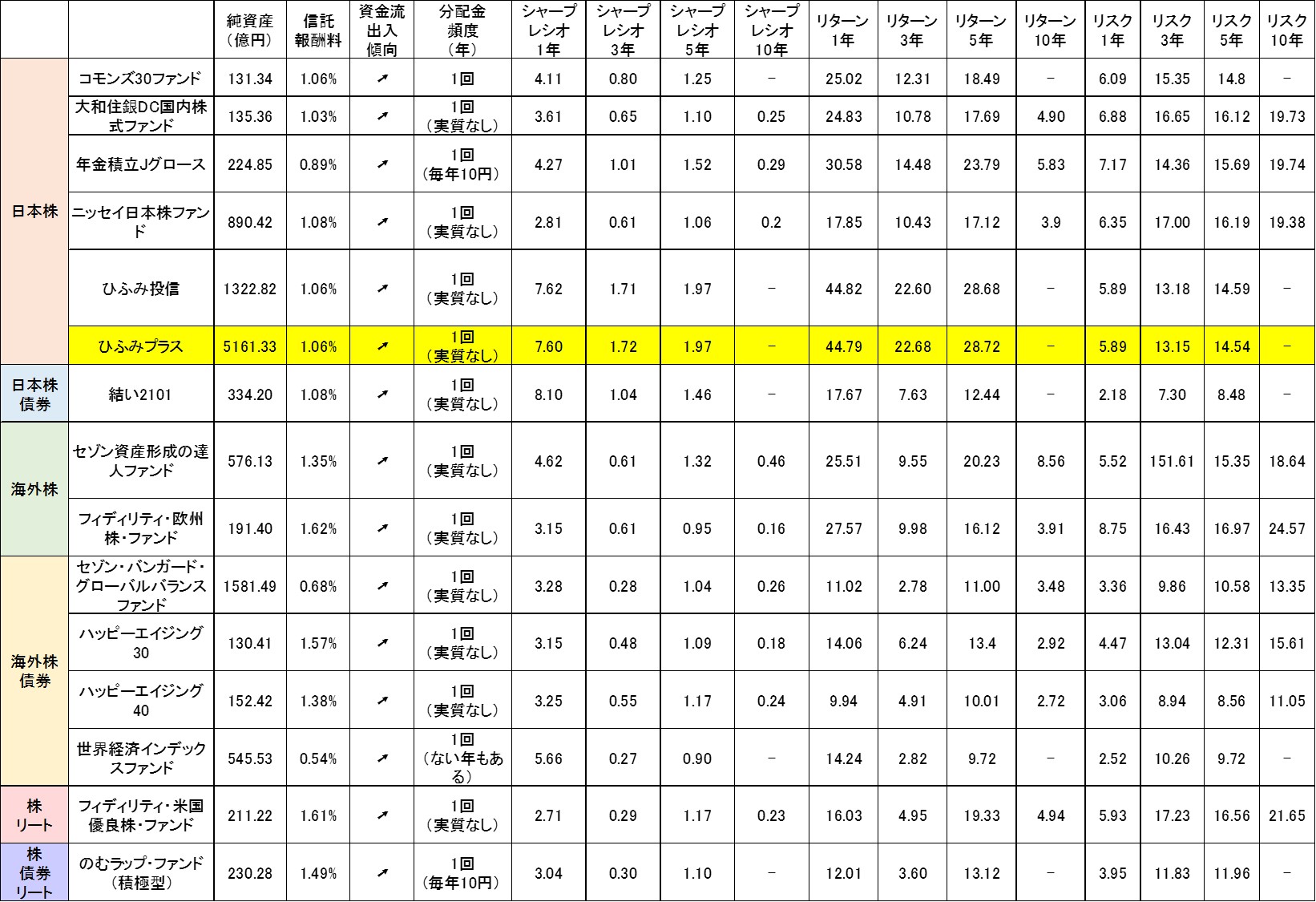

つみたてNISAで選べるアクティブファンドは金融庁の分類では2018年1月20日時点で15本あります。

※2018年1月20日(金融庁の分類)

コモンズ30ファンド

大和住銀DC国内株式ファンド

年金積立Jグロース

ニッセイ日本株ファンド

ひふみ投信

ひふみプラス

結い2101

セゾン資産形成の達人ファンド

フィディリティ・欧州株・ファンド

セゾン・バンガード・グローバルバランスファンド

ハッピーエイジング30

ハッピーエイジング40

世界経済インデックスファンド

フィディリティ・米国優良株・ファンド

のむラップ・ファンド(積極型)

この中で、私がおすすめしたいファンドは『ひふみプラス』です!

(※念のために予めお伝えしておきますが、投資は自己責任でお願い致します。)

その根拠ですが、他のアクティブファンドと比べて、信託報酬、リスクとリターン、シャープレシオなどの数値が良好だからです。

また、『ひふみ投信』も『ひふみプラス』も投資対象は同じですが、前者は証券会社や銀行のつみたてNISAからでは積立てできませんので、独自にひふみ投信の口座開設が必要となります。

そのため、ほとんどの証券会社から積立が可能なひふみプラスを選びました。

ファンドってどうやって見比べたの?

色々な指標を比較して選んだんだよ!それじゃ、アクティブファンドの選び方や参考にした指標を紹介していくね!

アクティブファンドの選び方

アクティブファンドを選ぶ上で重要視したい指標がいくつかあります。

- 資金流出入傾向・・・減少傾向にあると今後の運用成績悪化する可能性

- シャープレシオ・・・高いほど良い

- 分配金頻度・・・頻度が少ない方が良い

- リターン・・・高いほど良い

- リスク・・・低い方が良い

- 信託報酬料・・・安いほど良い

- 純資産・・・最低でも10億は欲しいが、多すぎると今後の運用成績が悪化する可能性

気になるアクティブファンドを選ぶ上で、これらの指標に着目すると良いです。

それぞれの指標は、モーニングスターやつみたてNISAを開設している証券会社などで紹介されています。

各指標が何を意味しているのか?、どうして高い(低い)と良いのかなどを紹介していきます。

各指標の意味

それぞれの指標を優先順位が高いものから順に紹介していきます。

資金流出入傾向

投資家から集まった資金が増えているのか、減っているのかを示しています。

ファンドの解約が続くと、ファンドマネージャーが保有していたい株などを売らざるを得なくなるといった運用成績の悪化に繋がります。

そのため、資金の流出入傾向が減少しているファンドは避けましょう!

また、積立てている間も資金流出入はチェックして、減少傾向が続くのであればファンドの変更を検討すべきです。

現時点では各アクティブファンドとも、増加傾向にあるのでどれを選んでも安心です。

これまでのリターンが良くても、資金流出入傾向が減少していると今後の運用成績が悪くなる可能性があるので注意しましょう!

シャープレシオ

リターンとリスクの運用効率を見たもので、高いほど優秀なファンドと言えます。

リターンが高く、リスクが低いほど高くなります。

どうしてもリターンだけに注目しがちですが、このシャープレシオは非常に重要な指標です。

1年間のシャープレシオを見るのではなく、5年・10年といった長期間で見ると良いです。

あとで紹介するリターンよりも優先してシャープレシオをチェックしましょう!

分配金頻度

分配金が年に何回出るかを示しています。

分配金をもらえた方がオトクな感じはしますが、その分を運用した方が運用成績は高くなりますので、分配金の頻度が少なく、その額も低い方が良いです。

基本的には年に1回だけですが、毎月分配型と呼ばれるファンドなどは年に12回出ます。

現時点では全てのアクティブファンドが年に1回となっています。加えて、分配金額が0円の所が多いです。(つまり、実質は分配金なし)

つみたてNISAで投資できるファンドは増えてきています。新しく追加されたファンドはこの分配金頻度も忘れずにチェックしましょう!

リターン

年間にどれくらいのリターン(利回り)があったかを示しています。

3年リターンであれば、過去3年間において年間平均でどれくらいの利回りがあったかを示しています。

あくまで過去の運用成績になるので、今後も同じ成果が出るかは分かりません。

シャープレシオ同様に、短期間のリターンではなく5年・10年と言った長期間の成績を参考にすると良いです。

リターンが高いほど投資金額が増えますが、この指標にだけ注目するのはやめましょう!

リスク

リスク=危険度ではなく、リターンのブレ幅を指します。

下記の計算式で95%の確率でそのリターン内におさまるかを知ることができます。

95%期待リターン=リターン±リスク×2

リスクが高いほど、大きなリターンを期待できますが、逆に大きく下げる可能性もあります。

個人的には大きな損失が出るのは嫌なので、リスクは低い方が良いと思っています。

手堅く投資をしたいならリスクは低くしましょう!つみたてNISAの趣旨には合いませんが、損する可能性が高くても大きく儲けたいならリターンもリスクも高いファンドを狙いましょう!

信託報酬料

年間にかかる運用手数料のようなものです。

高いほど運用成績は悪くなりますので、できるだけ低い方が良いです。

インデックスファンドでは、どのファンドを選んでもリターンは大きく変わらないので信託報酬料の差は重要な指標でしたが、アクティブファンドでは他の指標の方が大切です。

現状では全てのファンドが1%前後となっています。

他の指標で優劣をつけづらい場合には参考にしてみましょう!

純資産

現在ファンドに集まったお金がいくらかを示しています。

最低でも10億円はないと運用が上手くいかないとされているので、それ以上は欲しい所です。(現状で10億円を切っているファンドはありません。)

ただし、注意点として増えすぎると運用成績が悪化する可能性があります。

アクティブファンドの多くは優良な株に狙いを定めて購入しますが、金額が多いと市場に出回っている全ての株を買ってもお金が余ってしまいます。

そうなると、そこまで優良ではない株にも手を出さざるを得なくなってきます。

ファンドの純資産が増えてきたら定期的にシャープレシオを確認して、他と比べて運用成績が悪化していないかをチェックしましょう!

ここまでに紹介した指標をチェックしてファンドを選ぶと良いです。

アクティブファンドは15本しかないとは言え、一つ一つのファンドを調べるのは大変です。

2018年1月20日時点のデータになりますが、各アクティブファンドの指標をまとめて紹介します。

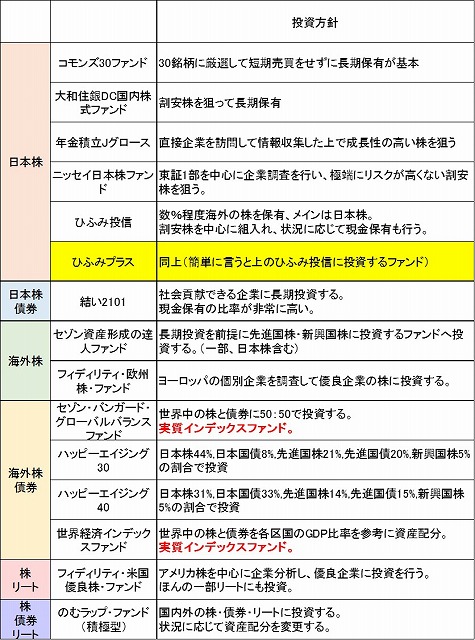

各アクティブファンドの紹介

現時点でつみたてNISAで投資できるアクティブファンド15本を一覧にして紹介します。

これまでの各指標の意味を踏まえた上で、表を見て頂くと、『ひふみプラス』がおすすめな理由が伝わったかと思います。

ここからは改めてなぜ『ひふみプラス』がおすすめなのかを詳細に解説していきますが、その前に1つ大事な情報です。

金融庁の分類ではアクティブファンドとされている上記の15本ですが、実はインデックスファンドが2本混じっています(^o^;)

セゾン・バンガード・グローバルバランスファンド

世界経済インデックスファンド

この2本は様々な資産クラスのインデックスファンドに投資するバランスファンドです。

アクティブファンドに投資したいのであればこの2本は検討からはずしましょう!

ひふみプラスがおすすめな理由

ひふみプラスは運用期間が10年未満なので5年までのリターンやシャープレシオしか分かりませんので、5年を軸に他のファンドと比較してみます。

- 資金流出入傾向:他のファンドと同じく増加傾向

- シャープレシオ:3年、5年の期間で最も高い

- 分配金頻度:頻度は年1回、分配金額は0円

- リターン:どの期間で比べても最も高い

- リスク:ずば抜けて高いわけではない

- 信託報酬料:他と比べて高くはない

- 純資産:少し多い気はするが、運用成績は悪化していないのでOK

各指標は上の方で紹介した優先順位に並べています。

優先順位が高い指標は、他のファンドと比べて最も良い数値です。

優先順位が低い指標でも、他と比べて平均的な数値を示しています。

気がかりな点があるとすれば、純資産が大きいことです。

ひふみプラスはメディアなどでも多く取り上げられているので、今後ますます資金が入ってきて純資産が多くなることが予想されます。

そうなると、運用成績の悪化を招く可能性があります。

ひふみプラスに投資するのであれば、今後はリターンとシャープレシオに特に注目して、他のファンドと比べて劣ってきていないかを定期的にチェックしておきましょう!

ひふみプラスすげー!!

そうなのよ!インデックスと比べてもパフォーマンスもすごく良いのよ!

インデックスとのパフォーマンスを比較

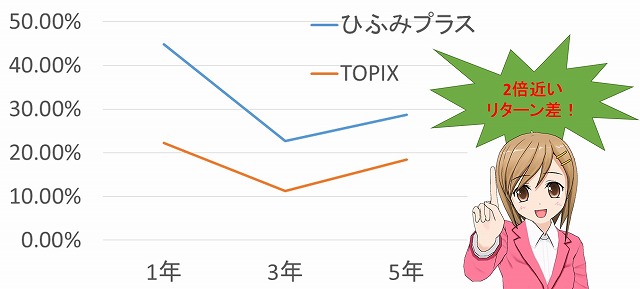

ひふみプラスは日本株をメインに投資するファンドです。

日本株の代表的なインデックスである『TOPIX』と比べてパフォーマンスを比較してみます。

直近5年で比べると約2倍ほどのパフォーマンスの差があります。

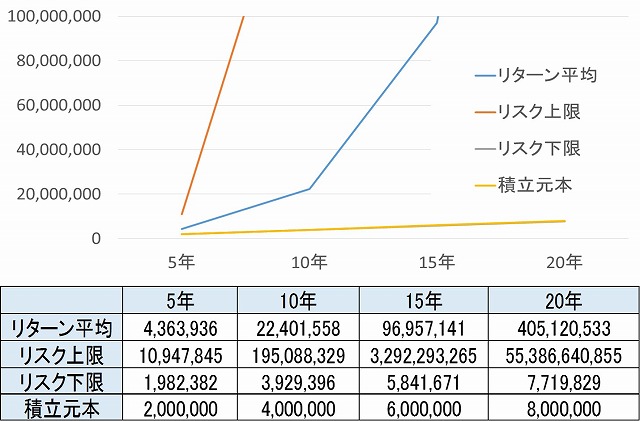

5年リターン(28.72)とリスク(14.54)を参考に、つみたてNISAで毎月33,333円(年間40万円)をひふみプラスに20年間投資した場合どうなるかを検討してみます。

グラフを突き抜けてすごい額になっちゃいましたね。

リスク上限・下限は95%の確率でこの間にリターンが収まることを示しています。

過去5年においてアベノミクスやら、東京オリンピックの誘致決定などで日本の株価が大きく伸びたこともあり、このような数値になりました。

ですが、今後20年もこの相場が続くとは考えにくいので、上の数値はあくまで机上の空論です。

決してグラフのようなリターンが期待できるのではなく、あくまで日本株に投資するファンドとして優秀であるという程度に留めて置いて下さい。

とにかくアクティブファンドで日本株に投資するならひふみプラスってことだね!

他の資産クラスと組み合わせるならどれが良いんですか?

それじゃ、次はポートフォリオについて紹介するね!

理想的なポートフォリオは?

ひふみプラスはつみたてNISAのアクティブファンドの中では、データ上は最も良いファンだということが分かりました。

ですが、ひふみプラスだけだと日本株のみにしか資産は分散できていません。

投資信託の基本は分散投資です!

資産クラスは大きく分けると9つに分類されます。

分散投資をすることで、仮に日本の景気が急激に悪くなっても、他の資産クラスでそのマイナス分をカバーすることも可能です。

ただし、アクティブファンドで他の資産クラスに投資したい場合は、投資対象が限られてきます。

と言うのも、金融庁の分類上では海外株と書いてあるものでも、結構日本株のウェイトが高いファンドがあり、分散投資の効果が薄くなるからです。

それぞれのファンドの特徴を簡単に紹介します。

各ファンドの特徴

それぞれのアクティブファンドの特徴をかいつまんで紹介します。

この中で日本株への投資比率が低いアクティブファンドは

- セゾン資産形成の達人ファンド

- フィディリティ・欧州株・ファンド

- フィディリティ・米国・優良株ファンド

この3つになりますが、この中で2と3のファンドは欧州・米国を中心に投資するファンドなので、分散投資の効果は薄いです。

この点も踏まえると、組み合わせとしては、

ひふみプラス+セゾン資産形成の達人

ひふみプラス+欧州株+米国優良株

この2通りになろうかと思います。

どちらにしても、株式への投資比率が100%なので、株よりも安全資産とされる債券への投資もしたい方もおられるかと思います。

ですが、残念ながら債券にだけ投資するファンドはつみたてNISAではインデックスファンドにもないんです。

ですので、債券を含んだバランスファンドを選ぶ必要があります。

債券の比率を高めるほど、リスクは抑えられますが期待リターンは低くなります。

120本もあるインデックスファンドの中で、債券を重視しているバランスファンドを1つ1つチェックしていくのは大変だと思うので、その見分け方をお伝えします。

ファンド名に次の名前が含まれている

債券重視・・・DCニッセイワールドセレクトファンド(債券重視型)など

債券シフト・・・SMT世界経済インデックス・オープン(債券シフト型)など

堅実型・・・たわらノーロードバランス(堅実型)など

これらのように、ファンド名から『安全性が高い』、『債券特化している』と分かれば、債券の比率が高いファンドです。

こうしたファンドと組み合わせるとリスクは低減できるので、ひふみプラス1本よりも安全性の高いポートフォリオになると思います。

ひふみプラス+セゾン資産形成の達人

ひふみプラス+欧州株+米国優良株

アクティブファンドだけで選ぶなら上記のどちらかの組み合わせで良いと思います。

実際に私の場合、インデックスファンドではありますがつみたてNISAでは『楽天・全世界株式インデックス・ファンド』の1本にしか投資していません。(※2018年末頃からは『eMAXIS Slim 先進国株式インデックス』と『eMAXIS Slim 新興国株式インデックス』に9:1の割合で運用しています。)

このファンドは、日本を含む世界中の株式に投資するファンドで、債券やリートには一切投資しません。

私個人としては債券だけでなく、リートも不要と考えています。その理由をここで紹介すると長くなってしまうので、過去に書いた記事を参考にしてみてください。

⇒投資信託|20代におすすめのファンドはたったの1本だけ!

つみたてNISAで選べるのはアクティブファンドだけではないので、インデックスファンドから選ぶという選択肢もあります!

『eMAXIS Slim 先進国株式インデックス』と『eMAXIS Slim 新興国株式インデックス』を組み合わせた『eMAXIS Slim 全世界株式(除く日本)』というファンドもあります。

『eMAXIS Slim 全世界株式(除く日本)』ならリバランスの必要もなく、ずっと積立投資し続けるだけでOKなので初心者の方でも安心ですよ!

Q&A

つみたてNISAではアクティブファンドの数が少ない理由

なんでアクティブファンドってインデックスファンドと比べて選べる本数が少ないんですか?

つみたてNISAは安定した資産運用ができるように国が作った制度だからです!

ん??どういうこと???

投資信託は『投資』という名前が付くだけあって、儲かることもあれば損することもあります。

安定した資産運用を目指す上で、大きく儲かる分には良いですが、大損をすると取り返しがつかないことになります。

そういった観点で考えると、インデックスファンドの方がアクティブファンドよりもリスクが低いので大損する可能性が少なくなります。

インデックスファンドの方が損をする可能性が低いという根拠については下記をご覧ください。

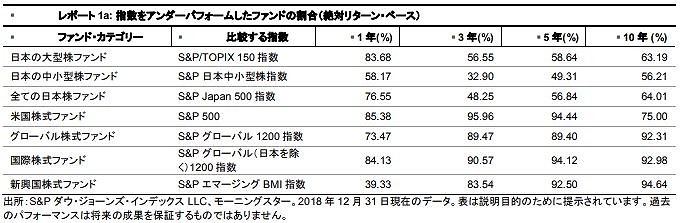

◆アクティブファンドがインデックスに負けた割合(2018年)

このデータは簡単に言うとアクティブファンドがインデックスファンドにリターンで負けた割合を示しています。(厳密に言えば、インデックスとアクティブファンドの比較なので信託報酬料がかかるインデックスファンドとの比較ではないです。)

どの資産クラスにおいても、半数以上のアクティブファンドはインデックスに負けています。

こうした背景があって、インデックスファンドの方が良いと考えられます。

それに、本来5,000本以上ある日本で投資できるファンドの9割程度はアクティブファンドなのに、つみたてNISAで運用できるファンドの9割はインデックスファンドです。

いかに国がつみたてNISAで安定した資産運用を望んでいるかが伺えます。

NISAとiDeCoってどう違うの?

つみたてNISAだけじゃなくてiDeCoもやろうと思うんだけど、どう違うんですか?

それぞれの特徴を紹介するね!

NISAに興味がある方は、少なからず税金を抑えて投資をしたい方だと思います。

実はiDeCoの方がNISAよりも節税効果ははるかに高いんです。

両者の違いを簡単に紹介します。

【iDeCo】

メリット・・・積立てた額が課税所得から引かれるので所得税や住民税が安くなる。運用益はNISAと同じく非課税。資産の入れ替えができる。

デメリット・・・選べる投資先が限られている。60歳になるまで引き出せない。受取の際に課税される。(公的年金等控除もしくは退職所得控除を適応すれば無税で済むケースも少なくない。)

【つみたてNISA】

メリット・・・運用益が非課税。いつでも引き出せる。

デメリット・・・選べる投資先が限られている。資産の入れ替えはできない。

税制面で大きな違いがあり、iDeCoの方が節税効果は非常に高いです。

一方、つみたてNISAはいつでも引き出せる点が魅力的です。

もう一つ大きな違いとして、iDeCoは非課税枠を使うことなく資産の入れ替えができることです。

つみたてNISAの場合、資産を入れ替える場合、一度売ってから買い変える必要があります。

そうすると、40万円という貴重な非課税枠を無駄に削ることになるで、資産の入れ替えにはiDeCoの方が優れいています。

つみたてNISAは20歳以上なら誰でもできますが、iDeCoはできる人が限られています。

もし自分がiDeCoに加入できるなら、つみたてNISAよりもおすすめですよ!

サラリーマンでもiDeCoに入れるようになった!と言われていますが、大手企業に勤めている方の大半は加入できないと思います。自分が加入対象かどうかは下記の記事を参考にしてみてください。

⇒イデコの対象者は?詳細を詳しく教えます!

まとめ

- つみたてNISAでアクティブファンドから選ぶなら『ひふみプラス』がおすすめ

- アクティブファンドはシャープレシオを特に重要視しよう!

- 金融庁の分類ではアクティブファンドにインデックスファンドも混じっているのでご注意を!

つみたてNISAで投資できるファンドは日々増えています。あくまで2018年1月20日時点での私のおすすめを紹介しました。

今後の状況によってはもっと良いファンドがでてくるかもしれませんが、今回紹介した指標を参考にすれば、その時のベストなファンドが選べるはずです。

年に1回で良いので、投資するファンドの見直しは定期的に行って下さい。少しでも運用成績が良い結果に繋がると思います!