こんにちは!イデコを楽天証券で始めて失敗したキリコです。

私はイデコを初めて数年になりますけど、口座開設は結構適当にしてしまっていて、楽天でNISAをやってるからイデコも同じいいかなぁって安易に考えて始めてしまったんです。

そのせいで金融機関選びの大切な2つのポイントを意識せずに始めて後悔しているという所があります。

今回はその口座選びで大切な2つのポイントを紹介して、100ほどある金融機関の中から最適な1つにまで絞っていきます。

この記事を通じて、私のように後悔せずに自分にあった金融機関が自信を持って口座開設ができるようになって頂ければと思っています。

You Tubeでも紹介していますので、通勤中や寝る前など聞き流したい方は動画をご視聴下さい。

口座選びで大切な2つのポイント

- 口座管理手数料(口座維持手数料)が安い

- 投資したい最安値のインデックスファンドを扱っている

イデコの金融機関を選ぶ上で大切なポイントは上記の2点です。

とにかくコスト!投資したい安いファンドが買える安い金融機関で口座開設をすべきだと考えています。

それはなぜなのか?その根拠を順に紹介していきます。

イデコは口座管理手数料が安いほど良い!

イデコはNISAや特定口座などと違って、始めるときと、投資期間中と、受け取り中にそれぞれ手数料がかかってしまいます。

始めるときや、受け取り中にかかる手数料は基本的にどの金融機関でも値段はほとんど同じですが、投資期間中にかかる口座管理手数料はけっこう差があります。

安いところだと170円くらいなんですが、高いところだと600円くらいします。

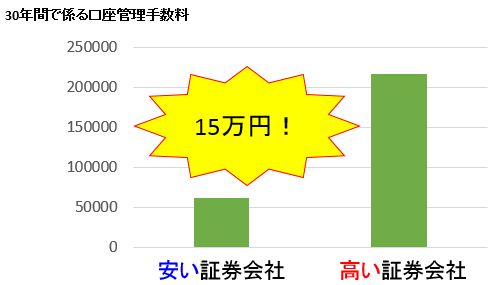

仮に30年間運用をしたとすると、そのコスト差は15万円!

基本的にどこの証券会社で始めても、同じファンドであれば運用成績に差はないので、イデコの口座管理手数料は安ければ安いほど良いと思っています。

ただ、いくら安くても投資したいファンドがないと意味がないので、そのファンドの条件についても紹介します。

投資したい最安値のインデックスファンドを扱っていること!

投資信託をすると、信託報酬料って言われる維持コストが発生します。

この信託報酬料を意識するかしないかで、NISAとかでもそうですが、イデコでも運用成績に大きく影響します。

投資信託にはインデックスファンドとアクティブファンドって呼ばれる2種類のファンドがあって、ざっくり言うと、インデックスファンドは低コストファンド。アクティブファンドは高コストファンドです。

広く知られていることですけど、低コストのインデックスファンドは、高コストのアクティブファンドよりも長期で見れば運用成績は平均的に優れていると言う風に言われています。

詳しい内容は下記の記事を参照ください。

インデックスファンドとアクティブファンドの違いを紹介し、どちらが優れいているかを過去のデータを元に検証してみました。

なので、自分が投資したいと思っている米国株だったり、先進国債券だったり、全世界株といった様々な資産クラス内で最安値のインデックスファンドを選ぶべきだと思っています。

では、ここから最安値のファンドを扱う最安値の金融機関を具体的にしていきます!

最良の金融機関を見つけるフローチャート

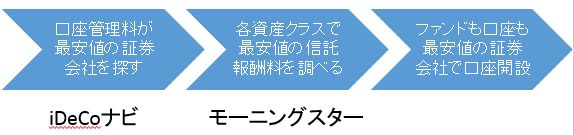

まずは、現時点で口座管理手数料が最安値の証券会社を「iDeCoナビ」というサイトで探していきます。

続いて、投資したい資産クラスの最安値ファンドを「モーニングスター」のサイトを参考に探していきます。

そして、最後に投資したい最安値のインデックスファンドを取り扱う、最安値の証券会社を決めて、そこで口座開設の手続きをすればOKです。

では、この手順で100ほどある金融機関の中から最良の所を絞っていきますね!

口座管理手数料が最安値の金融機関

- イオン銀行

- 大和証券

- 松井証券

- マネックス証券

- 三井住友銀行

- 楽天証券

- auアセットマネジメント

- auカブコム証券

- SBI証券

iDeCoナビで口座管理手数料が最安値の金融機関は9件ありました。

このデータはあくまで2020年6月25日時点でのものになりますので、最新の情報はご自身で確認して頂くのがベストです。

他にも安い金融機関が見つかるもしれません!

では続いて、米国株、全世界株、国内債券などの各資産クラスで最安値のインデックスファンドはどこなのか?その信託報酬料は一体いくらなのかを紹介していきます。

最安値のインデックスファンド

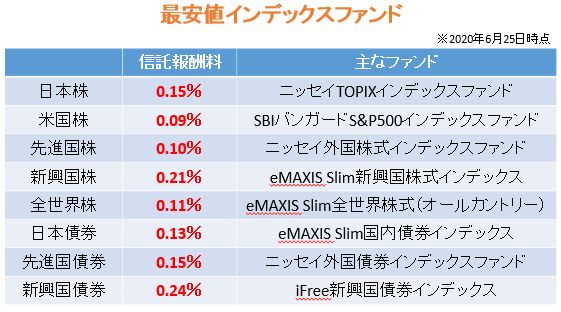

上図は2020年6月25日時点にモーニングスターを参考に代表的な資産クラスと、その中で最安値のインデックスファンドと信託報酬料を一覧にしたものです。

信託報酬料が同率で最安値のファンドがたくさんありますので、ココで紹介している主なファンドっていうのは、とりわけ資金が多く集まっているファンドを一例にしています。

なので、ここでお伝えしたいのは、どの資産クラスでどのファンドが最安値なのかというよりも、どの資産クラスだと最安値の信託報酬料はいくらなのかという赤字の所をご覧いただけたらと思います。

ただし気をつけて頂きたいのが、特にここ数年はインデックスファンドのコスト競争が激しく行われていて、既存のファンドがコストを引き下げたり、新しく安いファンドが次々と登場しています。

そのため、最新の情報はやはりご自身で確認して頂くのがベストだと思います。

あれ?じゃあ、最安値のインデックスファンドに投資しても将来的には高いファンドになっちゃう可能性もあるって事ですよね?

たしかにそうかもしれないけど、今現在で最安値のファンドはコスト競争に意欲的ファンドばっかりなので、他の安いファンドが登場しても追随する形でコストを下げてくれる可能性が高いので、将来的に後悔することは少ないのかなと思っています。

では、最後に紹介した口座管理手数料が最安値の証券会社で、これらの最安値のインデックスファンドの取り扱いがあるかどうかっていうのを見ていきます。

イデコに最適な金融機関はココだ!

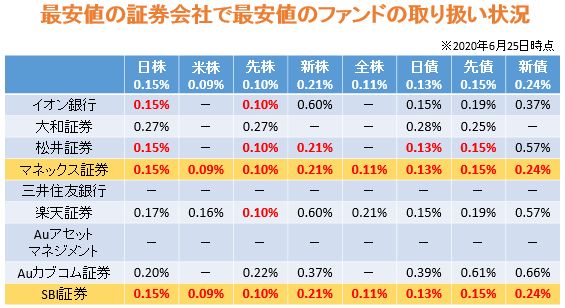

この表のは、これまでの内容をまとめたものです。

各金融機関で最安値のファンドを信託報酬料を書いています。赤字の所が最安値ファンドの取り扱いがある金融機関になります。

こうやって見ると、マネックス証券とSBI証券が全ての資産クラスで最安値のインデックスファンドを取り揃えているイデコに最適な金融機関と言えます。

あとこの表では各地域の株と債券しか書いてませんが、国内リートと海外リートもSBI証券とマネックス証券は最安値を取り揃えています。

先進国株のインデックスファンドだけに投資したい場合は、楽天証券やイオン銀行などでも良いかもしれませんが、イデコで何十年も運用を続けていくと運用方針の転換をしたり、若いときは株中心で、リタイアが近くなったら債券も混ぜていこうと考える方もおられると思います。

そう考えると幅広く最安値のファンドに投資できるSBI証券かマネックス証券のどちらかを選ぶのが良いと思います。

iDeCoって1つの証券会社でしか口座開設できないよね?どっちが良いの?

現状はどちらで口座開設してもあとで後悔することはないと思いますが、SBI証券の方がファンドの取り扱い数はマネックス証券よりも2~3倍ほど多いので、今後、色々なファンドに投資する可能性があることを考えると、臨機応変に対応できるSBI証券の方が選べるファンドの数が多くて良いのかなって考えてます。

まとめ

- 口座管理手数料が安い金融機関

- 最も安いインデックスファンドの取り扱いがある

iDeCoの口座開設を一日でも早くできれば、その分お得に節税できますし、毎月コンスタントに無理なく積立継続すれば、より幸せな老後生活を迎えられると思っています。

ただ、口座開設をしたあとも多少のメンテナンスが必要で、長期投資において複数のファンドで運用する場合はリバランスという、目標とするファンドの保有割合を調整する作業が必要になりますので、このリバランスも忘れずに行った方が良いと思います。

投資信託のリバランス方法について、スイッチングと配分変更のやり方を紹介しています。また、両者のメリット・デメリットからNISAやideco、課税口座でのリバランス方法の使い分けについても紹介しています。...

イデコは最低でも60歳までお付き合いする金融機関になりますので、有名な証券会社だからとか、ランキングで良かったからとか、私と同じように安易に決めて失敗しないように気をつけてくださいね!