投資信託はリバランスが大切って聞くんですけど具体的にどうやったら良いんですか?

こんにちは。お金の学校のキリコです!

投資信託を長期保有する上で、リバランスが大切って書籍には紹介されていますが、具体的にどうやるのか気になりますよね?

リバランスの方法は配分変更とスイッチングという2種類のやり方があって、idecoやNISAといった口座の種類によって、その方法は変えた方が良いです。

NISAなら配分変更、idecoや課税口座ではスイッチングと呼ばれるリバランス方法がオススメです!

You Tubeでも紹介していますので、通勤中や寝る前など聞き流したい方は動画をご視聴下さい。

2種類のリバランス方法

冒頭でもお伝えした通り、リバランスの方法は下記の2種類があります。

- スイッチング

- 配分変更

それぞれの具体的な方法を紹介していきますね!

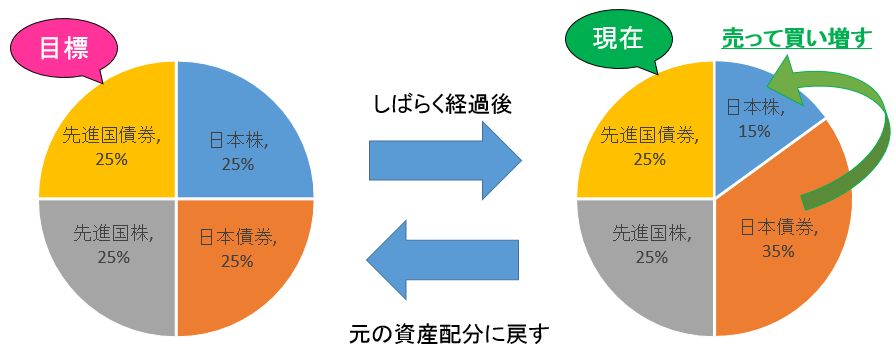

スイッチング

スイッチングのやり方は簡単です。

目標とするポートフォリオにするために、増えすぎた資産を売却して、少ない資産を買い増すだけです。

上図の例だと、日本債券のファドを10%売って、日本株ファンドにその金額を買付すればOKです。

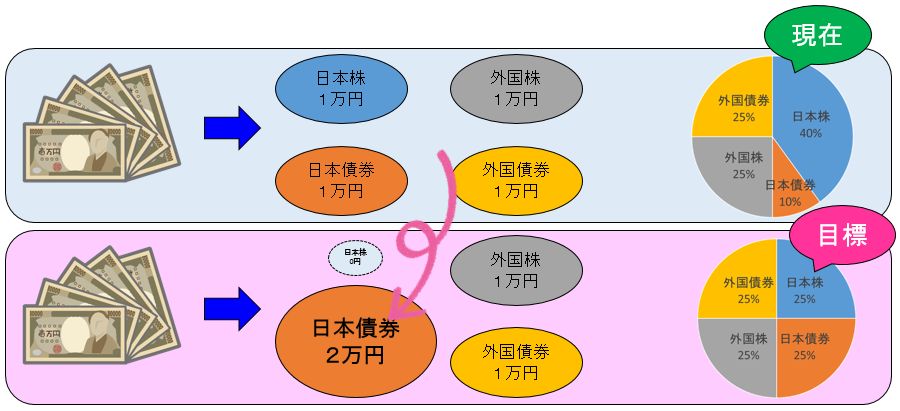

配分変更

配分変更はスイッチングと異なり売却をしないリバランス方法になります。

目標のポートフォリオに近づけるために、増えすぎた資産には投資をせずに、減っている資産に積立していくやり方になります。

上図だと、日本株の資産が目標よりも増えすぎていて、日本債券が少なくなっています。

この場合は、日本株ファンドへの積立を一度やめて、その浮いた分で日本債券の積立額を増額します。

こうすることで、すぐには元のポートフォリオに戻りませんが、時間をかけて戻っていきます。

スイッチング・配分変更の特徴

ここまでに紹介したスイッチングと配分変更は、どちらもメリット・デメリットがあります。

メリット・・・早期に目標のポートフォリオに戻すことができる

デメリット・・・売却を伴うのでNISAの場合は非課税枠を無駄にする。余計な売買手数料が係る可能性もある。

メリット・・・売買に伴う余計な手数料が発生しない。NISAの非課税枠を無駄にしない。

デメリット・・・目標のポートフォリオに戻すまでに時間が係る

投資信託によっては、購入手数料や売却手数料(信託財産留保額)が設定されており、売買頻度が多いとそのコスト分だけ損をしてしまいます。

そうしたファンドに投資している場合は、スイッチングよりも配分変更の方がコストを節約できます。

また、ポートフォリオが崩れたまま運用をすると、期待されるリターン・リスクからズレてしまいますので、想定以上に大きな損失を抱える可能性もあります。(逆もありますが。)

そのため、ポートフォリオは崩さず維持して、崩れた場合はできるだけ早くにリバランスする事が必要です。

idecoやNISAでの使い分け

スイッチングと配分変更の一番の違いは売却を伴うかどうかです。

特にNISAやつみたてNISAの場合は、年間の非課税枠が120万円、40万円と決まっていますので注意が必要です。

つみたてNISAだと年間40万円までの投資になりますが、売却して新たに購入したとすると、売却した分の非課税枠は戻らずに、残った非課税枠で投資をしないといけません。

こうした事から、年間の投資枠が決まっているNISAでのスイッチングは不利で、配分変更のやり方をとった方が良いです。

一方で、特定口座や一般口座といった課税口座やidecoの場合は、非課税枠売却して買い増ししても特に不都合はないので、リバランスが早期にできるスイッチングの方が良いと思います。

リバランスはいつするのか?

複数のファンドを保有していれば必ずと言って良いほど、目標のポートフォリオが崩れてきます。

と言っても、数日、数週間で大きく崩れる事はないので、半年から年に1回位の頻度でポートフォリオのチェックをしています。

コロナショックなどの株価の変動がニュースになった場合は、大きく崩れる可能性があるので、その際は臨時メンテナンスとしてポートフォリオをチェックするようにしています。

リバランスをする基準については、ポートフォリオが1~2%くらいズレる事は多々あるので、私の場合は5%以上のズレが生じたらリバランスするようにしています。

まとめ

- リバランス方法は2種類!『配分変更』と『スイッチング』

- NISAでは配分変更、idecoや課税口座ではスイッチングでリバランス

- 半年から1年に1回位の頻度でポートフォリオをチェックして5%以上ズレたらリバランス

投資信託を10年、20年と長期保有していくと目標とする資産配分はズレてきます。

放置していると期待リターン、想定リスクから大きくズレてしまい、運用が失敗してしまうかもしれません。

慣れてくると数分、数十分でリバランスはできますし、年に1,2回程度の作業なので面倒くさがらずにやる事をおすすめします。

余剰金ができたら追加投資してリバランスするという方法もアリですよ!