パッシブ運用(インデックス運用)とアクティブ運用ってどっちがいいんですか?

私としてはパッシブ運用の方がおすすめですよ!

投資信託のファンドはパッシブ運用とアクティブ運用の2種類に大別できます。

一言で投資信託と言っても両者には大きな違いがあり、私自身はパッシブ運用が良いと思っています。

アクティブ運用が決して悪いわけではないのですが、腕に自身がある人が選ぶものだと思っています。

今日の授業はパッシブ運用とアクティブ運用の違いを紹介しながら両者を比較していくよ!

- パッシブ運用・アクティブ運用の比較

- パッシブ運用とアクティブ運用の見分け方

- 結論!どっちを選ぶべきか?

ファンド選びに迷っているあなたの参考になれば幸いです。

パッシブ運用・アクティブ運用の比較

投資信託にはパッシブファンド(インデックスファンド)、アクティブファンドの2種類があります。

両者の違いは、インデックス(指標)に沿ったリターンを狙うか、それ以上を目指すかの違いです。

(例)

パッシブ・・・日経225と同じ値動きを目指しているファンド

アクティブ・・・日経225を上回る値動きを目指すファンド

上記の例だとインデックス(指標)は日経225になります。

このように、指標と連動した値動きをするか、それ以上を目指すかでパッシブかアクティブかの違いがあります。

パッシブとアクティブの違いが分かったけど、アクティブの方が利益出そうだからパッシブより良いんじゃないの?

単順にパッシブとアクティブの違いを見るとそう感じるかもしれないけど、個人的にはパッシブがおすすめだよ!

なぜパッシブの方がおすすめなのか?

よくパッシブファンドとアクティブファンドの比較に用いられるデータがあります。

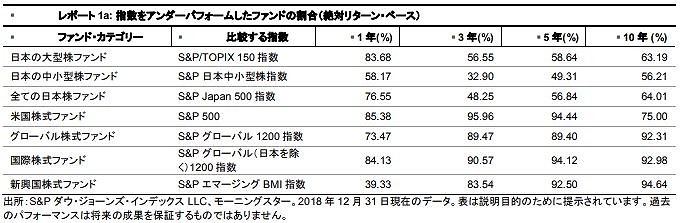

◆アクティブファンドがインデックスに負けた割合(2018年)

上記の表はアクティブファンドが各指数にリターンで負けた割合を示しています。

ほぼ全ての資産クラスがどの期間をとっても5割以上はパッシブに負けている事が分かります。

ほんとだ!新興国株なんて10年リターンでみたら9割近く負けてるんだね!

10年リターンで見たらほとんどのファンドが6割以上は負けてますね!

このように、勝率だけで見ると総合的にパッシブファンドの方が優れている事が言えます。

アクティブファンドにも良い所はないのか?

平均的に見てパッシブファンドの方が優れていることを伝えてきましたが、アクティブファンドが全て悪いわけではありません。

10年リターンで見たら、資産クラスによって1割~4割のアクティブファンドはパッシブに勝っているとも言い換えられます。

アクティブファンドの運用方針、組入ファンド、今後の世界経済の動向などを考慮して選べばパッシブに勝つことも可能です。

ですが、私も含めて普通の人はそんな未来の事まで予測できないですよね?

だからこそ、冒頭の方で『アクティブファンドは腕に自信がある人が選ぶファンド』と言ったのはこのためです。

なんでアクティブファンドはパッシブファンドに勝てないのか?

パッシブファンドであれば、指標に沿ったファンドを組み入れて運用しておくだけでよいので、運用はとてもシンプルです。

日経225に連動するファンドであれば、日経新聞社が選定した225社の株を勝って運用しておけばOKです。

対して、日経225を上回るリターンを目指すアクティブファンドであれば、225社の中でも飛び切り利益が出そうな株を徹底的に調べて、いくつかに絞って、その時々の情勢に合わせながら売買をしていきます。

このようにアクティブファンドは企業の業績調査、世界経済の動向などを調べる手間がとてもかかるため、運用コスト(信託報酬料)が高くなってしまい、運用利益とコストを差し引くとパッシブファンドの方が優れている事が多いということが考えられます。

アクティブはパッシブよりも利益は出やすいかもだけど、手数料負けしてしまう可能性が高いってことですね!

パッシブとアクティブの違いはわかったけど、ファンドを調べるときにどっちの運用方針なのかどうやったら分かるの?

パッシブ運用とアクティブ運用の見分け方

パッシブ運用とアクティブ運用を見極める方法はいくつかあります。

- ファンドの運用方針から調べる

- ファンド名に『インデックス』とあればパッシブ運用

- 投資信託の検索機能でパッシブ運用のファンドのみを調べる

- 信託報酬料が高いファンドは大体アクティブ運用

それぞれについて、もう少しだけ詳しく紹介していきます。

パッシブ運用とアクティブ運用の調べ方

パッシブ運用かアクティブ運用かどうかを見極める最も堅実な方法はファンドの運用方針を見ることです。

運用方針は証券会社のホームページなどで紹介されているファンドの詳細に記載があります。

【例:日本債券のアクティブファンド】

わが国の公社債に投資し、FTSE日本国債インデックスをベンチマークとし、これを中・長期的に上回る運用成果をあげることを目標に運用を行います。(※明治安田日本債券ファンドの一部抜粋)

>(要約)日本国内の債券に投資するファンドで、FTSE日本国債インデックスという指標を対象に、これよりも上回る成績を目指して運用をするファンドである。(=日本国債券のアクティブファンド)

【例:先進国株のパッシブファンド】

日本を除く主要先進国の株式に投資することにより、MSCIコクサイ インデックス(配当込み、円換算ベース)に連動する投資成果をめざします。 (※ニッセイ外国株式インデックスファンド)

>(要約)日本以外の株に投資するファンドで、MSCIコクサイ インデックスという指標を対象に、これと同じ値動きを目指して運用するファンドである。(=先進国株のパッシブファンド)

ただし、ファンドによっては運用方針がややこしくてアクティブなの?パッシブなの?って思うこともあるかもしれません。

その場合は、次から紹介する方法を参考にしてみてください。

まずは、ファンド名を見てください。『◯◯インデックスファンド』と言った、ファンド名にインデックスという名前が付いていればパッシブ運用のファンドです。

この他にも、楽天証券やSBI証券などのホームページでは、投資信託を検索する機能があります。その検索条件に『インデックス』とあるので、そこにチェックをつけて検索すればパッシブファンドのみを抽出する事が可能です。

また、大雑把な調べ方ですが、信託報酬料が1%以上を超えるファンドは大体アクティブファンドと考えて差し支えないです。

結論!どっちを選ぶべきか?

ここまで紹介してきた通り、勝率で考えるとパッシブ運用を選んだ方が無難です。

ただし、『今後の為替の値動きが予想できる』、『今後伸びる業種や対象地域が分かっている』などの投資に自信がある方は、アクティブ運用を選ぶのもアリかもしれません。

ですが、毎日そうした情報を収集するのは手間ですし、知り得た情報が必ず株価などに反映されるとも限りません。

そうした観点からも個人的にはパッシブ運用が良いと思います。

まとめ

- アクティブ運用よりもパッシブ運用のファンドがおすすめ

- パッシブ運用の方がアクティブ運用のよりも勝率が高い

今日の授業はアクティブ運用とパッシブ運用の違いを紹介してきました。

一見するとアクティブの方が利益が沢山出て儲かりそうな印象ですが、実際はそう上手くいかない事がデータで示されています。

少しでも儲けたくて、アクティブを選びたい気持ちは分かりますが、必ずしも大幅なプラスの利益をもたらしてくれるわけではありません。

私も含め、腕に自信がない方はパッシブの方が無難だと思いますよ!