アセットアロケーションとポートフォリオってどう違うんですか?一緒ですよね?

似てるようで全く違うから、しっかりと区別して覚えておくと良いですよ!

投資をする上で重要な要素としてアセットアロケーションやポートフォリオが挙げられます。

どちらも資産配分の意味で紹介されるのですが、両者には明確な違いがあります。

ポートフォリオの方が取り上げられがちですが、実はアセットアロケーションの方がとても重要です。

両者の違いを正しく理解できると、資産運用はより成功する可能性が高くなるはずです!

今日の授業はアセットアロケーションとポートフォリオについて紹介します。

- アセットアロケーションとポートフォリオの違い

- アセットアロケーション・ポートフォリオをどうやって決める?

- ポートフォリオの見直し(リバランス)について

両者は似ているようで意味合いは異なるので違いをしっかり知っておきましょう!

アセットアロケーションとポートフォリオの違い

アセットアロケーションもポートフォリオも『資産配分』という意味合いで使われていますが、同じではありません。

図のように投資する金融商品の資産クラスの配分を決めたのがアセットアロケーションです。

対して、アセットアロケーションに沿って各資産クラスの具体的な金融商品(ファンド)を決めたのがポートフォリオです。

それじゃ、両者について詳しく紹介するね!

アセットアロケーション

アセットアロケーションは資産クラスの配分を指します。

投資信託においてどんな資産クラスがあるのかというと、、、

このように主に3つの対象地域と3つの金融商品があります。

この他にも、コモディティ(金など)もあります。

投資信託だけでのアセットアロケーションであればこうした考えでOKですが、自分の全財産の配分を考えるなら、現金や保険なども入れて紹介している書籍もあります。

ポートフォリオ

ポートフォリオは各資産クラスにおいて具体的にどこのファンドにどのくらいの割合で投資するかの比率を決めます。

各資産にどのようなファンドがあるのか具体例を挙げます。

【日本株】

ニッセイ日経225インデックスファンド

DAIM国内株オープン

【日本債券】

eMAXIS Slim国内債券インデックス

明治安田日本債券ファンド

【日本リート(Jリート)】

新光J-REITオープン

インデックスファンド Jリート

【先進国株】

たわらノーロード 先進国株式

EXE-i つみたて先進国株式ファンド

【先進国債券】

iFree 新興国債券インデックス

SMTグローバル債券インデックス・オープン

【先進国リート】

三井住友・DC外国リートインデックスファンド

たわらノーロード 先進国リート

【新興国株】

楽天・新興国株式インデックス・ファンド

SMT 新興国株式インデックス・オープン

【新興国債券】

eMAXIS 新興国債券インデックス

インデックスファンド海外新興国(エマージング)債券(1年決算型)

【新興国リート】

eMAXIS 新興国リートインデックス

SMT新興国REITインデックス・オープン

ここまで紹介してきたように、投資信託をする上で、まずはアセットアロケーションで投資対象の地域や金融商品の割合を決めます。

その次に、具体的なファンドを決めて、アセットアロケーションに沿った割合で投資するのがポートフォリオです。

ポートフォリオとアセットアロケーションって同じ意味だと思ってたけど、全然違うんだね!

そうなんですよ!特にアセットアロケーションは超重要だからしっかり考えないといけないよ!

なぜポートフォリオよりもアセットアロケーションが重要なのか?

色々な書籍やサイトなどで言われていることですが、投資信託の運用成績を決める要因としてアセットアロケーションは9割程度関係していると言われています。

ポートフォリオの運用成績を決める要因

引用元: Determinants of Portfolio Performance(Financial Analysts Journal / January-February 1995)

英語の表で少し見づらいかもしれませんが、運用成績はアセットアロケーションが9割程度関係していると関連付けた有名な論文から表を抜粋したものです。

少しでも分かりやすいように私の解釈も交えながら簡単に内容を解説します。

アセットアロケーションがどのくらい運用成績に影響を与えるのか3種類のパターンに分けています。

Table1(表1:左側)3種類の運用パターン

Ⅰ:インデックスファンドグループ(TOPIX、NYダウなど決まった銘柄を組入れたファンド)(≒アセットアロケーションが固定されたグループ)

Ⅱ:Ⅰのファンドで投資タイミングを判断して売買するグループ

Ⅲ:Ⅰのファンドで儲かりそうなファンドに投資比重を高めたグループ

Ⅳ:実際の運用成績

売買タイミングの影響=Ⅱ-Ⅰ

組入ファンドの影響=Ⅲ-Ⅰ

Table7(表7:右側)3種類の運用パターンが運用成績に与えた影響

Ⅰ:93.6%

Ⅱ:95.3%

Ⅲ:97.8%

Ⅳ:100.0%

つまり、アセットアロケーション(Ⅰ)だけで93.6%の影響があった。

売買タイミング(Ⅱ-Ⅰ)は95.3%‐93.6%=1.7%しか影響がない。

組入ファンド(Ⅲ-Ⅰ)は97.8%‐93.6%=4.2%しか影響がない。

論文から言えることは、売買タイミングや組入ファンドをどれだけ考えてもその影響は5~6%程度しかないです。

そのため、運用成績のほぼ全てを決めるのがアセットアロケーションと言っても過言ではないと言えます。

どうしても、組入れるファンドや売買のタイミングに意識が行きがちですが、それらは運用成績に少ししか寄与しないということが言えますね!

アセットアロケーション次第で運用結果が大きく変わるってことですね!

アセットアロケーション・ポートフォリオをどうやって決める?

ここまででポートフォリオ(組入れる具体的なファンド)ではなくアセットアロケーション(資産配分)が運用成績に大きな影響を与える事が分かりました。

では、実際にどうやってこれらを決めたら良いのか、私のやり方を紹介していきます。

アセットアロケーションの決め方

アセットアロケーションを決める上で大事な要素が4つあります。

いつまで・・・5年後、10年後など

いくら必要・・・100万円、500万円など

用意できる頭金・・・初回で購入できる金額(0円でも問題ない)

毎月積立できる金額・・・毎月いくらずつ積立られるか(投資信託は100円から積立可能です。)

まず、どんなアセットアロケーションが儲かるのか?という考え方は捨ててください。

ブログ内で何度も言ってますが、自分は『いつまでに』、『いくら欲しい』かを先に考えてみてください。

子供の大学資金のために、10年後までに500万円欲しい

老後資金のために、30年後までに3000万円欲しい

家の頭金のために、5年後に100万円欲しい

こうした、具体的な期間と金額がないとアセットアロケーションは決められません。

そして、その後に『頭金はいくらあるか』、『毎月いくら積立てられるか』を明確にする必要があります。

銀行に100万円ほど余裕があるから初回購入時の頭金にする

毎月3万円ずつ貯金してきたけど、その分を投資信託に回す

こうした具体的な金額もアセットアロケーションを決める上で必要です。

特に頭金(初回購入金額)は無理して入れすぎないようにしてください!0円でも構いません。

投資に回すお金は余剰金がベストであり、今後必要となるような生活費まで運用に回すのは良くないです。(運用が100%成功するとは限りませんので。)

投資信託を失敗したらどれくらいの損失がでるのかを下記の記事で紹介しています。気になる方は参考にしてみてください。

⇒投資信託で大損したら損失はどのくらい?これから始める方は必見!

一般的に、毎月の生活費の6ヶ月、長くても2年分の現金は手元に置いておくと良いとされています。

頭金に関しては、毎月の支出額☓6ヶ月~24ヶ月分を銀行などに残した上で運用に回しましょう!

ここまで来たら、自分の目標金額に対する必要な利回り(銀行預金で言う利率)が決まってきます。

必要利回りの計算はモーニングスターの『金融電卓』を使えばすぐに計算できます。

目標利回りが決まったら、アセットアロケーションを決めるのに便利なツールがあります。

アセットアロケーション決定のおすすめツール

アセットアロケーションはモーニングスターが提供しているツールを使うと便利です。

引用元:モーニングスター

先程までに決めた、頭金、毎月の積立額、運用期間、目標金額を入力すれば、必要な利回りが自動で計算され、推奨のアセットアロケーションまで表示されます。

下記の記事で目標利回りに対する資産配分の決め方を紹介しています。自力で決めたい方は参考にしてみてください。

⇒投資信託は分散投資を!おすすめの配分を紹介するよ

アセットアロケーションが決まったらポートフォリオはどうやって決めるんですか?

ポートフォリオの決め方

アセットアロケーション(資産クラスの資産配分)が決まったら、具体的に組入れるファンドを検討していきましょう!

投資信託にはインデックス(パッシブ)・アクティブの2種類の運用方針をとるファンドが存在しますが、個人的にはインデックスファンド(パッシブ運用)の方がおすすめです。

インデックスファンドと言っても、仮に日本株に投資するファンドでも下記のように沢山あります。

ニッセイ日経225インデックスファンド

たわらノーロード 日経225

日経225ノーロードオープン

iFree 日経225インデックス

eMAXISSlim国内株式(日経平均)

楽天証券で検索しても、この他に70件以上の日本株に投資するインデックスファンドがあります。

そうなってくると、どれを選べば良いか分からないですよね?

でも、答えは簡単です!『信託報酬料が最安値』のファンドを選べばOKです。

インデックスファンドの場合、どれを選んでもリターンに大きな差はありません。であれば、信託報酬料(運用コスト)が最安値のファンドが最も投資効率は良くなります。

信託報酬料が最安値のファンドがいくつかあったり、他の要因を考えてファンドを選ぶ方法もあります。

インデックスファンドを選ぶのに信託報酬料が最重要項目ですが、それ以外の純資産やシャープレシオなどといった指標で差別化したい方は下記の記事を参考にしてみてください。

⇒投資信託は運用実績で比較しよう!ファンドの絞り込み方を紹介するよ

ポートフォリオが決まったから、あとはほったらかしでOKですよね?

待って!待って!!ポートフォリオにはメンテンスも必要なんだよ!

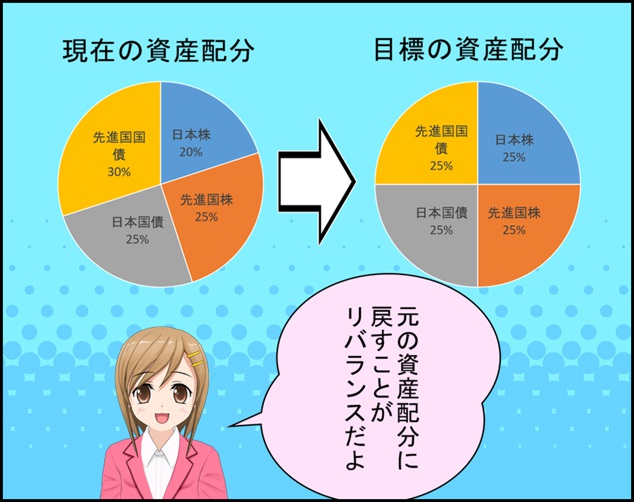

ポートフォリオの見直し(リバランス)について

アオイくんが言うように、ポートフォリオが決まったらあとはほったらかしておきたい所ですが、半年から1年に1回くらいはメンテナンス(リバランス)が必要です。

上図の左側のように、投資信託を運用していくと調子の良い資産クラスとそうでない所がでてきます。

そのまま放置し続けると、想定していた利回りからずれて、目標金額に届かなくなるかもしれません。

そのために、当初決めたアセットアロケーションになるように、組み入れたファンドを売買して元に戻してやる必要があります。これをリバランスと言います。

ファンドの価格は日々増減しているので、決めたアセットアロケーションから毎日少しずつズレてきます。

私の場合は目安として5%以上ズレたらリバランスをするようにしています。

多くのインデックスファンドは売買手数料が無料の所が多いので、リバランスをしてコスト負けする心配はないと思いますよ!

動画で今日の授業を復習

まとめ

- アセットアロケーションは資産クラスの配分決め

- ポートフォリオは具体的なファンドの配分決め

- アセットアロケーションは運用成績の9割程度を決めるほど重要

- アセットアロケーションは目標利回りを決めてから考える

- ポートフォリオは信託報酬料が最安値のインデックスファンドの組入れがおすすめ

アセットアロケーションとポートフォリオの違いは少しでもクリアになったでしょうか。

投資信託をする上でアセットアロケーションは運用成績の9割程度を決定する非常に重要な要素です。

ポートフォリオで組入れるファンドを真剣に選ぶよりも、アセットアロケーションに力を入れてみてはいかがでしょうか。

両者の違いを知って、お互い運用を成功させていきたいですね!

“アセットアロケーションとポートフォリオの違いは?投資信託を例に紹介” への1件のフィードバック