投資信託でめっちゃ儲かった~!

丸儲け!丸儲け!!ウシシシ

アオイくんよかったね!

でも、儲かった分は確定申告して税金を払わないといけない場合もあるよ!

投資信託で得た利益は税金が発生して、確定申告をしないといけない場合があります。

儲かった利益は正しく申告しないと、脱税のトラブルになる可能性があるので要注意です!

今日の授業は投資信託と税金について紹介するよ!

- 投資信託にかかる税金の計算方法

- 確定申告について

- 投資信託の税金に関してのQ&A

まずは、投資信託にかかる税金と確定申告について勉強していきましょう!

投資信託の税金と確定申告について

投資信託には利益に応じて税金が発生します。

税金=所得税15%+住民税5%=20%(2038年以降)

このように、投資信託には利益に対して約20%の税金が発生します。

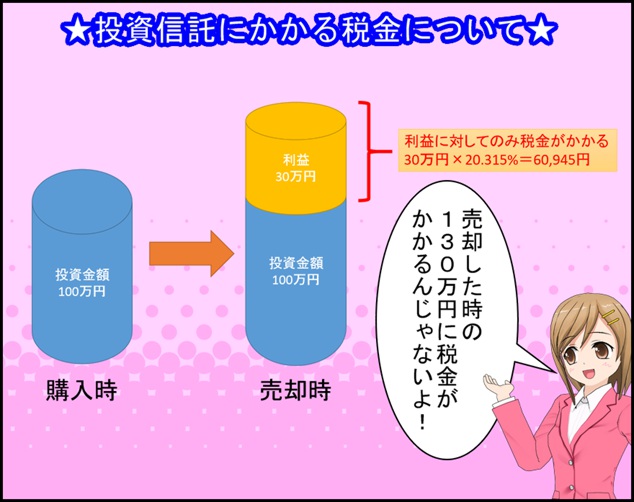

例を見て実際に掛かる税金の計算方法を見てみましょう!

売却した金額全てに税金がかかるんじゃなくて、利益にのみかかるので間違わないようにね!

税金が発生するのは、売却益や分配金で利益が出た時のみですので、投資額よりも利益が少なければ税金は発生しません!

では、投資信託で得た利益の税金を納める方法(確定申告)について見ていきましょう!

確定申告について

確定申告が必要な場合と不必要な場合がありますので、その条件をまとめます。

【確定申告が必要なケース】

- 一般口座、特定口座(源泉徴収なし)の口座で取引

- 20万円超の利益がでた場合

※1,2の両方の条件を満たす方は確定申告が必要です。

【確定申告が不要なケース】

- 年収2000万円以下の給与所得者

- その年の給与以外の所得が20万円以下

- 年末調整を済ませている

- その年に確定申告をする予定がない(医療費控除や新規で住宅ローン控除の申請等がない)

※上記1~4全てを満たす方は確定申告不要です。

つまり、個人事業主の方など確定申告が必要な方は20万円以下の利益でも必要ってことですね!

そうだね!反対に特定口座(源泉徴収あり)やNISA口座で取引したり、多くのサラリーマンの方は20万円以下の利益なら確定申告不要ってことです!

一般口座:投資信託の全ての取引を自力で計算して損益を確定申告する必要あり

特定口座(源泉徴収なし):年間の損益(取引報告書)が送られ、それを参考に確定申告

特定口座(源泉徴収あり):確定申告の必要なし

NISA口座:確定申告の必要なし。(しかも税金がかからない)

※NISA口座とはざっと言うと年間120万円までの投資金額では税金が掛からない口座です。

詳しくは以下の記事の中盤「積立投資にはNISA口座を活用しよう!」という章に書いてありますので、

是非チェックしてくださいね。

⇒投資信託初心者の方必見!やり方を誰でも分かるように詳しく紹介!

確定申告が不要な方でも、その対象は所得税のみですので、住民税の申告は必要です。

いつからいつまでの利益に税金がかかる?

確定申告で申告する期間は1月1日~12月31日までに発生した損益について確定申告をする必要があります。

確定申告の期間は2月16日~3月15日までです。(基本的に毎年同じ期間です。)

特定口座(源泉徴収なし)や一般口座で20万円超の利益がでた場合は、来年の2月16日~3月15日の期間に確定申告をしないと脱税のトラブルになる可能性があります。

投資信託にかかる税金のQ&A

主婦が投資信託で稼ぎすぎると扶養から外れる?!

投資信託の税金には確定申告が必要ってことは、儲かりすぎると扶養から外れることがあるの?

おっ!いきなり難しい質問だね!

主婦の方が儲かりすぎると旦那さんの扶養から外れる可能性はありますよ!

ある一定の利益が出ると扶養から外れる可能性がありますし、旦那さんの年末調整の配偶者控除(配偶者特別控除)がなくなったり、減額されたりする可能性があります。

細かな条件は割愛しますが、これらの事態を確実に抑える方法があります。

それは、特定口座(源泉徴収あり)で取引することです。

この特定口座(源泉徴収あり)で取引しておけば、いくら稼いでも扶養から外れることはありません。

詳しくは『投資信託で源泉徴収なしはヤバイ!主婦の方は要注意!!』を参照ください。

特定口座(源泉徴収なし)や一般口座で取引する税制上のメリットは?

特定口座(源泉徴収あり)の方が一般口座や特定口座(源泉徴収なし)よりも確定申告しなくていいからメリットしか感じないんですけど・・?

そうだね。でも、一般口座や特定口座(源泉徴収なし)にもメリットはあるんだよ!

これまでの内容で、利益が20万円を超えた場合は確定申告の必要があります。

例えば、30万円の利益がでた場合の税金を計算すると、『30万円×20.315%=60,945円』の税金が発生します。

これは、一般口座でも特定口座(源泉徴収あり)でも同じ金額を徴収されます。

一方で、10万円の利益がでた場合、特定口座(源泉徴収あり)の場合は、『10万円×20.315%=20,315円』の税金が自動的に徴収されます。

それに対して、一般口座や特定口座(源泉徴収なし)の場合は、20万円以下の利益なので、所得税はかかりません。

(※住民税(5%)は発生します。)

なるほど!年間の利益が20万円以下なら特定口座(源泉徴収あり)にすると他の口座よりも損することがあるんですね!

利益は確定しないと税金が発生しないのか?

100万円投資して評価額が+20万円を超えたら確定申告必要なんですか?

利益を確定しないと税金は発生しないので、投資信託を持っているだけだと税金はかかりませんよ!

投資信託を持っていると、証券口座の取引画面に『+◯◯円(もしくは、-◯◯円)』と表示されていると思います。

これは、現時点のタイミングで売ったときの利益(損益)を示していますので、売らない限りは税金はかかりません。

ただし、毎月分配型などで分配金が出た場合は税金がかかるケースがあります。

投資した元本と分配金の合計金額が元本よりも下回った分配金は特別分配金と呼ばれ、税金はかかりません。一方、投資した元本と分配金の合計金額が元本を上回った場合は普通分配金(収益分配金)と呼ばれ、上回った額に対して税金がかかります。

詳しくは下記の記事内の分配金にかかる税金という項目を参照ください。

⇒投資信託の分配金の仕組みを知ろう!どこからお金が出ているの?

今日の授業を動画で復習

まとめ

- 投資信託の利益に対して約20%の税金がかかる

- NISAや特定口座(源泉徴収あり)での取引には確定申告が不要

- 特別分配金には税金がかからない

特定口座(源泉徴収なし)や一般口座で取引して、20万円超の利益がでた場合は確定申告が必要です。

確定申告は慣れれば簡単ですが、取引数が多いと面倒ですし、税務署は基本的に土日は休みですので、サラリーマンの方は申告に行きづらいです。

特定口座(源泉徴収あり)だと、確定申告は不要ですし、主婦の方で利益がたくさんでても扶養から外れることもありません。

こうしたことから、投資信託や株式の売買には特定口座(源泉徴収あり)での取引が良いと思っています。