低金利時代の今なら住宅ローンを繰上返済するのと、それをせずに投資信託で運用するのとどっちがオトクなんですか?

基本的には運用した方が良いと思いますよ!

何千万円もの住宅ローンを組んでいると将来の事が不安になって少しでも繰上返済したい気持ちはあると思います。

でも、投資信託の勉強をしてみれば、お金は運用すると利益が期待できることが分かります。

繰上返済した方が良いのか?その金額を運用に回すべきなのか?悩むところですよね。

私も悩んだ結果、繰上返済せずにNISAで投資信託の運用をすることに決めました。

今日の授業は『繰上返済 vs 運用』をテーマに紹介します。

- なぜ私はNISA(投資信託)を選んだのか?

- 様々な条件でシミュレーション

- 金利が上昇した場合の対応策

これらをテーマに私の考えを紹介していきますね!

なぜ私はNISA(投資信託)を選んだのか?

私の借入条件の場合、現状では繰上返済するよりもNISAで運用した方が将来的に手元に残るお金は多いという試算でした。

ただし、変動金利で組んでいるので、金利が上昇してしまうと、繰上返済が有利になってきます。

繰上返済するなら、金利が3.7%までは運用が得をし、繰上返済なしの場合は金利5.25%を超える返済した方が得をするという計算でした。

ここからは、私の借入条件を例に、どうやって今回のような結論に至ったかを紹介していきます。

私の借入条件でシミュレーション

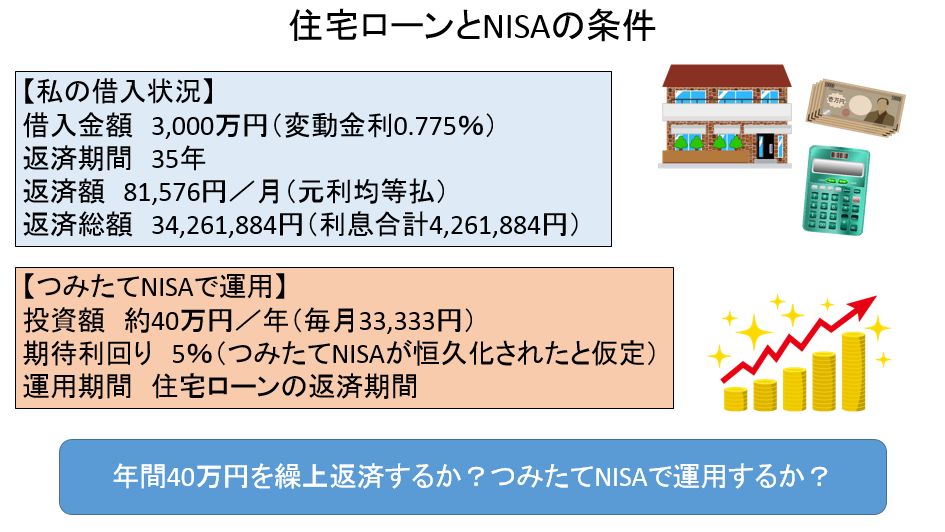

上図の借入条件・運用条件で毎年40万円を繰上返済するか、運用するかでシミュレーションしてみます。

繰上返済には『返済額軽減型』と『返済期間短縮型』がありますが、後者の方が利息軽減効果が高いので、返済期間短縮型で繰上返済をした場合を想定して考えていきます。

また、運用は『投資信託の利回りとは?平均値をご紹介!』で紹介した通りインデックスファンドの平均利回りが4%~6%ということから、5%に設定しました。

返済シミュレーション

(注:変動金利ではありますが、ずっと適用金利が変わらなかったと仮定)

毎年の繰上げ返済のシミュレーションには『Keisan 生活や実務に役立つ計算サイト』を利用させて頂きました。

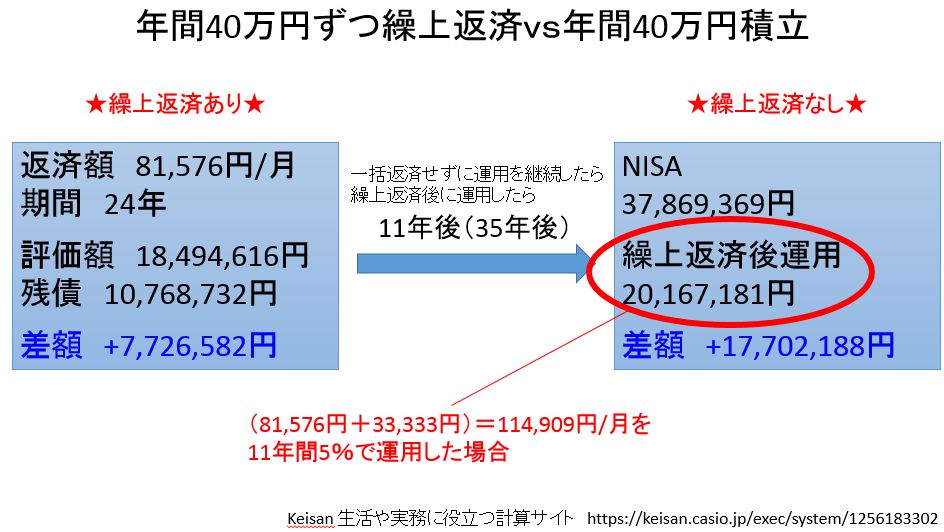

毎年40万円を繰上返済すると、返済期間が35年から24年に短縮されます。

その期間に運用をしていれば、評価額は1,849万円となります。

繰上返済していた場合は、ローンの残債はありませんが、運用をしていた場合は残債があるので、その金額は1,077万円となります。

この時点で、運用金額を一括でローンの残債に当てれば、+773万円となります。

繰上返済をしていたら手元に残るお金は0円だけど、運用をしていたら700万円以上も手元に残るってことですね!

そうなんです!だから今回の条件だと住宅ローン控除を考慮しなくても繰上返済するよりも運用の方が良いって事になりますね!

それじゃ、繰上返済しなかったどうなるんですか?

繰上返済なしで運用した場合

運用するか繰上返済かで悩んでいる場合、返済が終わってからは運用しようと考えている方が多いと思います。

そこで、先ほどの図の右側をもう一度見ていただくと、繰上返済なしで毎年40万円を35年間運用すると、評価額は3,787万円になります。

対して、繰上返済してからの11年間、毎月の返済額(8.2万円)と毎年40万を運用したら2,017万円となります。

ってことは、繰上返済しないで運用を続けていた方がオトクってことですね!

でも、実際は変動金利だと金利上昇する可能性もありますよね?その場合でも運用の方が良いんですか?

どのくらい金利が上がるかにもよるね!金利が上昇した場合のシミュレーションもしてみましょう!

様々な条件でシミュレーション

変動金利だと金利上昇局面においては、繰上返済の方が有利に感じます。

ただ、それって金利がどのくらいまで上がるかにもよりますよね?

あと、返済金額が毎年40万でなく、それ以上もしくはそれ以下だったらどうなるかも気になるところです。

そこで、金利変動と返済額を変えた場合の2パターンでシミュレーションしてみます。

金利が上昇した場合(繰上返済あり)

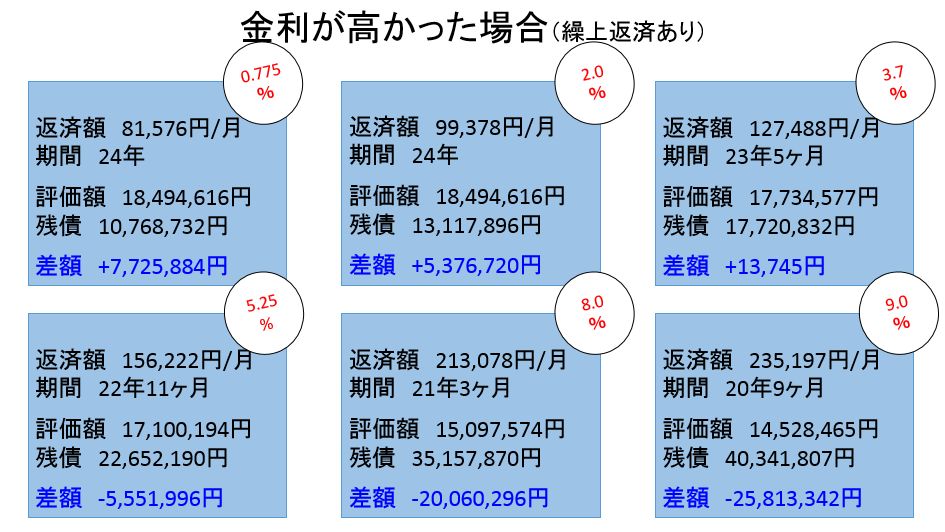

上図は最初から各金利で借入たことを想定して、繰上返済をした場合と運用をした場合の差額を見ています。

繰上返済をした場合の毎月の返済額とローン返済期間(=運用期間)を上段に紹介しています。

また、その期間に運用した場合の評価額とローンの残債は下段に紹介しています。

これを見ると金利3.7%を超えたあたりから繰上返済した方がオトクになっています。

つまり、金利3.7%までは毎年40万円を繰上返済するよりも、毎年40万円を運用して一括で繰上返済した方が手元に残るお金は多いということです。

変動金利には『5年ルール』や『125%ルール』がありますので、いきなり明日から金利が何倍にもなることは考えられませんが、少なくとも今回のシミュレーション条件だと金利3.7%というのは1つの目安になるかと思います。

続いて、繰上返済なしの場合も見ていきます。

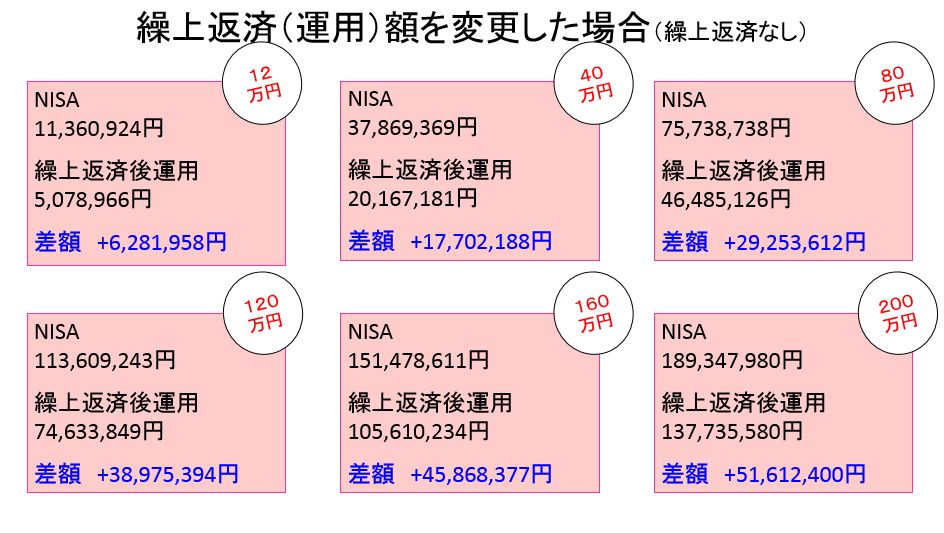

金利が上昇した場合(繰上返済なし)

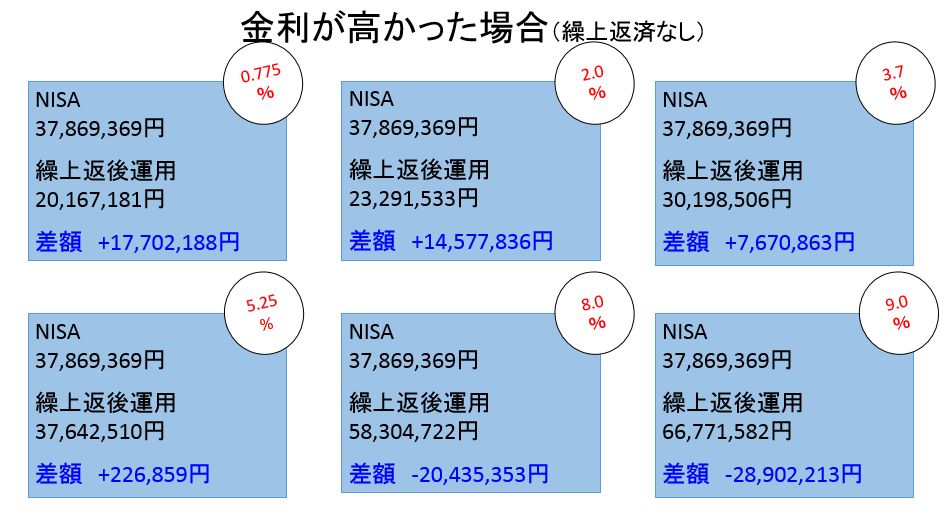

先程と同様に、最初から各金利で借入たことを想定して、繰上返済をした場合と運用をした場合の差額を見ていきます。

NISAとあるのは、35年間・毎年40万円・利回り5%で運用した場合の評価額です。

繰上返済後運用は、先述の繰上返済ありのパターンで35年から返済期間を引いた残りの期間で、毎年40万+毎月の返済額を利回り5%で運用した場合の結果です。

これを見ると、5.25%を超えたあたりから繰上返済が有利になっています。

ってことは、繰上返済してから運用するつもりなら金利3.7%、繰上返済するつもりがないなら金利5.25%が目安になるってことですね!

そうですね!ローンを早く返したい気持ちは分かりますが、繰上返済するにしても金利3.7%までは運用の方が良いという事になりますね!

実際には、いきなり明日から金利が3.7%、5.25%になるということは考えられないので、そのくらいの金利になったらもう一度、シミュレーションしてみる必要があります!

金利が変動した場合、繰上返済か運用するかのボーダーラインとなる金利が分かりました。

続いて、返済額(運用額)を変更した場合のシミュレーションもしてみます。

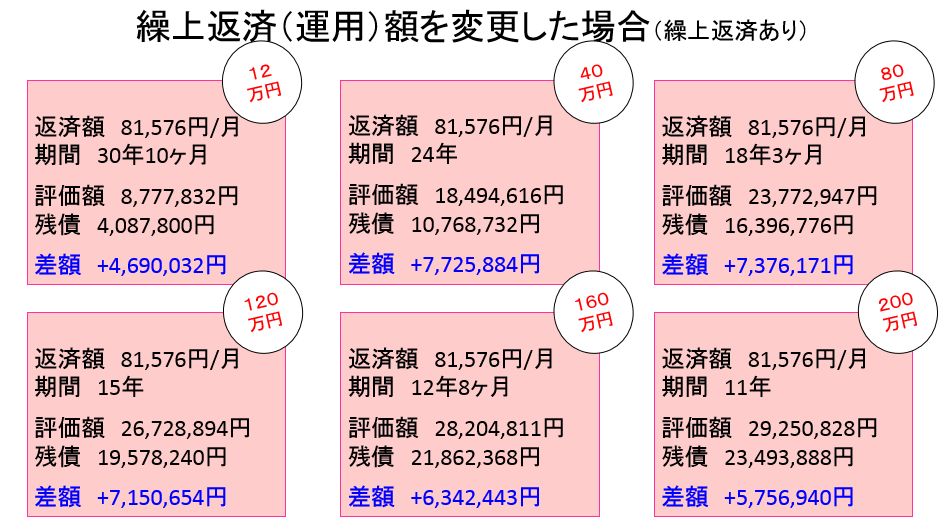

返済額(運用額)を変えた場合

上図が金利0.775%で毎年指定の返済額(運用額)を変えた場合のシミュレーション結果です。

見方は金利が上がった場合のシミュレーションと同じです。

どの返済額(運用額)においても、運用した方がオトクになります。

一方で、繰上返済なしで運用をした場合のシミュレーションが下図になります。

こちらの見方も先程紹介した金利が上がった場合と同じです。

結果として、繰上返済額(運用額)を変えても、繰上返済してから運用するのも、繰上返済なしで運用を継続するのも運用した方が有利ということになりました。

ここまでの話をまとめると、繰上返済するかどうかは返済額よりも金利の方が重要ってことです。

今回の借入条件だと、金利が5.25%までは運用がオトクなのは分かったけど、毎月のローンの返済額が2倍になってるから、実際の所、運用に回すお金の余裕なんて無さそうだよね。

その通りだと思います。ローンが返済できなくなったら運用がどうとか言ってられないですよね!

では、最後に金利が上昇した場合の対策として私の考えを紹介します。

金利が上昇した場合の対応策

金利上昇した場合の対策(心構え)として、下記の3つを決めています。

① 返済がキツくなるまでは運用を続ける

② 繰上返済が有利になるまで運用を続ける

③ 金利変動の影響が少ない投資信託で運用する

低金利時代において、基本的には運用の方が有利なので運用は継続したいと考えています。

ただし、上記の通り金利上昇によって返済がキツくなったり、繰上返済が有利になった場合は運用を切り崩して繰上返済する予定です。

そのためにも、金利上昇に影響が少ない投資信託で運用する必要があろうかと思います。

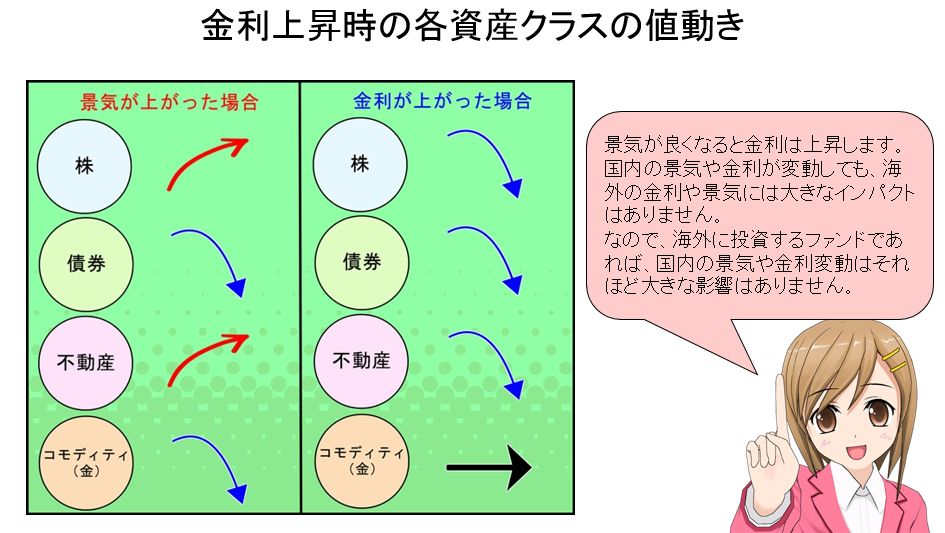

金利の影響が少ない投資信託

金利が上がると、基本的には株・債券・リート(不動産)の基準価額は下落します。

一方で、金利が上昇するということは景気が良くなっている事も意味しますので、景気が良くなると株やリートは値上がりします。

ですので、住宅ローンを抱えながら国内の金融商品を買うのであれば債券を外した方が金利の影響は少ないと考えられます。

また、住宅ローンの金利は国内のものですので、海外の資産に関しては国内の金利が上がろうが下がろうが、そこまで大きな影響はありません。

ですので、海外資産を保有しておけば金利が上昇して住宅ローンの返済額が上がっても、運用している資産には影響が少ないです。

そっか!日本の債券だと、金利が上がったら価値は下がった上に、住宅ローンの返済は上がるから、ダブルパンチになっちゃうね。

そうなんです。だからこそ、繰上返済か運用かを悩んでいる場合は国内の金利に影響がない金融商品を選ぶと良いと思いますよ!

私は投資信託でインデックス投資で外国株を中心に保有しています。インデックス投資に興味のある方は下記を参照ください。

⇒インデックスファンドで積立投資!始め方から売り方の7STEP

今日の授業を動画で復習

まとめ

- 低金利時代においては繰上返済よりも運用がオトク

- 繰上返済か運用かの損益分岐点となる金利を決めておく

- 国内の金利上昇に影響がない資産で運用する

今回は運用利回りが5%という前提で紹介しました。

投資信託は100%儲かる手法ではないので、損をする可能性だって十分あります。

それだったら、繰上返済した方が確実に利息軽減効果があるので得をします。

100%損をしない繰上返済と儲けが大きく期待できる運用のどちらをとるかは、自分のリスク許容度次第になろうかと思います。