年金もらっても老後は2,000万円の資金が足りないって聞いたけど大丈夫ですよね?

そんなことないですよ!2,000万円どころか、3,000万円以上足りない可能性もあるから今からしっかり老後を見据えておかないとね!

金融庁の報告に端を発した『老後に2,000万円不足』の問題ですが、あれを聞くと老後不安がでてきますよね?

現役世帯の多くの方は、『年金返せ!コノヤロー!!』って感じになってますが、報告書の意図は国民の感情を煽る所にはありません。

本当に考えないといけないのは、年金制度の問題ではなく、現役世帯のライフマネープランをどう考えているかです。

今日の授業は年金2,000万円不足の報告書を振り返りながら現役世帯のライフマネープランについて考えいきます。

- 報告書の振り返り

- ライフマネープランを考える

- 老後貧乏を回避するには?

では、報告書の要点から振り返っていきましょう!

報告書の振り返り

金融庁は『金融庁:金融審議会 市場ワーキング・グループ報告書「高齢社会における資産形成・管理」(令和元年6月3日) 』にて老後に2,000万円不足するという報告書を発表しましたが、経産省も『経済産業省:第5回 産業構造審議会 2050経済社会構造部会 資料3 労働市場の構造変化の現状と課題について(2019年4月15日)』にて老後は2,895万円不足するという試算を出しています。

私自身も『プロフィール』で紹介した通り、自分のライフマネープランを考えた時、老後資金は3,000万円不足するという試算でした。

金融庁の報告書と私見を交えながら、老後に2,000万円不足するという根拠を紹介していきます。

①平均寿命が伸びている

②リタイア世帯の生活は毎月赤字

③リタイア後の平均貯蓄額

④リタイア後のリアルな貯蓄額

ここからは、これら1つ1つをデータを交えながら紹介していきます。

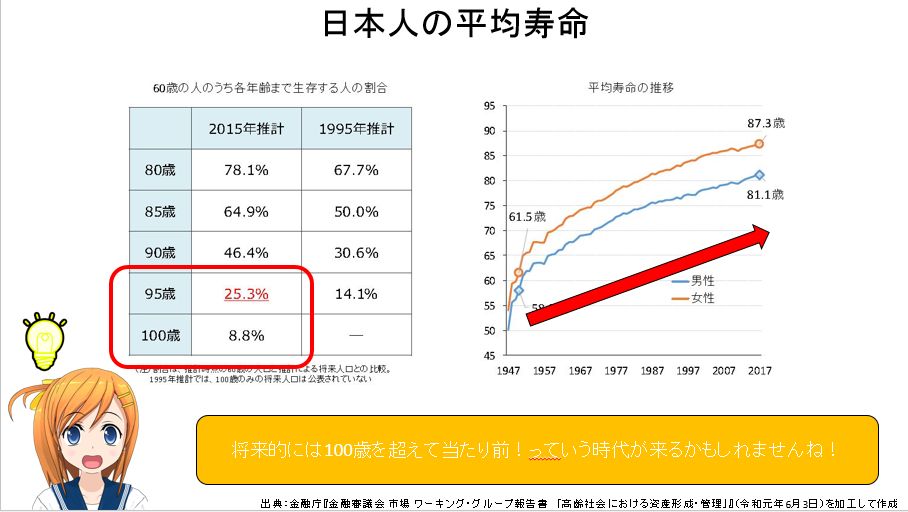

①平均寿命が伸びている

以前から言われているように、日本人の平均寿命は年々増加傾向にあります。

左のグラフでは2015年の推計では60歳まで生きた方の25%近くは95歳まで、10%近くは100歳まで生きると考えられています。

右のグラフでは、日本人の平均寿命はずーっと増加傾向にある事が読み取れます。

これを考えると、現役世帯の若い方がだと100歳まで生きて当たり前という時代が来てもおかしくない状況です。

長生きすることは良い事みたいに言われてるけど、実際は年金生活の期間が伸びて生活が苦しくなる可能性があるよね?

そうですね。今回の報告書はそこが一番の問題になっていると思います。

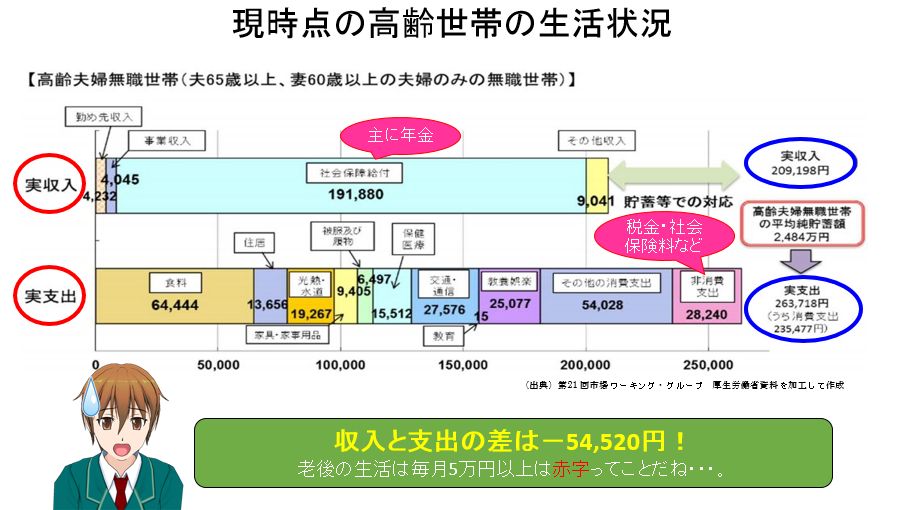

②リタイア世帯の生活は毎月赤字

このグラフは旦那さんが65歳以上、奥さんが60歳以上の無職世帯の生活費の内訳をみたものです。

これを見ると、年金をもらっても、老後の生活費は毎月54,520円赤字になることが見て取れます。

つまり、年間で66万円の赤字になり、30年間生きたとすると2,000万円不足しますし、もっと長生きして40年間生きたとすると2,600万円不足する事になります。

ただし、これはあくまで一例であって、毎月の生活費はもっと赤字になる方、逆に黒字になる方だっていると思います。

というのも、もらえる年金の額は個人によって大きく異なりますし、支出だって異なります。

大事なことは平均値から老後資金の不足額を知る事じゃなくて、自分の世帯だったらどうなるかを知りましょうってことですね!

そうそう。だからこそ、後で紹介するライフマネープランを作成する必要があるんだ!

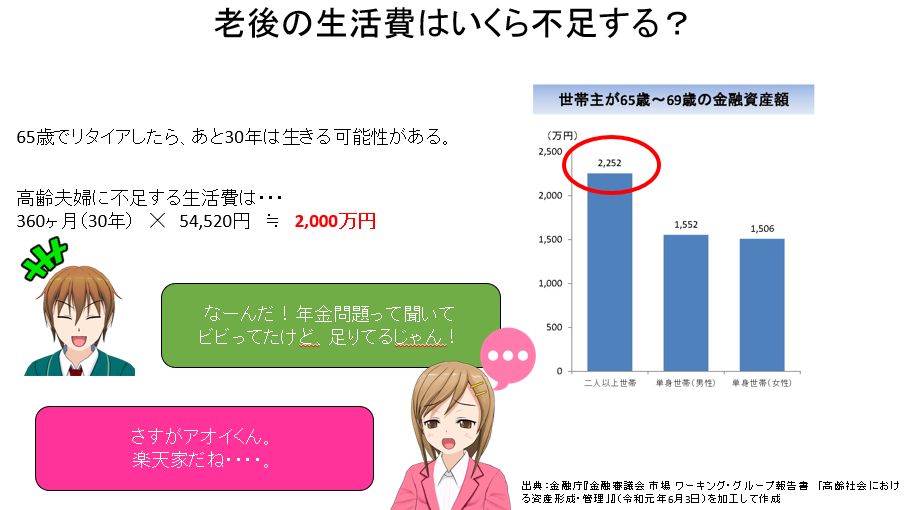

③リタイア後の平均貯蓄額

では、老後資金に2,000万円以上の不足分をどうやって埋めるかというと、それまでの貯蓄になります。

グラフを見ると65歳~69歳(リタイア世帯を想定)の平均貯蓄額は2,200万円となっています。

これを考えると、老後に2,000万円以上の不足を加味すると、生活を少し切り詰めれば何とかプラマイゼロでやっていけそうな額に思えます。

ここでチョット考えて頂きたいのが、このお金は住宅ローンを完済した後の貯蓄額なのか、それとも住宅ローンが残ったままの貯蓄額なのか?という所です。

先程の毎月の生活費の住居費を見ると、約1.4万円でした。これは賃貸の値段はないですよね?

これは多くの方が住宅ローンを完済して持ち家である可能性を示唆しています。

となると、退職金で住宅ローンを完済した上で貯蓄が2,200万円残っているという事が考えられます。

報告書ではリタイア後の貯蓄額はこのように紹介されていましたが、実際に今のあなたの世帯でリタイア後に2,000万円ほど貯まっているイメージは湧きますか?

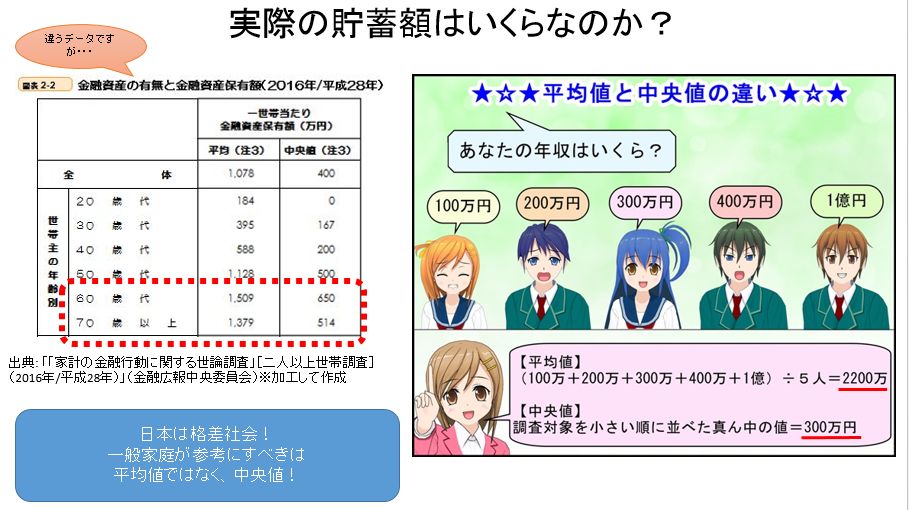

④リタイア後のリアルな貯蓄額

このグラフは金融庁の報告書のものではないですが、金融広報中央委員会が公表した60代、70代以上の平均貯蓄額と中央値を紹介しています。

平均貯蓄額は1,400万円~1,500万円程度と先程の金額よりも少なくなっています。

強調したいのはそこではなく、中央値の金額が500万円~650万円程度になっているという所です。

統計データを見るときに大事なことは平均値ではなく中央値を参照した方が、よりリアルな世間一般の数値を反映している事が多いです。

右のイラストを見ていただくと、その理由がお分かり頂けると思います。

日本は『一億総中流社会』と言われたのは昔の話で、今は『格差社会』と言われていますよね?

一部のお金持ちの方が平均値をグーンと上げています。

60代の平均貯蓄額が2200万円とか1500万円と言われてもピンと来ない方も多いと思いますが、650万円と言われると、『なるほど確かにそのくらい。』と頷く方も多いのではないでしょうか。

年間で66万円の赤字と考えると10年程度の生活費しか蓄えられていない可能性があります。

マジですか?!じゃあ、現役世帯は今からどうしたら良いんですか?

だからこそ、本題のライフマネープランを作成して、一体いくら不足するのかを知る必要があります。

ライフマネープランを考える

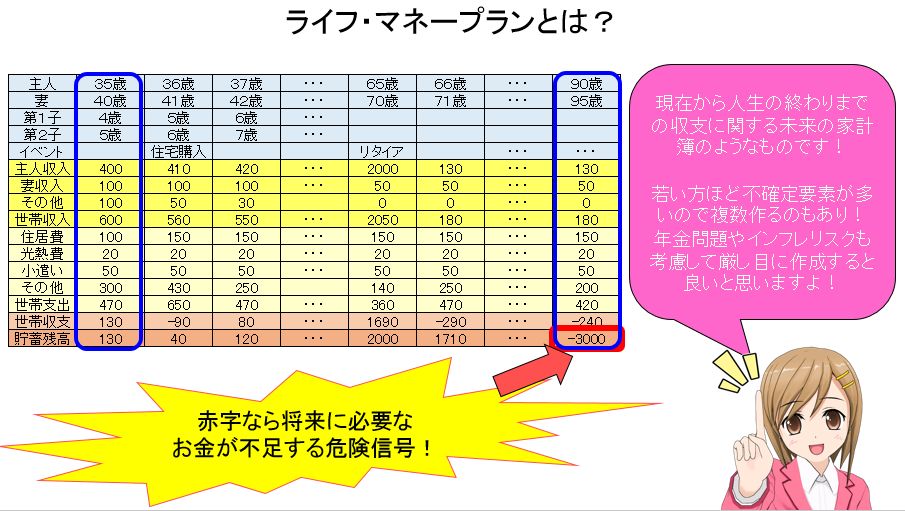

ライフマネープランは、今現在の自分の世帯の収入と支出を書いて、それを1年毎に予測を書いていきます。

端的に言うと、未来の家計簿を作るような感じです。

私もこれを作成していますが、初めて作った時は何日も費やしましたし、最近新たに見直しましたが、やはり10時間ほどかかりました。

面倒という方は『知るポルト‐生活設計診断』というサイトで無料で簡易なライフマネープランを作成することができます。

作成してみて人生が終わるまでに貯蓄残高がマイナスになってしまったら、今のままでは老後貧乏になってしまう可能性があります。

思いっきりマイナスなんですけど、どうしたら良いですか?

多くの方はマイナスになると思います。若ければ若いほど老後までの時間はあるから着実に資産形成していきましょう!

老後貧乏を回避するには?

ライフマネープランで貯蓄残高がマイナスになったら、『①収入を増やす』、『②支出を減らす』、『③資産運用をする』これらを検討する必要があります。

自分が頑張って仕事をするだけでなく、パートナーのサポートや副業等で収入を増やすのも1つの手です。

人によっては両親からの相続や、他にも何か収入見込があるかもしれません。

また、『お金がない夫婦は生活にかかる固定費の削減を!私の実例を紹介!』で紹介した固定費を見直すことで、支出を減らすことも可能です。(私は無駄遣いが多かったので毎月5万円ほど浮きました。)

これらをしてもマイナスが埋まらなかったら、投資は嫌い・怖いとは言ってられないので資産運用をするという手も考えないといけません。

多くの方が、iDeCoやつみたてNISAと言った税制優遇される制度を利用して、投資信託で運用することで、老後のマイナス分を埋めることが可能だと思います。

(※金融庁の報告書でも似たような内容が記載されています。)

投資信託は悪い話を良く耳にしますが、しっかりと勉強して長期分散積立投資をすれば元本割れのリスクを下げながら、毎年5%程度の利回りを期待しながら資産運用ができるものと考えています。

⇒投資信託初心者の方必見!やり方を誰でも分かるように詳しく紹介!

⇒つみたてNISAが元本割れする確率は?始めようか迷ったら・・・

今日の授業を動画で

まとめ

- 年金問題を愚痴っても状況は変わらない

- 自分だったら老後いくら必要かを知る(ライフマネープラン)

- 必要に応じて資産運用も検討する

平均寿命が伸びている事は喜ばしい半面、お金の問題は深刻になってきています。

老後貧乏を回避するためにも、若いうちからライフマネープランを検討し、不足分を埋める努力が必要です。

日本人は投資に馴染みがなく、毛嫌いされる方も多いですが、収支の改善が見込めない場合は検討する必要があろうかと思います。

しっかり勉強すれば投資信託は怖いものではないと思います!10年、20年と長期運用計画を若いうちから考えておきましょう!