今年(2019年)から投資信託を始めようと思うんですけど、NISAとつみたてNISAどっちが良いですか?

2018年までならNISAだったけど、2019年からはつみたてNISAかな!

NISAは5年で毎年120万円、ロールオーバー可(累計600万円、2023年まで)、つみたてNISAは20年で毎年40万円、ロールオーバー不可(累計800万円、2037年まで)

累計投資額はつみたてNISAの方が多いけど、運用は早くから多い金額で始めた方が良いと考えるとNISAにするか悩む所です。

それに、初心者にはつみたてNISAがおすすめという話も良く耳にします。

両方の制度を使えたら良いのですが、どちらかしか選ぶことはできません!はたしてどっちが良いのでしょうか?

今日の授業はNISAとつみたてNISAはどっちが良いかを検証します!

- NISAとつみたてNISAの制度を振り返る

- どっちが良いかをシミュレーション!

シミュレーション結果の理解を深めるために両者の制度違いから見ていきましょう!

NISAとつみたてNISAの制度を振り返る

NISA制度の最大の特徴は運用益が非課税になることです。

通常であれば、運用益に対して20.315%の税金が発生します。

100万円が150万円になって、50万円儲かったら、それに20.315%の税率がかかるので約10万円が税金として支払う必要があります。

この運用益に対してかかる税率が0%になるのがNISAです。

NISAもつみたてNISAもその点は同じですが、両者の細かい制度は異なっています。

どっちが得かを知る上で、詳しい制度の違いを見ていきましょう!

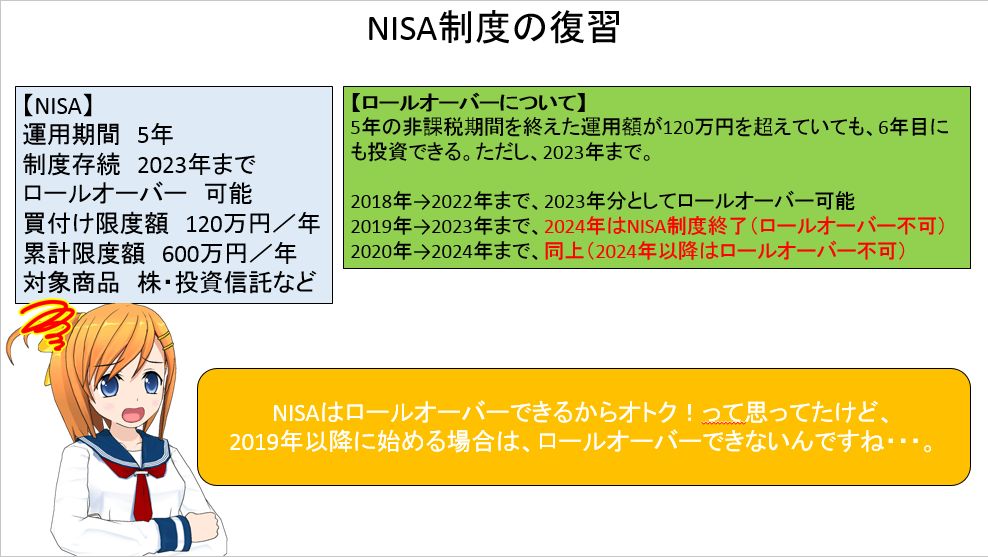

NISA

運用期間は5年、制度は2023年まで、年間120万円まで投資をすることができ、株や投資信託を買う事ができます。

つみたてNISAとの最大の違いは、5年後も更に運用継続ができるロールオーバーができることだったのですが、2019年以降に投資した分はロールオーバーできません。

というのも、2019年末までに投資したお金は5年後の2023年まで非課税運用できますが、2024年にロールオーバーしようと思ってもNISA制度が2023年で終わっているからです。

そのため、2018年までに投資した分はロールオーバーできたのですが、2019年以降の投資分に関してはロールオーバーできません。

ということは今から始めた場合はロールオーバーできずに、非課税期間の5年で終了ってことですね!

そうですね!その後は課税口座に移管するか、売却するかのどちらかになります。

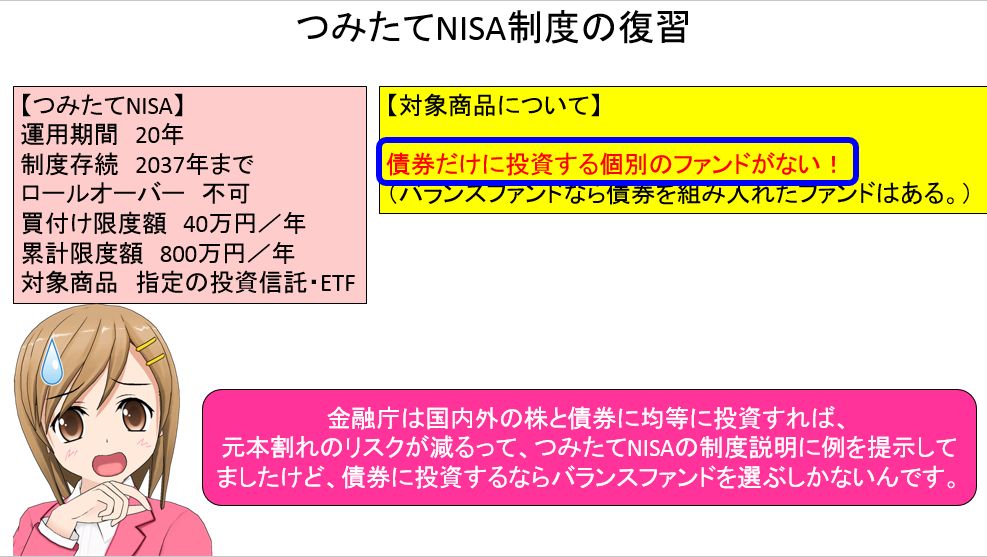

つみたてNISA

運用期間は20年、制度は2037年まで、年間40万円まで投資をすることができ、金融庁指定の投資信託と一部のETFのみ買う事ができます。

NISAとの違いは、運用商品が指定されているという点です。

特に株や債券に分散投資しようと思っている方は、株だけに投資するファンドはあるのですが、債券だけに投資するファンドはありません。

そのため、分散投資するには債券を組み入れたバランスファンドに投資するか、通常の課税口座で債券のみに投資するファンドを買う必要があります。

気をつけたいのは毎年40万円を20年で、最大800万円まで投資できると言われていますが、これは2018年から始めた場合です。

つみたてNISAは2037年に終わるので、2019年から始めた場合は最大で760万円、2020年からだと最大で720万円までしか投資できません!

そっか!つみたてNISAの非課税枠をフル活用するなら早く取り組まないとダメなんだ!

そうなんです。いつかやろうと思って放置していると、投資枠が年々減っていきますよ!

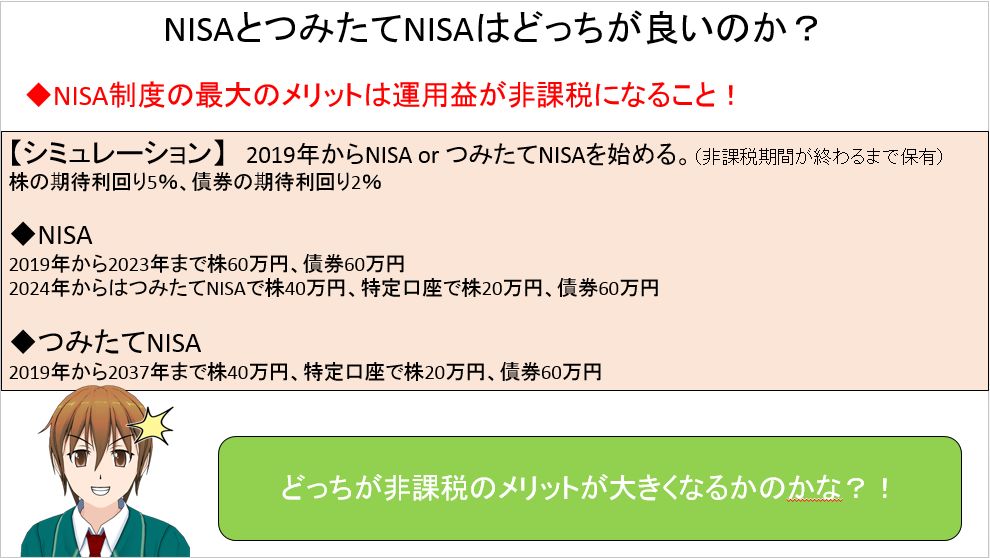

どっちが良いかをシミュレーション!

どっちが良いかを知るために、どちらの方が非課税の恩恵を受けられたかに焦点を当ててシミュレーションしていきます。

NISAの場合は2019年から2023年までNISAで120万円を株と債券のファンドに5:5で運用し、それぞれの利回りを5%と2%とします。

2024年から2037年まではつみたてNISAで株のファンドに40万円を投資したとします。

一方でつみたてNISAの場合は、2019年から2037年まで株のファンドに40万円投資したとします。

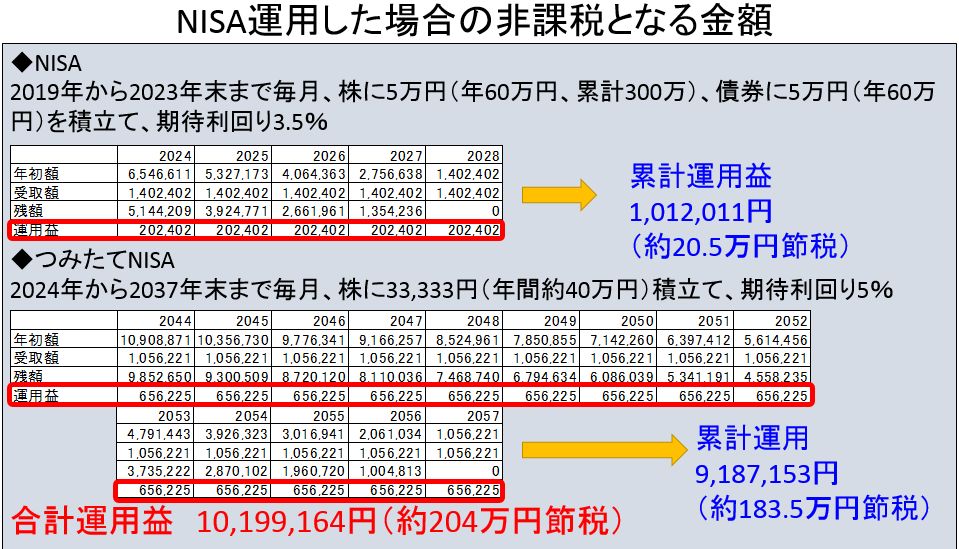

NISAのシミュレーション結果

2019年から2023年までNISAは120万円分の運用ができますが、運用期間が5年と短く、20.5万円の節税効果しかありませんでした。

一方で2024年から始めたつみたてNISAは、運用期間が長く183.5万円となりました。

両方を合わせると、約204万円の節税メリットがあったことになります。

つみたてNISAのシミュレーション結果

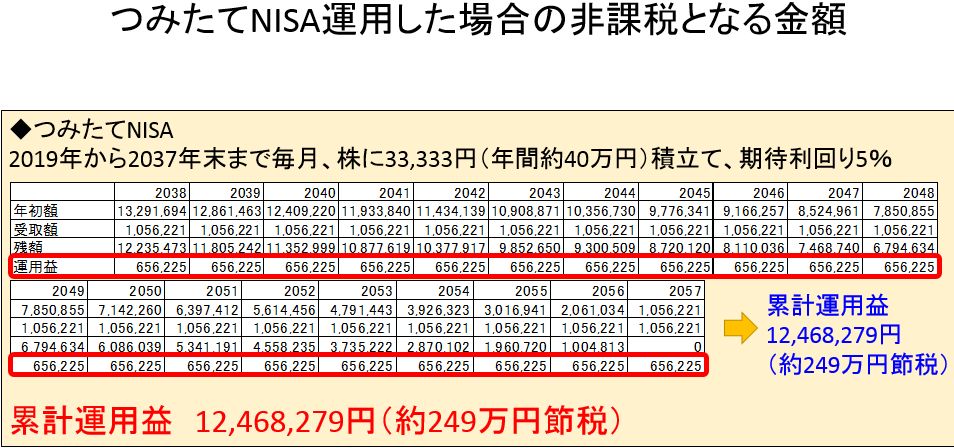

2019年から2037年までつみたてNISAで毎年40万円投資しした所、249万円の節税効果がありました。

NISAから始めた場合は、204万円、つみたてNISAから始めた場合は249万円でしたので、2019年以降に始める場合はつみたてNISAの方がお得と言えそうです。

ちなみに、NISAの方で株:債券=10:0で運用した場合は、節税効果は20.5万円から30.5万円に増え、214万円の節税メリットとなります。

どちらにしても、つみたてNISAから始めた方が非課税の恩恵は多く受けられるという事になります。

今日の授業を動画で復習

まとめ

- 2019年からはNISAでもロールオーバーできない

- つみたてNISAは債券だけに投資するファンドはない

- 2019年からNISAを始めるならつみたてNISAがお得

今回のシミュレーション結果は、あくまで2037年まで運用を継続した場合の結果になります。

途中でやめてしまったり、毎年の運用金額が異なるとシミュレーション結果が変わる可能性があります。

恐らくそれでも多くの方にとって2019年以降にNISAを始める場合、つみたてNISAの方が非課税のメリットは大きくなろうかと思います。

つみたてNISAは運用金額が少ないですが、子供のNISA(ジュニアNISA)や配偶者の方もNISAはできますので、家族で検討すれば非課税で運用できる世帯の金額は増えると思いますよ!