こんにちは!お金の学校のキリコです。

信託報酬料が高いインデックスファンドは良くないという流れから、安い米国株式ファンドがたくさん出てきて、少々お高い楽天VTI(楽天全米株式インデックスファンド)を懸念する方もいらっしゃるようです。

一方で、信託報酬料が安い米国株式に投資する人気ファンドと言えば、eMAXIS Slim米国株式(S&P500)やSBIバンガードS&P500インデックスファンドなどがあります。

楽天VTIはSlimやSBIファンドが登場する前からあるので、ずっと投資を継続している方も多いと思います。

今回は信託報酬料がSBIやSlimと比べると少々高い楽天VTIの積立てをやめて乗り換えるべきかを検討していきます。

結論としては、過去のベンチマークのリターンが高いのは楽天VTI、コスト面ではSlimやSBIに軍配が上がります。個人的には不確実な過去のリターンよりも、確実なコスト面を優先してSlimやSBIの方が良いと思いますが、両者に大差は無いと思います。

You Tubeでも紹介していますので、通勤中や寝る前など聞き流したい方は動画をご視聴下さい。

楽天VTI、SLIM、SBIファンドの基本情報

eMAXIS Slim米国株式(S&P500)とSBIバンガードS&P500インデックスファンドと比べると楽天VTIは少し信託報酬料が高くなっています。

その信託報酬料の差は0.065%程度です。

基本的に同じベンチマークに投資するインデックスファンドの場合は、信託報酬料が安ければ安いほど良いのですが、楽天VTIの場合は同じ米国株式でもSlimやSBIのベンチマークであるS&P500ではなくCRSP(クリスプ)というベンチマークを採用しています。

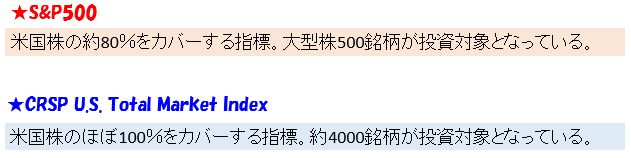

CRSP U.S. Total Market IndexとS&P500の違い

S&P500もCRSP U.S. Total Market Indexも米国株式の指数ですが、上記の通り両者には大きな違いがあります。

S&P500は大型株のみで米国株式市場の80%をカバーしますが、CRSPは中小型株まで含みほぼ100%をカバーします。

同じ米国株式なんだから、どっちもそんなに変わらないんじゃないの?と思われるかもしれませんが、過去のパフォーマンスを見る限り小型株を含む方がリターンが高くなっています。

こうした事から、採用ベンチマークから高いリターンが期待できるのは楽天VTIですが、リターンに確実なマイナス要因となる信託報酬料の面ではSBIやSlimが有利となります。

もう少し具体的な数字を出しながら紹介していきます。

過去のリターンとコスト差を加味した期待リターン

米国株式の1926年~2012年までのS&P500(大型株)のリターンは9.69%で、小型株のリターンは11.52%となっています。

米国市場の大型株と中小型株の比率がおよそ8:2ですので、それらを基準に楽天VTI、Slim、SBIファンドの期待利回りを算出すると、上記の通りになります。

こうして見ると、コスト面で不利だった楽天VTIの方が期待リターンは高いという事になります。

ただし、過去のリターンはあくまで過去のものなので、今後も小型株が大型株よりも高いパフォーマンスを出すという保証はありません。

そのため、確実にリターンにマイナス要因となる信託報酬料を重視して、SlimやSBIファンドを選ぶ方が私としては無難かと思いますが、両者共に大差はないと思うので乗り換えるほどではないかと個人的には思います。

ここからは、それでも乗り換えたいと思う方に向けて注意点をいくつかお伝えします。

乗り換える時の注意点

ファンドの乗り換えをする場合は、使用している口座の種類によって慎重に考えるべきだと思います。

NISA・・・売却して買い直すと年間投資上限枠が無駄になります。

ideco・・・税金や投資上限枠を気にせず乗り換えOKですが、乗り換えには1週間ほど時間が係ります。

課税口座(一般・特定)・・・利益が出ていた場合は約20%の税金が差し引かれるので運用効率が悪くなります。

これらについてもう少し詳しく紹介していきますね。

NISAで乗り換え時の注意点

NISAは年間120万円、つみたてNISAは年間40万円の投資上限が決まっています。

上図はつみたてNISAでの売却をイメージしたものですが、年内に40万円を投資して、全額売却しても年内に40万円の投資枠は復活しません。

そのため、NISA内で売却して別のファンドに乗り換えるのは得策とは言えません。

NISA内で乗り換えをするなら、既存ファンドの積立て額を0円にして、新ファンドの積立て額を増やす『配分変更』というやり方が良いと思います。

idecoで乗り換え時の注意点

idecoは毎月投資できる限度額が決まっていますが、NISAと違って既存のファンドを全額売却して、新しいファンドに全額投資する事ができますし、売却時に利益が出ていても課税される事はありません。

そのため、『スイッチング』と呼ばれる売却&購入のやり方が好ましいです。

ただし、売却から購入までには1週間ほどのタイムラグがあり、その間に株価が変動すると既存のファンドの保有継続をしていた方が良かったという状況もありますのでご注意ください。

投資信託の売買期間に関する詳しい情報は下記の記事をご参照下さい。

投資信託の注文日、約定日、受渡日について紹介しています。売買する時の基準価額が決まるタイミング、分配金をもらうにはいつまでに注文すべきか?、NISA枠を使い切るならいつまでに注文すれば良いかをご紹介しています。...

課税口座で乗り換え時の注意点

課税口座の場合、売却してから購入する『スイッチング』だと運用効率が悪くなる可能性があります。

というのも、利益が出ていた場合、その金額に約20%の課税されるからです。

仮に楽天VTIを100万円購入し、売却時に150万円になっていたとします。

そうすると、50万円の利益に対して約20%の税金が係り、10万円ほど課税されます。

となると、SlimやSBIに乗り換える際は150万円から10万円を引いた140万円で運用することになります。

私としては両ファンドともに大差ないと思うので投資額を減らしてまで乗り換える必要はないと思います。

まとめ

- 楽天VTIはSlimやSBIのS&P500ファンドよりも信託報酬料は高い

- 楽天VTIは小型株まで含むのでS&P500よりも期待リターンは高い

- 楽天VTIは信託報酬料は少し高いが税金面等で損してまで乗り換えるメリットはない

- 乗り換え時は使用口座によって乗換方法を検討する

楽天VTIが登場した当初は米国株式に最安値のコストで投資できるファンドとして人気でしたが、インデックスファンドのコスト競争によってSlimやSBIなどの更に安いファンドが続々と登場してきました。

たしかにコスト面では楽天VTIは劣るかもしれませんが、小型株を含む数少ないファンドのため、過去のリターンと信託報酬料を加味すると期待リターンは新しく登場した安いファンドと大差はないと思います。

ただし、個人的には小型株が今後も高いパフォーマンスを出し続けるとは限らないので、投資限度額や税金面で不利にならないならコストを重視してSBIやSlimを選びたい所です。

SlimとSBIならSBIファンドの方がほんの少し信託報酬料は安いですが、SBI証券でしか購入できないので、他の証券会社の口座で運用中の方はSBIで口座開設するか、Slimで妥協するかになると思います。

SlimとSBIの信託報酬料の差は0.003%で、つみたてNISAで20年間、毎年40万円投資してもその差は2,000円程度なので気にする額ではないと思います。