今までインデックス投資ばかりやってきたんですけど、高配当ETFも流行ってて興味があるんですけど、両方しているキリコ先生はどう使い分けてるんですか?

こんにちは!お金の学校のキリコです。

最近の投資ブームの1つに米国高配当ETF(VYM、SPYD、HDV)などがあります。

私自身はインデックス投資は10年近くやっていますが、2020年から興味があった米国高配当ETFのデビューを果たしました。

私同様にインデックス投資をメインとしながらも米国高配当ETFに興味がある方は多いと思います。

今日は一個人の考えではありますが、インデックス投資と米国高配当ETFの使い分けをどうしているのか?といった内容をご紹介していきます。

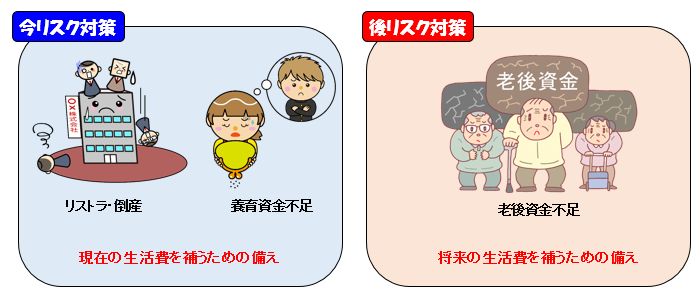

結論からお伝えすると、私は老後に向けた将来の資金対策にインデックス投資、リストラ等の今のリスク対策に高配当ETFという使い分けを考えています。

You Tubeでも紹介していますので、通勤中や寝る前など聞き流したい方は動画をご視聴下さい。

なぜインデックス投資に加えて米国高配当ETFに投資するのか?

そもそもなぜ投資をするかというと、『お金を増やしたいから』ですよね?

そのお金をいつ使うのか?と言うと、現役中に使うのか、リタイア後に使うのかの2つに分けて私は考えています。

その使うタイミングという観点で、インデックス投資と高配当ETFの使い分けを考えています。

上図のようにインデックス投資は後リスク対策、米国高配当ETFは今リスク対策として考えています。

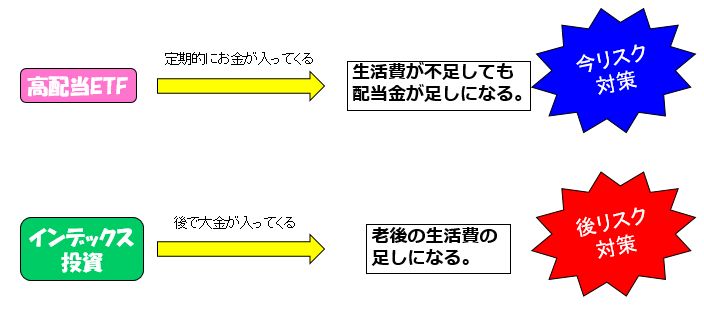

なぜインデックス投資や高配当ETFは今リスクや後リスク対策になるのか?

米国高配当ETFは投資を開始してから年に4回、定期的に配当金を受け取る事ができます。

対してインデックス投資は売却しない限り、使えるお金が手元に入ってくる事はありません。

つまり、現在の生活を豊かにするのは米国高配当ETF、将来の生活を豊かにするのはインデックス投資というように考えています。

高配当ETFは後リスク対策にならないのか?

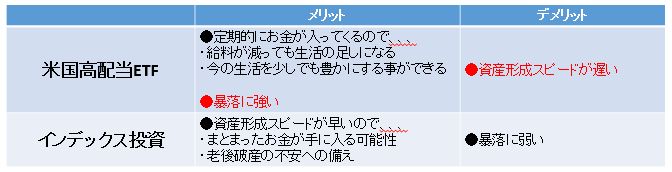

私見ですが、高配当ETFもインデックス投資と同様に将来の資産系にも活用できると思いますが、配当金の課税の問題などから資産形成スピードはインデックス投資よりも劣ると考えています。

そのため、後リスク対策にはインデックス投資の方が有利と考えています。

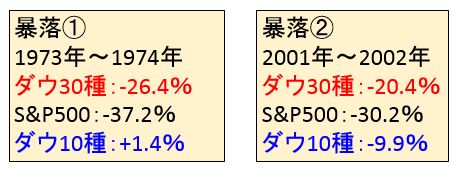

ただし、高配当株は暴落に強い事が知られていてます。

高配当ETFは暴落に強い?

参照:ジェレミー・シーゲル:株式投資の未来 第15版 P168より

高配当ETFは本当に暴落に強いかどうかの参考になる1つの報告があります。

ダウ10種戦略(ダウの犬戦略)と呼ばれるダウの30銘柄の中で配当利回りが高い10銘柄を選び、年末に見直しをするというものがあります。

上図の通り、暴落時のダウやS&P500との下落率を比較すると、ダウ10種戦略の方が低いという結果でした。

この事から、高配当ETFは暴落に強いという事が推察されます。(今後を保証するものじゃないですけどね。)

インデックス投資で売却直前での暴落が怖いから高配当ETFも保有してリスクヘッジするという考えもアリだね!

まとめ

- 投資の目的は今リスク対策と後リスク対策

- インデックス投資は後リスク対策

- 高配当ETFは今リスク対策

いくら今の生活が安定していたとしても、会社がいつ倒産するか、リストラされるか分かりません。

昔と違って年金だけでは生活出来ないことを考えると、将来のお金の事も考えないといけません。

そのため、投資をする上でこれら両方の対策も必要と考えていて、私の場合はインデックス投資と高配当ETFの両方に投資をしています。

どっちが良い悪いではなく、両者の性質を考えて使い分けると良いと思っています!