こんにちは。お金の学校のキリコです!

ファンドを利回り5%で運用すれば20年後には◯◯万円になる!みたいな事が書籍等でよく紹介されていますが、突き詰めて考えるとどういう意味なのかよく分からないという方は多いのではないでしょうか。

私も以前は投資信託の利回りの考え方や計算の仕方については分かっているようで理解できていませんでした。

この記事では投資信託を運用する上での利回りの考え方や計算方法について紹介し、自分が投資している投資信託の正しい利回りの計算方法について紹介します。

『期待利回り-ファンドの維持コスト』が分かれば記事で紹介するサイト等で簡単に利回りの計算ができますよ!

You Tubeでも紹介していますので、通勤中や寝る前など聞き流したい方は動画をご視聴下さい。

そもそも利回りとは?

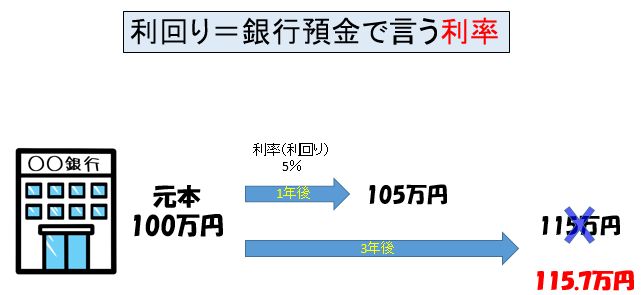

投資信託の利回りは銀行で言う利率のようなものです。

金利5%の銀行に100万円預ければ、1年後には105万円になりますよね。(※税金は未考慮)

でも、3年後には115万円にはならずに、115.7万円になります。

これは単利か複利かの違いで、投資信託の利回りは複利で計算されます。

単利と複利の違い

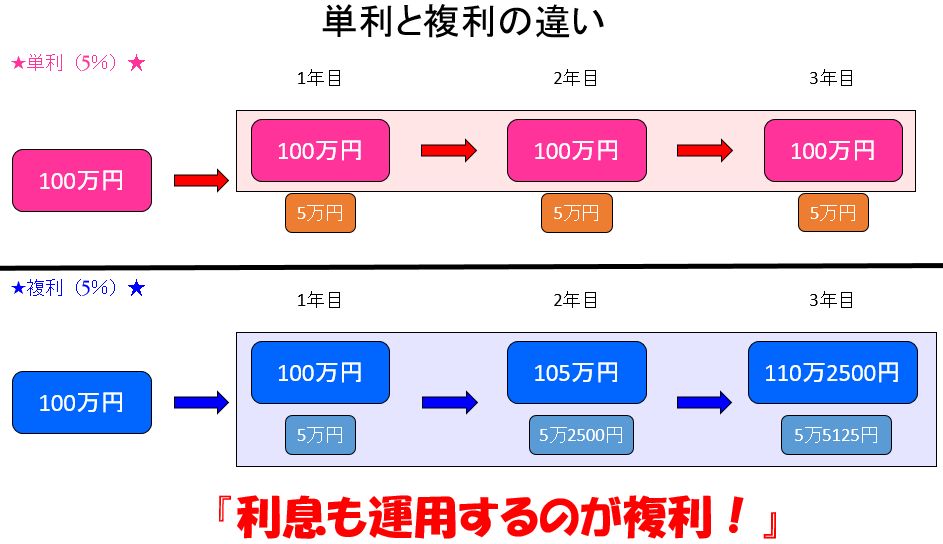

先ほど紹介した銀行預金の例では、100万円を利率5%で預けると3年後には115万円にはならずに、115.7万円になりました。

それは上図の通り、利息に対しても利率が適用されるからです。

このように元本(100万円)に利息を含めて運用をする事が複利であり、元本分のみ運用する事を単利と呼びます。

投資信託の場合、ファンドから出る分配金を再投資すれば複利運用になりますし、分配金が出ないファンドの場合は内部で再投資されるので複利運用になります。

複利運用をするなら、得られた利益を再投資する必要があります。投資信託であれば分配金を再投資することで複利効果を得られますが、無分配ファンドは複利運用はできないのでしょうか?...

投資信託の運用利回りは維持コストも考える

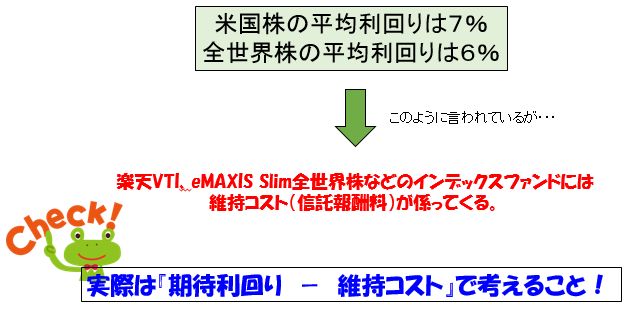

投資信託の利回りは分配金を再投資した複利運用で考えるのが基本ですが、その際には維持手数料である信託報酬料を加味することを忘れてはいけません!

上図のように仮に米国株のリターンが7%だとすると、eMAXIS Slim米国株式(S&P500)などの米国株ファンドに投資した場合、毎年7%のリターンが得られるかと言うと、そうではありません。

投資信託には信託報酬料と呼ばれる維持コストが係り、毎年その分が差し引かれます。

つみたてNISAなどで投資できるインデックスファンドの多くは信託報酬料が0.1%~0.2%程度なので、そのくらいは利率が下がると考えた方が良いです。

仮に米国株のリターンが7%、米国株ファンドの信託報酬料が0.1%とすると、期待リターンは年間で7%-0.1%=6.9%になります。

投資信託に使える便利な利回り計算

投資信託の利回りを計算する上でよく使われるのが下記の2点です。

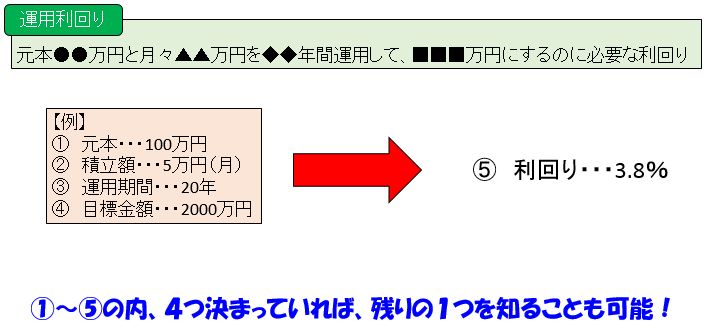

- 運用利回り

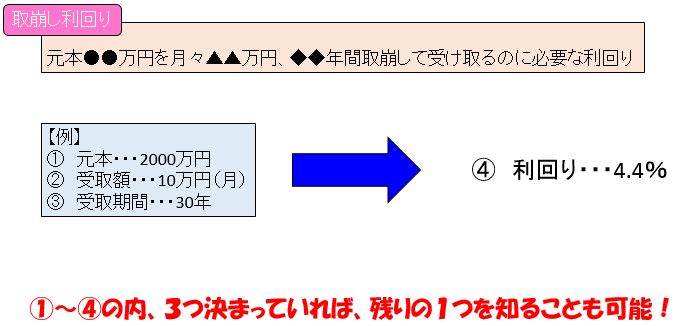

- 取り崩し利回り

運用利回りは主にリタイア時などに受け取る金額を計算する時に用いられ、最終的に受け取れる金額を知りたい場合に使用します。

対して、取り崩し利回りはリタイア後などに毎年どのくらいのペースで切り崩していくかを知りたい場合に使用します。

ここからは、この2種類の利回りの計算例について紹介していきます。

運用利回り

運用利回りは最終的な目標金額に達するために必要な条件を調べる時に使います。

- 元本

- 積立額(毎月)

- 期間

- 目標額

例えば、上図のように元本100万円で毎月5万円を20年間投資して2000万円にするには運用利回り3.8%必要になります。

投資するファンドの運用利回り(期待利回り)が分かっていれば、目標とする金額や期間、積立額なども算出することができます。

例えば、期待利回り3.8%で元本100万円で毎月5万円を20年間投資したら最終的には2000万円になるといった考え方です。

リタイアするまでに目標とする金額の計算などに使われます。取り崩し利回り

取り崩し利回りは積立てをやめて運用を継続しながら取り崩していく場合に必要な条件を調べる時に使います。

- 元本

- 受取額(毎月)

- 期間

例えば、上図のように元本2000万円を30年間、毎月10万円受け取る場合に必要な取り崩し利回りは4.4%必要になります。

運用利回りと同様に、投資するファンドの運用利回り(期待利回り)が分かっていれば、必要な元本や取り崩し額なども算出することができます。

例えば、利回り4.4%で毎月10万円を30年間受け取るのに必要な金額は2000万円になるといった考え方です。

リタイア後の生活費の不足分を埋めるための必要資金の計算などに使われます。利回りの計算方法

ここまでサラッと例を挙げて2種類の利回りの活用例について紹介しましたが、どうやって計算したか気になりますよね。

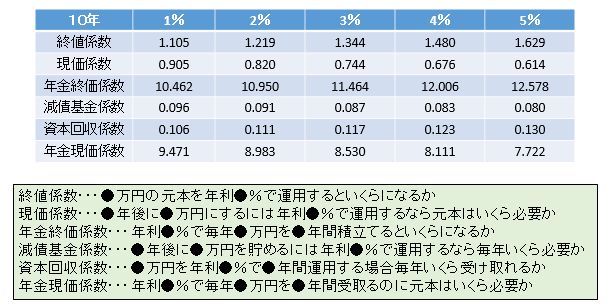

これらを求めるには決められた係数があり、それを使うと計算できます。

この係数を使って利回りを計算するのですが、正直うっとうしい。めんどくさい。ってのが私の感想です。

これは、FPの試験にほぼ100%出題されるのですが、実際に使うことはまずないと思います。

こうした係数を使わずにもっと簡単に計算できる方法がありますので、そちらを紹介していきます。

便利な利回りシミュレーター

投資信託の利回りを計算する上で私がよく利用しているのが下記の2つのサイトです。

これらのサイトを活用すれば、運用利回りや取り崩し利回りなどが簡単に計算できます。

つみたてNISAで毎月3.3万円を利回り6%で20年運用すれば、元本800万円が1540万円になります。

夫婦二人で運用すれば2倍の3080万円になります。

机上の空論と言われればそれまでですが、とても夢が膨らむ複利計算ですよね!

まとめ

- 投資信託の利回りは複利で計算

- 投資信託に関する利回りは運用利回りと取り崩し利回りの2種類がある

- 利回りの計算に便利なサイトがある

かのアインシュタインが人類最大の発明は複利と言うくらい複利運用のパワーは絶大です。

たかが数%で数万円の積立てでも何十年後かには何千万円という金額になります。

投資信託は100%増える保証はないですが、インデックス投資であれば長期運用で元本割れの可能性が下がることが言われています。

つみたてNISAで運用できるような投資信託で元本割れが起こる確率を過去のデータから紹介しています。また元本割れのリスクを低減させる方法についても触れています。...

自分が投資しようと思っているファンドのベンチマーク(日経平均、S&P500など)の過去のリターンを運用利回りとして、将来いくらになるか?毎月何万円受け取れるのか?といった計算をすると楽しいですよ!