NISAは非課税って言われてるけど、何がどう非課税になるか詳しくはよく分かんないだよね。

そうそう。確定申告が必要なのかどうかもよく分からないよね・・・。

NISAは非課税なるオトクな制度だという情報は知ってるものの、いざ始めようと思ってもその詳細が分かっていないと不安ですよね。

本当に全ての税金が非課税になるのか、お得感ばかりが先行してるけど、税制面で損する事はないのか?などなど気になる事もたくさんあります。

今日の授業はNISAと税金の関係について紹介するよ!

- NISAに関する税金の情報

- NISAで非課税期間終了前に急いで売るべきか?

-確定申告は必要?

-何が非課税になるの?

-利益が多いと扶養や配偶者控除はどうなる?

-全てが非課税になるのか?

それじゃ、本題のNISAの税制面に関する情報を1つずつ紹介していきます!

NISAに関する税金の情報

NISAの税金に関するよくある疑問を1つ1つ紹介していきます!

- 確定申告は必要か?

- 何が非課税になる?

- 扶養や配偶者控除から外れることもあるのか?

- 全てが非課税になるのか?

①確定申告は必要か?

投資信託や株で利益が出た場合、運用している口座によっては確定申告が必要になります。

【課税口座】

一般口座・・・確定申告必要

特定口座(源泉徴収なし)・・・確定申告必要

特定口座(源泉徴収あり)・・・確定申告原則不要

【非課税口座】

NISA(つみたて、ジュニアも含む)・・・確定申告原則不要

上記の通りNISA口座で利益がでた場合、基本的には確定申告の必要はありません。

NISAが原則確定申告不要としたのは、あとで紹介する外国株に投資した場合は確定申告が必要となるケースがあるからです。

そもそも、株や投資信託に関して確定申告をしなければいけない人というのは次のケースです。

- 一般口座や特定口座(源泉徴収なし)で年間で20万円以上の利益が出たサラリーマン(年収2000万円以下)

- 一般口座や特定口座(源泉徴収なし)で年間で38万円以上の利益が出た専業主婦(専業主夫)

NISAだけなら原則確定申告は不要ですが、上記に該当する運用もしている方は確定申告をする義務があります。(※年間の利益というのは1月1日~12月31日期間を指します。)

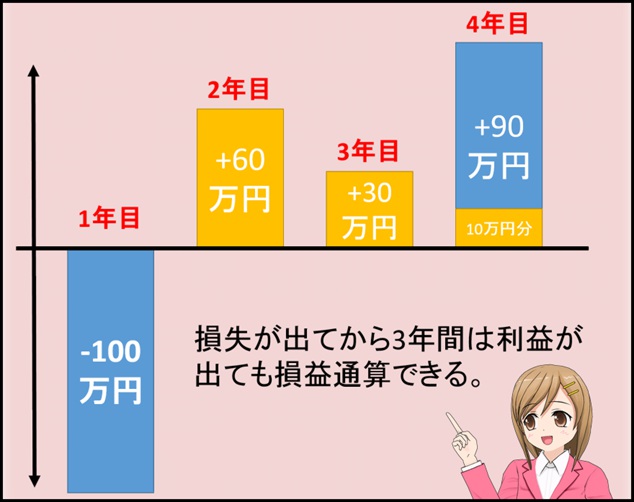

この他にも、課税口座の場合は年間で同じ口座や複数の口座で利益がマイナスになった場合も確定申告をすることで、赤字分を向こう3年までの黒字と相殺(3年間の繰越控除)して節税することもできます。

そのため、基本的には特定口座(源泉徴収あり)では利益分は確定申告は不要ですが、繰越控除をする場合は必要なので原則確定申告不要としました。

ただし、この赤字の時の確定申告は義務ではありませんので、損益通算が不要な方は必要ありません。

詳しくは『投資信託がマイナスの評価損益に!どうすればいい?』をご参照ください。

上記に該当する方で利益確定をした場合のみ、確定申告が必要ですので、売却前の評価損益が20万or38万以上でも申告の必要はありません。

また、NISAの場合はマイナス分を損益通算することはできませんので、確定申告自体必要ないです。

つまり利益がプラスでもマイナスでもNISAで確定申告は必要ないってことだね!

NISAのデメリットとして、繰越控除による損益通算ができないのでやらない方が良いという意見もあります。この点について下記の記事で詳しく紹介しております。

⇒NISAは損益通算できないから運用はやめておくべきか?

②何が非課税になる?

NISAは非課税!非課税!!と言われていますが、何が非課税になるのか気になる所です。

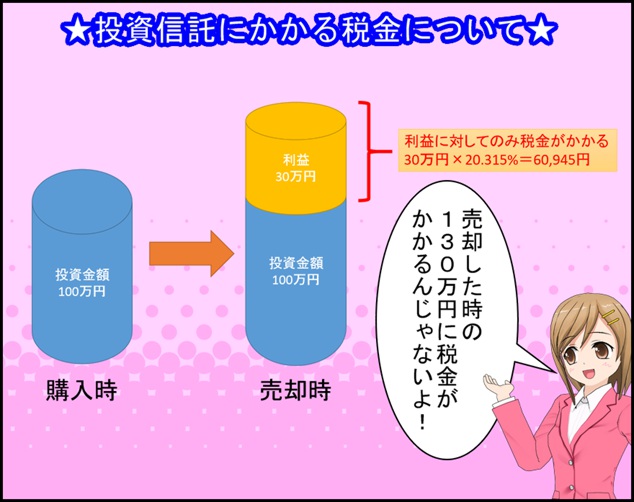

NISAで非課税になるのは、投資信託や株の売却益と配当金(分配金)が対象です。

通常、株や投資信託で得た運用益は所得税および復興特別所得税として15.315%、住民税として5%が課税されます。(合計20.315%の課税)

でも、NISAであればこれらに税金はかかりません!

NISAだと運用益のプラス分が全額手元に残るってことですね!

③扶養や配偶者控除から外れることもあるのか?

よく主婦の方がパートで年間103万円までに抑えないと旦那の配偶者特別控除がなくなる!とか、130万円を超えた場合は健康保険の扶養から外れると耳にします。

実はこれって株や投資信託にも該当して、『投資信託で源泉徴収なしはヤバイ!主婦の方は要注意!!』でお伝えしたように確定申告が必要な一般口座や特定口座(源泉徴収なし)で、その金額以上の利益を出すと配偶者控除の対象にならず、場合によっては健康保険の扶養から外れる事もあります。

NISAに関しては確定申告が不要なので扶養や配偶者控除から外れることはありません。

ですので、年間で130万円やそれ以上の利益がでても、全く気にしないでください。

ただし、注意が必要です。

NISA口座は年間で120万円までの投資が可能で、2018年からは一般NISA120万円とつみたてNISA40万円の選択性になります。

この限度額を超えた投資に関しては、一般口座、特定口座(源泉徴収あり・なし)のどれかで投資をすることになります。

そのため、専業主婦(専業主夫)の方が限度額の事を知らずに投資をしてしまい、一般口座や特定口座(源泉徴収なし)の口座から103万円、130万円以上の利益が出てしまうと配偶者控除や健康保険の扶養から外れる可能性があるのでご注意ください。

NISAの限度額を超えた場合の投資先の口座が特定口座(源泉徴収あり)だったら、利益がいくら出ても扶養から外れたり配偶者控除の心配はないってことですよね?

そうですよ!だからこそ、証券会社で口座を作る時は特定口座(源泉徴収あり)で開設すると何かと便利です!

もし、一般口座や特定口座(源泉徴収なし)から特定口座(源泉徴収あり)に変更したい場合は口座を開設している金融機関に相談すると変更方法を教えてくれると思いますよ!

特定口座(源泉徴収あり)は確定申告が不要だったり、扶養や配偶者控除から外れることはなくて便利ですが、一般口座や特定口座(源泉徴収なし)にもメリットはあります。

こうした税金と口座の違いについて知りたい方は下記の記事をご参照ください。

⇒投資信託にも税金がかかる?!確定申告しないといけないの?

④全てが非課税になるのか?

NISA口座は運用益が非課税になるということはお伝えしましたが、一部例外となるケースもあります。

どういう時かというと、NISA口座で外国株に投資して配当金が出た場合に現地分の税金が課税されます。

例えば米国株なら配当金に対して10%課税されます。

(※売却益に関しては非課税です。)

また、外国株に投資した場合で、為替差益が出た場合は確定申告が必要なケースもあります。

基本的にNISAは確定申告不要だけど、外国株(海外ETFなど)に投資する時は要注意ってことだね!

NISAで非課税期間終了前に急いで売るべきか?

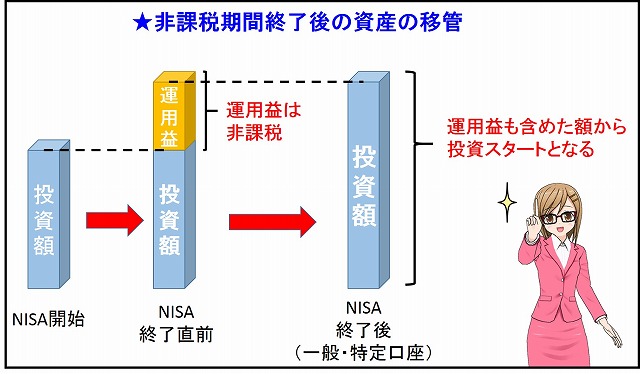

NISAで運用期間を超えた場合、上図のように運用益を含めた額で課税口座で運用が開始されることになります。

仮にNISA終了期間間際に利益が50万円出ていたとします。NISA期間内に売ればもちろん非課税ですし、期間終了後すぐに売っても、利益を含めた額からスタートすることになるので運用益は0円となります。

つまり、あせってNISA期間終了までに売らずとも、終了直後に売っても税金はかかりません。

非課税の事を意識してNISA終了間際に急いで売る必要はないってことですね!

今日の授業を動画で復習

まとめ

- NISAでは配当金(分配金)と売却益がすべて非課税になる

- NISAは原則確定申告をする必要がない

- 外国株に投資した場合は為替差益が出れば課税対象となり確定申告が必要

- 外国株で運用した場合の配当金は現地課税される

- 利益が出すぎても扶養や配偶者控除から外れることはない

NISAの税制面について紹介してきましたが、とにかくNISAはオトクな制度です。

国内の株や投資信託であれば確定申告の手間もかからないし、いくら利益が出ても扶養や配偶者控除から外れることもありません。

口座開設費用や口座維持費用もかからないので、口座開設しておいて損はないと思います。

この記事で税金の不安が解消されたら、NISAを始めてみませんか?