投資信託って手数料がかかりますよね?大体どれくらい取られるんですか?

ファンドによるけど、ある程度目安があるから高いか低いかは判断できると思うわよ!キリコ先生に聞いてみたら?

投資信託には手数料が絶対かかります。

これがないと、証券会社やファンドマネージャーはタダ働きになっちゃいますからね(汗)

でも、ファンドによっては取りすぎじゃない?!って思うのもたくさんあります。

手数料は運用利益に大きく関わるので、なるべく安いファンドを選んでいきましょう!

今日の授業は投資信託の手数料について紹介するよ!

- 投資信託にかかる手数料の目安は?

- 手数料を加味した利益の計算方法

- 販売手数料が有料と無料のファンドがあるのはなぜ?

- 手数料に関するQ&A

投資信託にかかる手数料の目安は?

投資信託にかかる手数料は3種類あります。

販売手数料・・・ファンド注文時にかかる

信託財産留保額・・・ファンド売却時にかかる

信託報酬料・・・ファンド保有中にかかる

この他にも売却手数料として、信託財産留保額以外が発生するファンドもあるそうですが、私は見たことがありません。

ですので、主にこの3種類が投資信託にかかる手数料です。

それぞれの手数料の金額は固定額ではなく、割合で決まります。

投資信託の手数料の相場はどれくらいなのか?、いつ引かれるのか?といった内容を各手数料毎に紹介していきます。

販売手数料

目安:0.5%~4%程度。3%のものが多い。インデックスファンドなら無料が多い。

引かれるタイミング:購入時に毎回かかる。

ファンド購入時のみにかかる手数料で、無料のものもあります。(販売手数料無料のファンドをノーロードと言います。)

2018年1月時点でSBI証券や楽天証券で取り扱われている約2,500本のファンドの内、約1,200本がノーロードですので、ファンドの半数近くは販売手数料が無料と言えそうです。

株とは違い、1回の取引で100円、200円といった固定額がかかるのではなく、購入する金額の割合を支払います。

販売手数料には消費税がかかり、販売手数料が3%だとすると、消費税8%の今なら3.24%が実質かかる金額となります。

同じファンドであっても、取引する証券会社や銀行によって販売手数料がかかるケースとそうでないことがあります。

特にファンド名に『楽天◯◯◯』、『SBI◯◯◯』など証券会社や銀行名が入っている場合はそこで購入した方が、販売手数料が安い場合があります。

また、購入金額によって手数料が割引きされるファンドもあります。

と言っても、一回の取引で500万円・1000万円以上といったまとまったお金を投資する場合に適用される割引なので、個人投資家ではあまり現実的ではないです。

購入金額に応じた割引きを受けるには手数料分を加味した金額を用意しないといけません。

販売手数料が1000万円以上の注文で2.16%、2000万円以上で1.08%のファンドがあったとします。

ここに2000万円申込んで、1.08%の手数料にしたい場合は、買付手数料を加味した20,216,000円が必要となります。

つまり、販売手数料を除いた金額で買付する必要があるということです。

同じファンドであれば、どこの証券会社(銀行)で買っても運用成績は変わらないので、販売手数料が安い所から買うとお得ですよ!

信託財産留保額

目安:高くても0.5%程度。無料のファンドが多い。

引かれるタイミング:売却時に毎回かかる。

信託財産留保額は売却手数料のようなものです。

現在あるファンドに100万円分投資していたとして、信託財産留保額が1%なら売却後に受けとれる金額は99万円となります。(税金などは考慮していません。)

販売手数料とは異なり、信託財産留保額には消費税がかかりません。

また、その手数料はどこの証券会社や銀行で買っても変わりません。

信託財産留保額は販売手数料と同様に、固定額がかかるのではなく、売却金額の割合によります。

信託財産留保額も販売手数料と同様に無料のファンドが多いですよ!

信託報酬料

目安:0.15%~2.5%程度。インデックスファンドなら0.5%以下が多い。(※資産クラスによってマチマチ)

引かれるタイミング:保有時に毎日かかり続ける。

投資信託で最もかかる手数料は信託報酬料です。保有期間中はずっとかかります。

信託報酬料は年間にかかる手数料で、その割合を1年で割って基準価額から毎日引かれています。

毎日更新される基準価額は信託報酬料を差し引いた額が計算されていますので、追加で手数料を徴収されるようなことはありません。

例えば信託報酬料が1.08%のファンドがあったとします。これを1年間(365日)で割ったとすると、約0.00296%となります。

この割合に投資金額をかけた額を毎日支払っていることになります。

長期投資をする場合、何年、何十年とファンドを保有することになりますので3つの手数料の内、最も高くなるものが信託報酬料となります。

信託報酬料には消費税がかかりますので、1%の所であれば消費税が8%の現在なら1.08%発生します。

信託報酬料で特に気をつけないといけないことは、実際にかかる手数料と異なることです!

えっ?!どういうこと?

信託報酬料が1%としているファンドでも、実際はそれ以上かかっています!これを実質コストって言います。

実質コストについて

信託報酬料に含まれる実質コストには次の3つがあります。

- 株式等の売買手数料

- 外国株・外国債券の保管・受渡費用

- 監査報酬(経理がちゃんとされているかの証明費用)

このようなコストが別途発生し、これは運用次第で変わる費用です。

これらは信託報酬料に含まれますが、ファンド情報に表示されている額には含まれていません。

この実質コストは、投資信託初心者の方にはあまり知られていませんが大切なことです。

株の売買が頻繁に行われれば、①の売買手数料が高くなりますし、それが海外の株なら②も大きくなります。

信託報酬料が安いファンドと思って買っていたけど、実質コストのせいで他のファンドよりも高くなっていたというケースもあります。

実質コストは各ファンドの運用報告書に記載がありますので、しっかりと確認しておいてください!

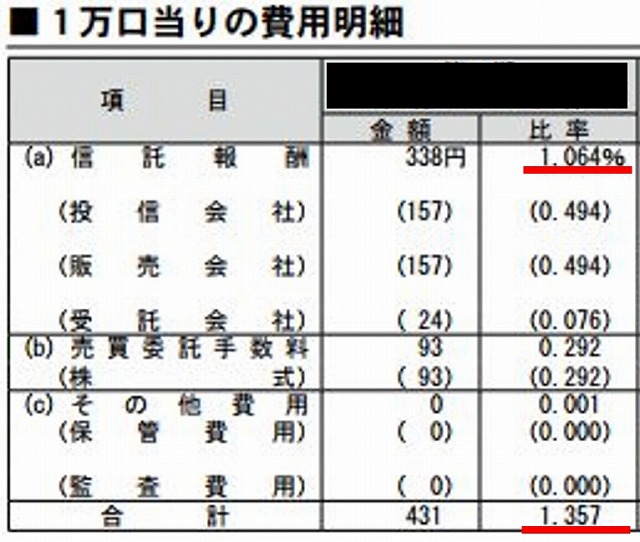

■ファンドの運用報告書(参考例)

上記はあるファンドの運用報告書です。

信託報酬の内訳の概要は次の通りです。

投信会社(委託会社):運用会社

販売会社:証券会社や銀行

受託会社:信託銀行

赤線のように、信託報酬料は1.064%とありますが、実質コストを含めると1.357%となっています。

- 信託報酬料は実質コストを含めると高くなる

- 実質コストは運用状況によって異なる

- 同じ信託報酬料率であってもファンドによって実際にかかる費用は異なる

この3点はおさえておきましょう!

信託報酬料が同じファンドがあったとしても、実質コストまで加味してファンドを選ぶのが重要ってことですね!

また、信託報酬料は販売手数料や信託財産留保額と異なり、無料のファンドは存在しませんし、金融機関(証券会社・銀行)によっても変わりはありません。

ファンドによって信託報酬料は大きく異なりますが、インデックスファンドであれば0.5%未満の所がほとんどだと思います。

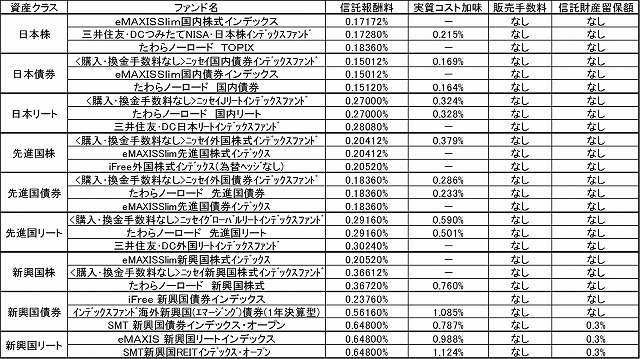

参考までに資産クラス別に手数料が安いファンドをランキングで紹介していきます。

インデックスファンド手数料ランキング

ここからは各資産クラスで信託報酬料が安い上位3つのファンドを紹介していきます。

各ファンドの情報は取り扱い数がトップクラスの楽天証券で2018年1月6日に検索しました。

■資産クラス別インデックスファンド手数料(2018年1月6日時点)

※運用報告書は直近1年の最新のものを参照

細かくて見づらいですが、信託報酬料が安いファンドでも、実質コストを入れると高くなっているものがあります。(日本債券の『ニッセイ』と『たわら』など)

こうした点にも注意しながらファンドを選ぶと良いです!

基本的に同じ資産クラスのインデックスファンドであれば、運用リターンに大きな差異はありません。

ですので、手数料が安いファンドを選ぶのが良いですが、リターンやトラッキングエラーなども考慮すると、より上手に選ぶことができます。

インデックスファンドは基本的に手数料で選べば良いですが、もっと詳しい情報を知って選び抜きたいという方は下記の記事も参考にしてみて下さい。

⇒投資信託はインデックスファンドで積立てよう!その理由は?

また、運用報告書の期間が1年未満のファンドは実質コストを記載していません。

なんで1年未満の運用報告書は参考にしなかったの?

運用歴が1年未満のファンドは運用報告書がそもそも無かったり、あっても期間がバラバラで比較対象にはしづらかったからです。

運用報告書は基本的に年に1回発表されますが、年に2回だったり、新設ファンドだとそもそも公表されていなかったりと様々です。

運用報告書が直近1年のものであれば、365日にかかった実質コストが紹介されていますが、そうでなければ日数に応じた額が表記されます。

ですので、運用報告書で実質コストを比較する時は1年分の費用が照会れているファンド同士を比較しましょう!

もしくは、3ヶ月分表示されているファンドなら4倍、6ヶ月分なら2倍にするなどして、なるべく1年間分のコストで比較しましょう!

そんな細かい所まで見るの面倒くさいよ!

1円を笑うものは1円に泣く。0.1%を無視するものは0.1%に泣くことになるよ!

0.1%の差ってそんなに大きいの?

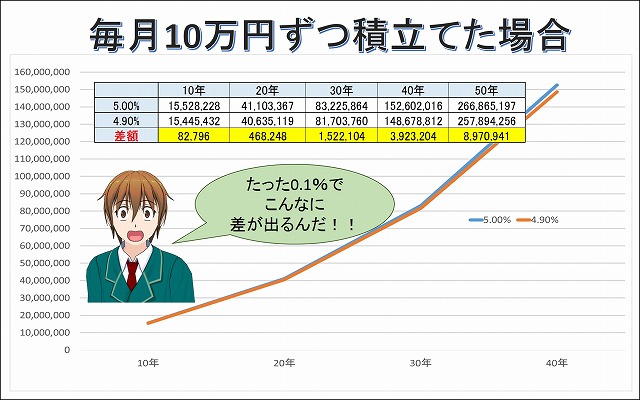

このグラフは毎月10万円を利回り5%と4.9%で運用した場合の差をみたものです。

グラフで見ると分かりづらいですが、30年で150万、40年で400万近くの運用益の差があります。

『実質コストまで比較するなんて面倒!』って思った方でも少しでも手数料が安いファンドを選んだ方が良いことが伝わったでしょうか。

面倒だけど少しの努力で将来のお金が100万円以上も変わるなら頑張るよ!

ここまでで、投資信託にかかる手数料について紹介してきました。

次からは、手数料を加味した運用益の計算方法を紹介していきます。

手数料を加味した利益の計算方法

投資信託にかかる手数料は、、、

- 販売手数料

- 信託財産留保額

- 信託報酬料(実質コスト含む)

これら3つがあることを紹介していきました。

この中で、基準価額に手数料が含まれているのは信託報酬料のみです。

ですので、投資信託の利益を計算するには販売手数料と信託財産留保額を考慮すればOKです!

また、投資信託の運用益として分配金も考えることを忘れてはいけません。

具体的な計算方法は次の通りです。

利益=基準価額+分配金‐販売手数料‐信託財産留保額

【計算例】

基準価額:10,000円(購入時)、12,000円(売買時)

分配金(合計):1,000円

販売手数料:3.24%(税込み)

信託財産留保額:0.3%

投資金額:10,000円(※購入手数料引いて投資した金額)

(12,000円-10,000円)+1,000円-10,000円×3.24%-12,000円×0.3%=2,640円

この計算から投資で儲けた金額は2,640円となります。

これに、税金として20.315%がかかるので、実際には2,103円が手元に残ります。

投資信託で儲けた利益には税金がかかります。(NISA口座以外で運用した場合)

その詳しい内容に関しては下記の記事を参考にしてみて下さい。

⇒投資信託にも税金がかかる?!確定申告しないといけないの?

販売手数料が有料と無料のファンドがあるのはなぜ?

そういえば、最初の方の販売手数料の解説で証券会社や銀行によって同じファンドでも有料だったり無料だったりするって言ってたけど何でなの?

そもそも販売手数料はファンドの収入にはならず、銀行や証券会社の利益になります。

だから、証券会社や銀行の営業マンは手数料が高いファンドを勧めてくるんですよね(^o^;)

実際に私も郵便局に少しまとまったお金を入金したら、すぐに営業マンが来て『投資信託してみませんか?◯◯のファンドなんてオススメですよ!』って紹介されました。

余談ですが同じような投資スタイルをとるファンドでもっと手数料が安いファンドはたくさんあります。営業マンがオススメしても自分でしっかりと吟味してから投資してくださいね!

日本人の感覚として、手数料が安いと『安かろう悪かろう』と思いがちですが、投資信託に関しては安いほど良いです!

同じファンドでも無料で販売してくれる証券会社や銀行は企業努力です!

中でもネット証券は対面での営業もなく、その分の人件費がかからないので販売手数料が安い所が多いです。

個人的におすすめは楽天証券、SBI証券です。

その恩恵に預かってなるべく手数料が安い所で買いたいですね!

また、ファンドの種類もアクティブファンドよりインデックスファンドの方が手数料が安く、運用成績も良好な事が多いです。

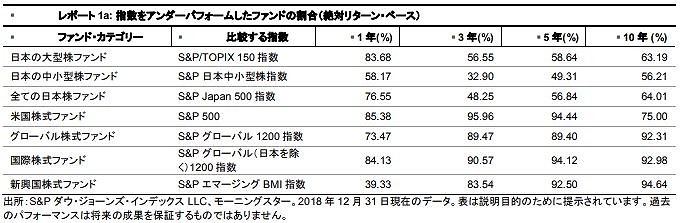

◆アクティブファンドがインデックスに負けた割合(2018年)

この表はS&P Dow Jones Indicesで公表された各資産クラスにおいてアクティブファンドがインデックス(日経平均、TOPIXなどの指標)に負けた割合です。

つまり、インデックスファンドに負けた割合とも言えます。

表を見ると、全ての日本株は過去10年において60%以上のアクティブファンドがインデックスに負けています。

先進国のファンド(国際株式ファンド)で見ると、過去10年間で90%近くインデックスに負けています。

インデックスに負けた要因は、選んだ株が悪かったこともあるでしょうが、手数料が高いというのも考えられます。

手数料はインデックスファンドよりもアクティブファンドの方が圧倒的に高いです!

半数以上のアクティブファンドはインデックスに負けていますので、ファンド選びに自信がなければインデックスファンドの方が無難ってことですね!

手数料に関するQ&A

バランスファンド1本か個別のファンドに買うのと信託報酬はどっちが安い?

色々な資産クラスに投資するバランスファンドと、各資産クラスを個別に買うのとどっちが手数料は安くなるの?

基本的には個別で買った方が安くなりますよ!

以前の記事で世界経済インデックスファンドと各資産クラスの中で信託報酬料が最も安いインデックスファンドを比較しました。

そうすると、世界経済インデックスファンドと同じポートフォリオでも信託報酬料は半分以下になりました!

一部、私が積立てている『楽天・全世界株式インデックス・ファンド』などのバランスファンドでは各資産クラスを個別に買うよりも信託報酬料が安いケースがあります。

個別に積立てるのか、バランス1本に絞るのかは信託報酬料を比べて見るといいですよ!

バランスファンドと個別の各資産クラスのインデックスファンドの信託報酬料を比較した結果を紹介しています。気になる方は参考にしてみて下さい。

⇒投資信託でバランス型のデメリット!積立すべきかどうか迷ったら

NISAだと手数料はどうなる?

NISAは非課税って聞いたけど手数料はどうなの?

手数料は税金じゃないからかかるよ!

投資信託の事をあまり知らない友人と話をしていると、『NISAって非課税なんだよね?手数料が無料ってこと??』っていう話しになりました。

実際にNISAをやっている人からすれば、チンプンカンプンな話かもしれませんが、誤解している人は結構多いように感じます。

NISAは何でもかんでも無料になるんじゃなくて、運用益に20.315%の税金がかかる所、それが無税になるだけです。

なので、販売手数料、信託財産留保額、信託報酬料の全ての手数料は発生します。

以前の記事でNISAについて詳しく紹介しています。制度の概要やメリット・デメリットなどを知りたい方は参考にしてみて下さい。

⇒投資信託をNISAで!初心者にわかりやすく解説!

手数料を気にするなら投資信託よりも株の方がよい?

手数料にそこまでこだわるなら、投資信託自体をやめて株をした方が良いんじゃないの?

手数料だけを考えるとたしかに株の方が安いけど、運用益をしっかり出さないと本末転倒になるからね!

たしかに投資信託は株と比べて手数料が高いです。

株の場合は売買手数料はかかりますが、維持手数料(信託報酬料)は発生しません。

むしろ保有していると配当金が支払われるくらいです。

そうしたことから、投資信託は儲からない!やめておけ!と言った人もいますが、私はそうは思いません。

『この会社の株は絶対上がる!』という自信がある方は個別株の方が儲かると思いますが、目利きに自信がない方は投資信託の方が無難です。

投資信託は儲からないよ!って言う方の意見に対して私の考えをまとめた記事があります。資産運用を株か投資信託で迷っている方の参考なると思います。

⇒投資信託が儲からないと言う人の理由!その根拠をぶった切り!!

まとめ

- 投信にかかる手数料は3種類ある

- 販売手数料は金融機関によって異なるが、それ以外の手数料はどこでも同じ

- ファンド選びには実質コストも考慮すること!

- わずか0.1%の差が後に大きな成果に繋がる

投資信託にかかる手数料について紹介してきました。

当ブログ内で何度も紹介しているインデックスファンドの積立て投資をする上で手数料は非常に重要な項目です。

同じ資産クラスのインデックスファンドであれば、運用成績はどれもほぼ同じです。

ですので、手数料が安ければ安いほど運用成績が高くなります。

信託報酬料だけでなく、運用報告書を確認して実質コストも調べながらファンドを選びましょう!