つみたてNISAで人気のひふみって投資した方がいいのかな?

良いと思うかどうかは人それぞれだけど、私は投資してないよ!

ひふみはブログや書籍など様々な媒体でとても注目を浴びています。

投資信託にあまり詳しくない方でも、『ひふみ』というファンド名が知られているくらい有名です。

でも、有名だからと言って私はひふみには投資していない理由があります。

今日の授業はひふみについて私なりの考えを紹介します。

- 私がひふみに投資していない理由

- もしアクティブファンドを買うならどれを買う?

- つみたてNISAでひふみプラスと組み合わせるならどのファンド?

- ひふみを積立てるならNISA・iDeCoどっちがおすすめ?

- つみたてNISAでひふみを取り扱っている金融機関はどこ?

それでは、早速授業を開始します!

私がひふみに投資していない理由

私がひふみに投資していない理由は、大きく分けて2点あります。

- 純資産が膨らみすぎている

- アクティブファンドだから

それぞれの理由について順を追って紹介していきます。

①純資産が膨らみすぎている

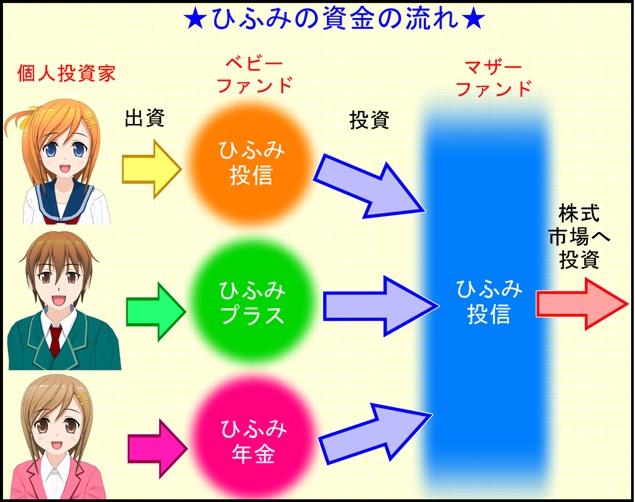

ひふみと一言で言っても、厳密には下記の3つのファンドから資金を集めて運用されています。

- ひふみ投信

- ひふみプラス

- ひふみ年金

イメージするとこんな感じです。

つまり、上図の3つのベビーファンドで集めたお金は、どれに投資してもマザーファンドであるひふみ投信が運用していることになります。

ファンドを運用するにあたり、【投資家から集めたお金≒純資産】は多いほど良いかというとそうではありません。

日経平均やダウのような指数に連動した投資をするインデックスファンドの場合は、純資産が多いほど安定した運用ができるのですが、ひふみのように指数以上の成績を目指すアクティブファンドの場合はそうとは言い切れません。

アクティブファンの主な投資対象となる銘柄は、時価総額が300億円未満の超小型株や、3000億円未満の中小型株となります。これらの株の特徴は数億円という小資金で株価が大きく上下します。

この値動きで利益を狙うのですが、時価総額が小さい銘柄は株の発行数が少なく、数億円分も集めるのは非常に苦労します。

そのため、複数の銘柄に分散投資していくことになりますが、小型株だけでは投資対象として少なすぎるため、どうしても値動きがゆるい大型株にも手を出さざるを得なくなります。

このことから、純資産が大きいアクティブファンドは、投資家から集めた資金が大きくなるほど運用が難しくなるという事が言えます。

では、ひふみ投信はどのくらいの資金が集まっているのかを見てみます。

ひふみ投信 1,327.5億円

ひふみプラス 5,501.4億円

ひふみ年金 114.5億円

合計 6,943.4億円

すごっ!ひふみの純資産って7,000億円近くあるんだね!

ちなみに、ひふみと同じく日本株を中心に投資するアクティブファンドの純資産ランキングは次の通りです。

(2018年3月1日時点)

- ひふみプラス 5,501億円

- さわかみファンド 3,221億円

- 日本株アルファ・カルテット(毎月分配型) 2,229億円

ひふみがブッチギリで純資産が高いのが良くわかります!!

すでにこれだけ多くの資金が集まっていますし、運用実績やメディア等の影響もあり純資産はずっと増え続けています。

これだけ多くの資金を扱っているにも関わらず、運用成績をあげているのは『さすが!!』の一言です。

ですが、私自身はこの増え続ける膨らみすぎた純資産は長い目で見ると運用効率を悪化させてしまうのではないかという懸念を持っています。

コレが私がひふみに投資していない第一の理由です。

続いて、もう一つの理由を紹介します。

②アクティブファンドだから

基本的に私はアクティブファンドには投資しない方針です。

こんなことを言うと身も蓋もない感じかもしれませんが、下記のデータがアクティブファンドが平均的に悪いことを物語っています。

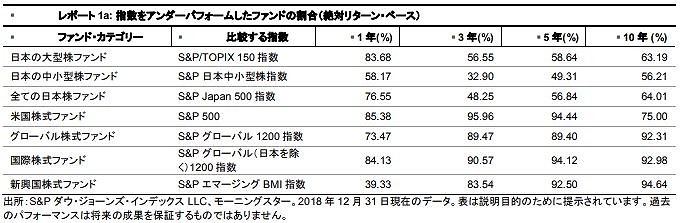

◆アクティブファンドがインデックスに負けた割合(2018年)

このデータはアクティブファンドがインデックス(市場)に負けた割合を指しています。

投資期間や投資対象によってバラつきがありますが、6割~9割近くのアクティブファンドは市場平均に負けています。

ひふみの場合は、市場平均よりも高いパフォーマンスを上げているので、このデータではインデックスに勝っている貴重なアクティブファンドです。

表をよく見て頂くと、投資期間が長くなるほどインデックスに負けている割合が増えてきます。

特につみたてNISAの場合、最長で20年間投資することを考えると、上記の表以上にアクティブファンドが負ける割合が増える可能性があります。

ひふみ投信のファンドマネージャーはとても優秀だと思いますし、私自身がアクティブファンドに投資するなら間違いなくひふみを選びます。

そんな優秀なひふみでも、アクティブファンドであるという性質や、純資産が大きすぎるという点から私は投資していません。

それじゃ、つみたてNISAでは先生は何がおすすめなんですか?

私のおすすめは『eMAXIS Slim 全世界株式(除く日本株)』だよ!

eMAXIS Slim 全世界株式(除く日本株)は維持手数料の低さやインデックス投資家に人気のVTとほぼ同じ理想的な資産配分となっています。下記の記事では20代におすすめのファンドとして紹介していますが、それ以降の年代でもおすすめのファンドです。

⇒投資信託|20代におすすめのファンドはたったの1本だけ!

もしアクティブファンドを買うならどれを買う?

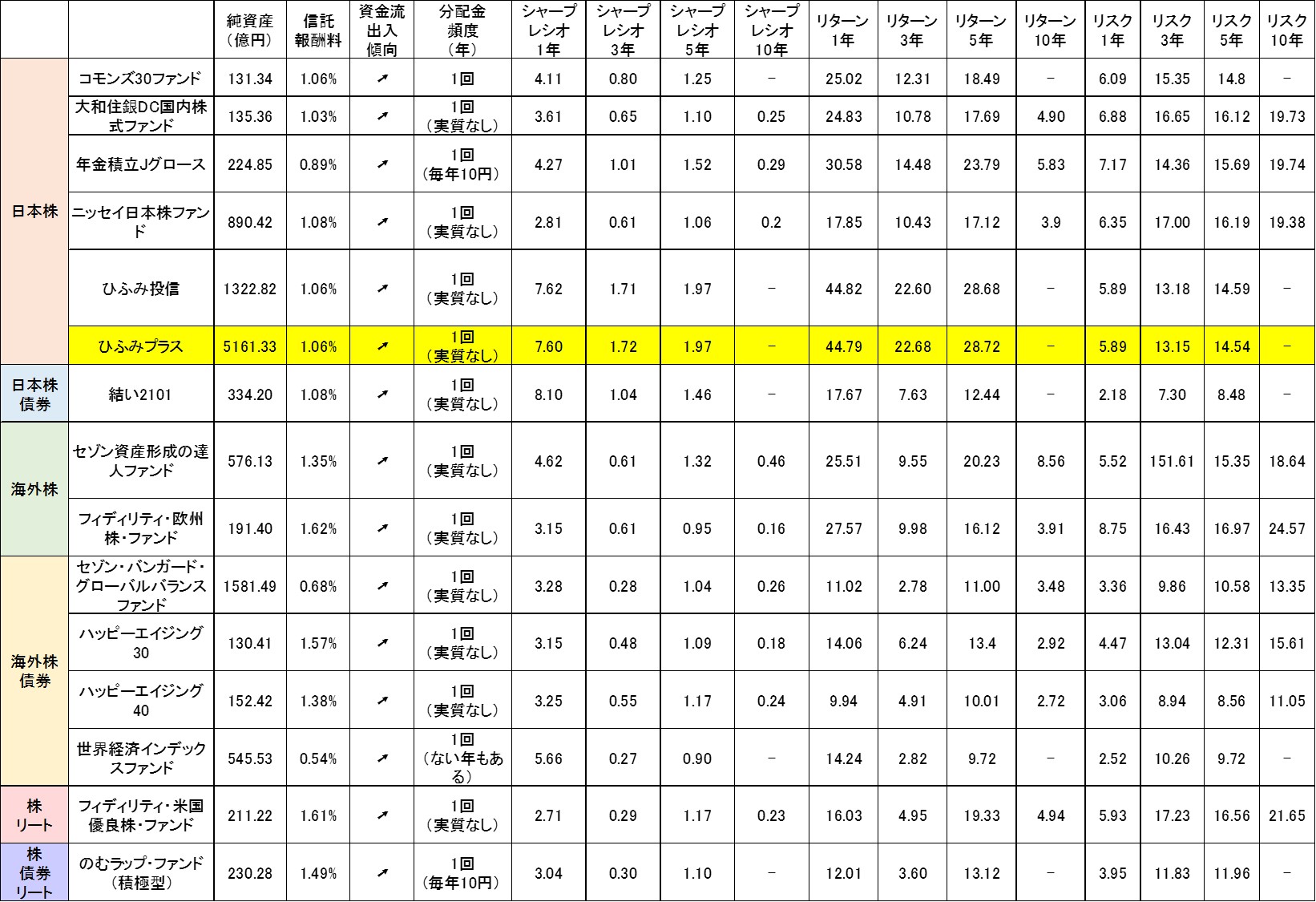

インデックス投資派の私ですが、つみたてNISA内でアクティブファンドをあえて買うとすれば、それは『ひふみプラス』です。

アクティブファンドを選ぶ上での重要項目は下記の通りと考えています。

- 資金流出入傾向・・・減少傾向にあると今後の運用成績悪化する可能性

- シャープレシオ・・・高いほど良い

- 分配金頻度・・・頻度が少ない方が良い

- リターン・・・高いほど良い

- リスク・・・低い方が良い

- 信託報酬料・・・安いほど良い

- 純資産・・・最低でも10億は欲しいが、多すぎると今後の運用成績が悪化する可能性

上記の指標を数字が若い順に重要視して選ぶと良いと思います。

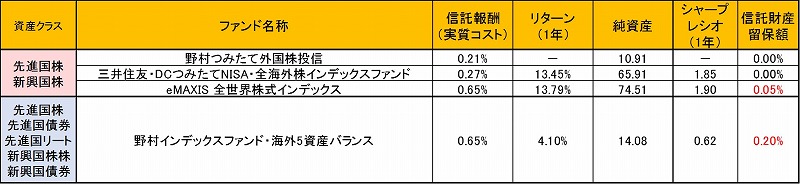

その上で、つみたてNISA内で選べる15本(2018年1月20日時点)の各ファンドのデータを比較してみます。

よく見てみると、ほとんど全ての項目でひふみプラスが他のファンドよりも勝っています。

このことから、アクティブファンドを選ぶなら『ひふみプラス』というのが私の理論です。

ひふみプラスとつみたてNISAで買える他のアクティブファンドをもっと詳しく比較した記事を下記で紹介しています。気になる方は参考にしてみて下さい。

⇒つみたてNISAのアクティブファンドでおすすめは?選ぶならコレ!

アクティブファンドで選ぶならつみたてNISAが良さそうだね!

でも、ひふみプラスって日本株がメインの投資先ですよね?分散投資のことを考えて他の資産クラスにも投資した方が良いんですよね?

さすがアイコちゃん!投資信託で分散投資は基本ですよ!ひふみプラスとどんなファンドを組み合わせると良いのか見ていきましょう!

つみたてNISAでひふみプラスと組み合わせるならどのファンド?

エリコ先生も言っていたように、投資信託はリスクを分散させるためにも分散投資が基本です。

分散投資と言っても、適当に複数のファンドに投資するのではなく、投資対象(資産クラス)を分散させることが大切です。

投資対象は主に上記の9種類(3種類の資産(株・債券・リート)と3箇所の地域(日本・先進国・新興国))です。

ひふみプラスの主な投資対象は日本株ですので、日本株以外に投資するファンドを選ぶのが良いです。

とは言え、つみたてNISAにおいて2018年3月6日時点では、リートや債券のみを扱うファンドはなく、これらに投資するならこれらを組み入れているバランスファンドに積立てる必要があります。

(※バランスファンド・・・複数の資産クラスを組み入れているファンドのこと)

次からは、つみたてNISAで日本株を除いた資産クラスに投資できるファンドを紹介していきます。

つみたてNISAで日本株を除く資産クラスに投資するファンド

つみたてNISAの場合、選べるファンドの約9割がインデックスファンドです。

インデックスファンドの場合は、アクティブファンドと違って選び方のポイントが若干ことなります。

- 信託報酬料・・・安いほど良い

- 純資産・・・高いほど良い。10億円以上が理想

- シャープレシオ・・・高いほど良い

- 信託財産留保額・・・無い方が良い

インデックスファンドの場合、投資する資産クラスが同じであれば、どのファンドで運用してもリターンに大きな差はありません。

大きく異なるのは、信託報酬料で、これはファンドに支払う手数料の1つです。

手数料が高いほど優秀なファンドマネージャーがいてリターンを大きく稼いでくれるわけでもないので、安いにこしたことはありません。

そのため、インデックスファンドの選定基準は何よりも信託報酬料が安いこと!!これにつきます。

過去の記事で、信託報酬料やリターンだけでなく、リスク、アルファ、インフォメーションレシオなど様々な数値の意味や、それらからファンドの選定基準を紹介しています。じっくりとファンドを選んでいきたい方は参考にしてみて下さい。

⇒投資信託は運用実績で比較しよう!ファンドの絞り込み方を紹介するよ

ここからは日本株を除く資産クラスに投資するファンドを紹介するね!

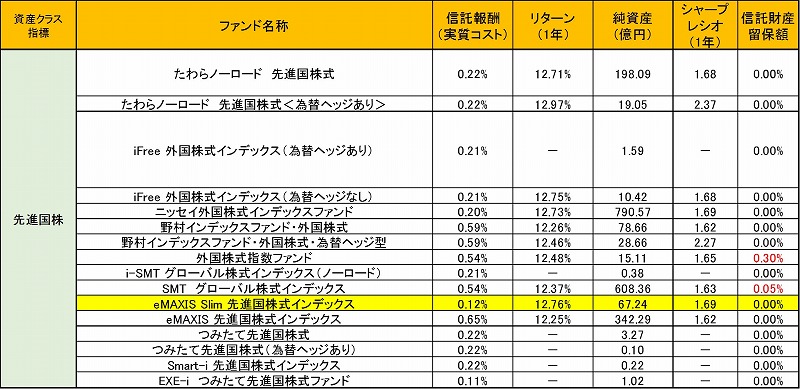

先進国株(インデックスファンド)

日本を除く先進国の株に投資するファンドであれば、『eMAXIS Slim 先進国株式インデックス』が同じ資産クラス内で良いと思います。

EXE-iつみたて先進国株式ファンドの方が信託報酬料は若干低いのですが、純資産の少なさから除外しました。

インデックスファンドを安定して運用するには10億円以上いると言われているので、純資産がそれ以上になったら乗り換えても良いと思います。

先進国の中でも米国のみに投資したいのであれば、『楽天・全米株式インデックス・ファンド』の1択だと思います。

他のファンドは信託報酬料が高くて論外です。

先進国株(アクティブファンド)

アクティブファンドで日本株に投資しないのは、上記の2本しかありません。

ひふみプラス自体がアクティブファンドですが、更にハイリターンを期待するなら上記2本を組み合わせても良いと思います。

もちろん、その分のリスクも高くなりますし、上述したように長期的に見るとアクティブファンドの大半はインデックスファンドに負ける結果になるので、私なら除外しますが・・・。

新興国株(インデックスファンド)

こちらも先進国株と似た結果となりました。

日本を除く新興国の株に投資するファンドは、『eMAXIS Slim 新興国株式インデックス』が同じ資産クラス内で良いと思います。

EXE-iつみたて新興国株式ファンドの方が信託報酬料は若干低いのですが、純資産の少なさから先進国株と同様に除外しました。

こちらも純資産が10億円以上になったら乗り換えても良いと思います。

バランスファンド(インデックスファンド)

つみたてNISAで投資できるファンドの約半数はバランスファンドなのですが、日本株に投資しないものを選ぶと4本しか残りませんでした。

先進国・新興国の株に投資する3本はどれも、『eMAXIS Slimシリーズ』よりも信託報酬料が高いので、こちらのシリーズに投資した方が賢い選択だと思います。

野村インデックスファンド・海外5資産バランスは日本株に投資せず他の資産クラスに分散している唯一のファンドです。

つみたてNISAで債券やリートを組み入れたい場合、個別のファンドがないので、バランスファンドで積立てるしかありません。

となると、この1本しか選べないのですが、信託報酬料やリターンを見るとあまり良い成績とは言えないと思います。

債券やリートを組み入れるならつみたてNISAではなく、iDeCoや一般口座・特定口座ですることをおすすめします。

なるほど!それじゃ、、、

『eMAXIS Slim 先進国株式インデックス』

『eMAXIS Slim 新興国株式インデックス』

『楽天・全米株式インデックス・ファンド』

この3本から選んでひふみプラスと組み合わせたら良さそうだね!

ひふみを積立てるならNISA・iDeCoどっちがおすすめ?

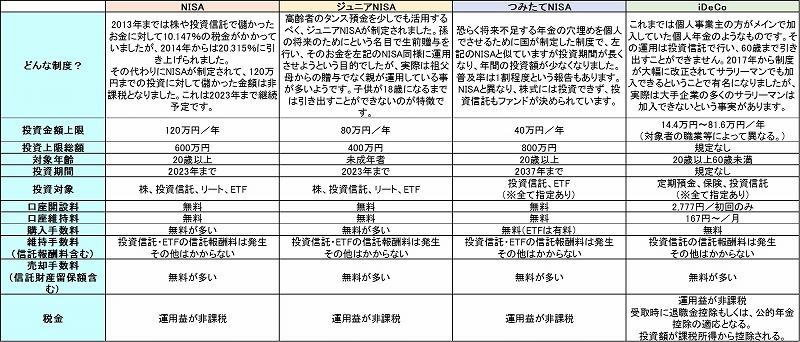

ひふみの積立てができる口座は、つみたてNISAだけでなく、通常のNISAやジュニアNISA、iDeCoもあります。(iDeCoの場合、ひふみ年金というファンドが該当)

それぞれの口座の概要を簡単にまとめます。

NISAもiDeCoも運用益が非課税になる点は共通です。

ただし、iDeCoに関しては投資した分だけ節税になりますが、60歳までは引き出せません。

今から60歳まで引き出さずに投資するならiDeCo、それまでに引き出す可能性があるならNISAの方が良いと思います。

NISAとつみたてNISAのどちらを選ぶかは、投資できる資金力で考えてはいかがでしょうか。

NISAなら年間120万円、最大5年で600万円まで、つみたてNISAなら年間40万円、最大20年で800万円まで投資できます。

年間の投資額が40万以下だったり、総額で600万円以上投資したい方はつみたてNISAの方が良いと思います。

また、上記の条件でこれまで通常のNISAに投資されていた方は、つみたてNISAに移行した方が良いと思います。

iDeCoの制度については過去の記事で詳しく紹介しています。誰でも100%節税できるわけではないですし、そもそもiDeCoで投資できない方もおられます。iDeCoを検討されているならまずは制度概要を把握しておくことを強くおすすめします。

⇒イデコ(iDeCo)とは?制度の概要を詳しくご紹介します!

つみたてNISAでひふみを取り扱っている金融機関はどこ?

つみたてNISAでひふみプラスを扱っている金融機関は、銀行15社・証券会社13社・信用金庫2社あります。

【銀行】

青森銀行

秋田銀行

イオン銀行

関西アーバン銀行

熊本銀行

静岡銀行

ジャパンネット銀行

親和銀行

スルガ銀行

栃木銀行

福岡銀行

北越銀行

北海道銀行

三菱東京UFJ銀行

三菱UFJ信託銀行

【証券会社】

あかつき証券

エイチエス証券

エース証券

SBI証券

高木証券

東海東京証券

野村證券

フィデリティ証券

ふくおか証券

松井証券

マネックス証券

ライブスター証券

楽天証券

【信用金庫】

おかやま信用金庫

広島信用金庫

最新の情報はひふみのホームページで確認できます。

全部で30社の取り扱いがあるんだね!どこがおすすめなのかな?

どこの金融機関がおすすめか?

銀行や証券会社によっては、購入するファンドで販売手数料が発生する所もありますが、つみたてNISAの場合、その制度上どこで買っても手数料は掛かりません。

ですので、ひふみプラスのみを買うならどこでも良いと言えます。

ただし、今後にひふみプラス以外にも投資する可能性があるなら他のファンドの取扱い数が多いネット証券の方が断然良いです。

■主要金融機関のつみたてNISA取扱いファンド数

■ネット証券のつみたてNISA取扱いファンド数

上記は主要な銀行や証券会社のつみたてNISAで取扱っているファンドの数を調べたものです。(2018年2月2日時点)

こうして見て頂くと、ひふみプラスがあり、他のファンドの取扱い数が多いのは『楽天証券』、『SBI証券』、『マネックス証券』の3ネット証券です。

とりわけ、楽天証券がおすすめです。

楽天証券は投資信託の保有をしているだけで楽天ポイントが加算されます。SBI証券やカブドットコム証券にもポイント制度があるのですが有効期限が2~3年しかないのが欠点です。

マネックス証券に関してもポイント制度はあるのですが、つみたてNISAでの保有はポイント対象外です。

ただし、つみたてNISA以外にも株や投資信託などを一般口座や特定口座で運用している方であれば、ポイント還元率が高い他の証券の方がオトクかもしれません。

Q&A

つみたてNISAでセゾン投信とひふみプラスを買えるのか?

つみたてNISAでセゾン投信と組み合わせることはできるの?

セゾン投信も人気のファンドですよね!でも、組み合わせられないんですよ!

セゾン投信は直販型のファンドと言って、証券会社や銀行などの金融機関で買うことができません。

本来はひふみ投信もそうだったのですが、ひふみプラスという金融機関向けのファンドを立ち上げたことで、他のファンドと組み合わせができるようになりました。

セゾン投信もひふみのように、『セゾンプラス』みたいなのができれば、証券会社や金融機関で買うことができるので、それができるのを願って待つしかありません。

つみたてNISAはひふみプラスで、セゾン投信は一般口座や特定口座で投資するなら組み合わせは可能です。

ひふみプラスとひふみ投信の違い

ひふみプラスとひふみ投信って何がどう違うの?

直販型かそうでないかだけじゃなくて、細かなルールが若干違うよ!

ひふみにつみたてNISA口座を作って投資するなら、ひふみ投信に投資することになります。(直販型)

対して、ひふみプラスは様々な金融機関で投資が可能なファンドになっています。

両者の違いは、信託報酬料にあります。

ひふみ投信:1.0584%

ひふみプラス

純資産が500億円まで:1.0584%

純資産が500億円を超える部分:0.9504%

純資産が1000億円を超える部分:0.8424%

このようにひふみプラスの方が純資産に応じて信託報酬料の割引制度があります。(2018年3月6日時点で純資産は1000億円以上あります。)

つみたてNISAであれば、ひふみプラスの購入手数料は必ず無料ですが、通常のNISAや一般口座・特定口座では購入手数料が有料の所もあります。

これらの点を踏まえると、つみたてNISAでひふみを買うなら、ひふみプラスの方がオトクと言えます。

まとめ

- ひふみは純資産が膨らみすぎているので運用が困難になる可能性がある

- アクティブファンドは長期的に見るとインデックスに負けやすい

- つみたてNISAでアクティブファンドを選ぶならひふみプラス

- ひふみプラスと組み合わせるなら、『eMAXIS Slim 先進国株式インデックス』、『eMAXIS Slim 新興国株式インデックス』、『楽天・全米株式インデックス・ファンド』が良い

- ひふみプラスをつみたてNISAで運用するなら楽天証券

私がひふみに投資しない理由を紹介してきましたが、記事中でも書いたように悪いファンドではないです。

私の投資方針がインデックスファンドに投資するという考えなので、選択肢から外れていますが色々なデータを見ても良好です。

資金にゆとりがあって、つみたてNISAは遊びで使いたいな!くらいの余裕があれば間違いなくひふみプラスを選んでます。

今現在、ひふみを検討している人も、既に投資している人も今回紹介した内容が参考になれば幸いです。